この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

年末調整の準備の時期になりました。扶養控除等申告書を記載する場合には、配偶者や扶養親族の合計所得金額(見積額)を記載する必要があります。

[aside type=”yellow”]H27.11.5 この記事に関連する新しい記事があります。

関連記事 年末調整で配偶者の所得金額を計算する[/aside]

合計所得金額(見積額)の計算合計所得金額を正確に算出しようとすると、所得が複数ある場合は、難しいポイントもあるため、給与所得を中心に記載してみます。

[aside type=”pink”]この記事は平成26年11月11日時点で確認することができる法令等に基づき記載しております。法令等の改正があった場合は、記事の内容とは取り扱いが異なる可能性があるのでご注意ください。[/aside]

年末調整における配偶者の所得金額

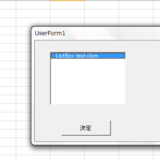

私は、配偶者特別控除等申告書を参考にExcelで次のような表を作成し見積額を算出しています。

以下の画像は、配偶者特別控除等申告書より抜粋したものです。

(国税庁;平成26年分給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書(PDFファイル/288KB)(リンク切れ)より)

年末調整における配偶者の所得金額の計算例

配偶者の所得が給与所得だけなら暗算でも所得金額を算出できるかと思いますが、給与以外に複数の所得がある場合は、配偶者特別控除等申告書に記載されている合計所得金額(見積額)の計算表を使うのが良いでしょう。

いくつかの計算例を記載しておきます。

例1) 給与の収入予想金額が90万円の場合

私の作成したExcelの表に90万円を入力すると次のようになります。

この例では、90万円から65万円を差し引いた金額25万円が所得金額となります。38万円以下の所得になりますので、控除対象配偶者に該当します。

例2) 給与の収入予想金額が90万円、不動産収入24万円(必要経費3万円)の場合

給与所得25万円に不動産所得21万円(24万-3万)を加算した46万円が所得金額となります。

38万円を超えた金額となりますので、控除対象配偶者には該当しませんが、76万円未満なので、配偶者特別控除に該当する可能性があります。

(他に要件がありますので、必ず確認してください。)

例3) 給与の収入予想金額が130万円、事業収入60万円(必要経費45万円)の場合

給与所得65万円に事業所得15万円(60万-45万)を加算した80万円が所得金額となります。

38万円を超えた所得金額となりますので、控除対象配偶者に該当しません。

また、76万円以上の所得金額となりますので、配偶者特別控除を受けることもできません。

合計所得金額とは

「合計所得金額」は、国税庁の次のページに記載がありますので、引用しておきます。

(参考;国税庁HPより)

申告・納税手続>所得税(確定申告書等作成コーナー)>確定申告に関する手引き等>平成25年分 所得税及び復興特別所得税の確定申告の手引き 確定申告書B用>

◆合計所得金額

次の

と

の合計額に、退職所得金額、山林所得金額を加算した金額です。

※申告分離課税の所得がある場合には、それらの特別控除前の所得金額の合計額を加算した金額です。

事業所得、不動産所得、利子所得、給与所得、総合課税の配当所得・短期譲渡所得及び雑所得の合計額(損益通算後の金額)

総合課税の長期譲渡所得と一時所得の合計額(損益通算後の金額)の2分の1の金額

ただし、「◆総所得金額等」で掲げた繰越控除を受けている場合は、その適用前の金額をいいます。

計算_11.png)

計算_11-550x186.png)

計算_12.png)

計算_13-550x252.png)

計算_14-550x250.png)

計算_15-550x251.png)