この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

この記事では、賞与に対する源泉徴収税額の算出率の表を使って、特殊なケースを想定し賞与に対する源泉徴収税額の計算方法を確認します。

※ この記事で取り扱うケースは、特殊なケースですので、基本的な算出方法を知りたい方は次の関連記事で確認してください。

★ 関連記事 賞与に対する源泉徴収税額の算出率の表の見方【令和4年分】

「賞与に対する源泉徴収税額の算出率の表」については、以下の国税庁の公式サイトの掲載ページからダウンロードしてください。

■ LINK 国税庁;賞与に対する源泉徴収税額の算出率の表(令和4年分) PDF

■ LINK 国税庁;令和4年分 源泉徴収税額表 web

この記事は令和4年6月13日現在の情報に基づき作成しています。法令の改正等があるかも知れませんので、実際に源泉徴収事務を行う場合は、その時点の法令等を良くご確認ください。

なお、この記事では居住者に対して支払う賞与を想定しています。

● 参考 e-Gov>法令検索;所得税法 web

● 参考 e-Gov>法令検索;所得税法施行令 web

● 参考 所得税法基本通達;法第183条《源泉徴収義務》関係 web

● 参考 国税庁;No.2502 源泉徴収義務者とは web

● 参考 国税庁;No.2523 賞与に対する源泉徴収 web

● 参考 国税庁;令和4年版 源泉徴収のしかた web

● 参考 国税庁;令和4年分 源泉徴収税額表 web

賞与に対する源泉徴収税額のいろいろな算出方法

賞与に対する源泉徴収税額の算出方法を、いろいろなケースを想定して確認してみます。

甲欄の場合

最初に賞与に対する源泉徴収税額の算出率の表の「甲」欄に該当するケースを確認します。

扶養親族等の数が8人以上になるケース

かなり珍しいケースですが、扶養親族等の数が8人以上になることがあります。

この場合は「7人以上」の欄を参照します。

毎月(毎日)の給与等の源泉徴収税額の算出については、ひと手間、計算が必要でしたが、賞与は「7人以上」の欄を参照するだけですので、とてもシンプルです。難しい計算方法ではないので、具体的な計算方法は省略します。

乙欄の場合

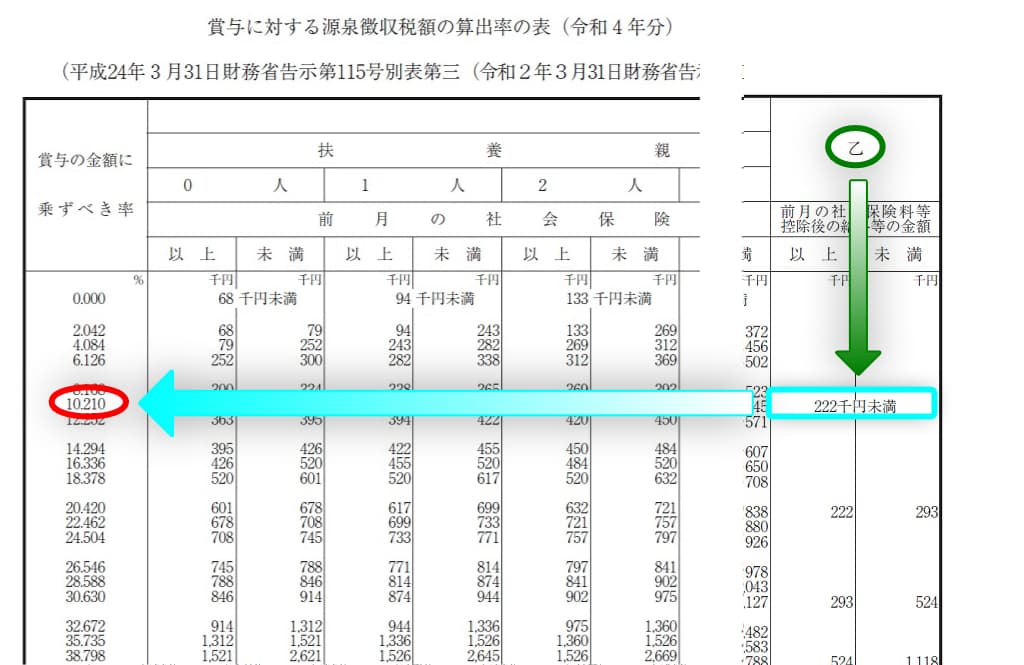

次に賞与に対する源泉徴収税額の算出率の表の「乙」欄のケースを確認します。

扶養控除等申告書を提出していない従業員について、賞与を支給する場合は、賞与に対する源泉徴収税額の算出率の表の「乙」欄を参照します。

(条件)

□ 扶養控除等申告書の提出がない

□ 前月の社会保険料等控除後の給与等の金額 50,000円

□ 賞与の金額 80,000円(社会保険料等控除後の金額)

扶養控除等申告書の提出がないため「乙欄」を参照します。(上の画像の緑色の丸囲み部分)

前月の社会保険料等控除後の給与等の金額は50,000円ですので、「乙」の列から50,000円の当てはまる行を探します。

→ 「222,000円(222千円)未満」の行(上の画像の水色の枠囲み部分)になります。

ステップ2で探した行の一番左端の「賞与の金額に乗ずべき率」欄を確認します。

この例では「10.210%」になります。(上の画像の赤色の枠囲み部分)

最後に社会保険料等控除の賞与の金額にステップ3で求めた算出率をかけて源泉徴収税額を算出します。

80,000円×10.210% =8,168円

この事例では、8,168円が求める源泉徴収税額となります。

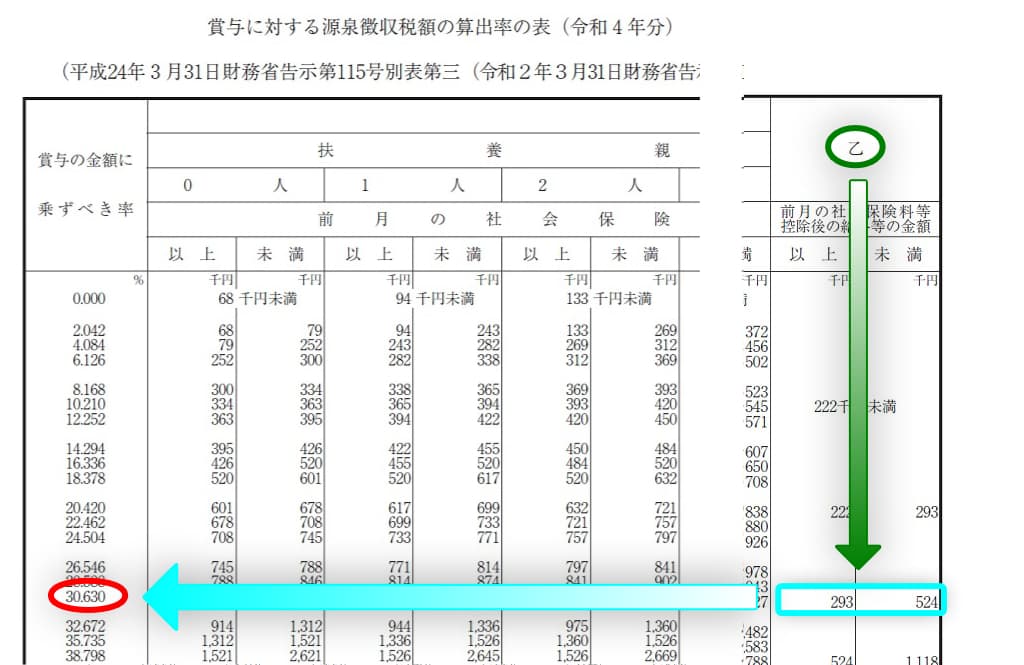

半年俸を支給する役員等に賞与を支給する場合

半年俸を支給している役員等に賞与を支給する場合の源泉徴収税額の計算例を確認します。

(条件)

□ 扶養控除等申告書の提出がない

□ 半年俸 2,400,000万円(控除すべき社会保険料等は0円)

□ 社会保険料等控除後の賞与の金額 800,000円(賞与の計算期間は半年とする)

扶養控除等申告書の提出がないため「乙欄」を参照します。(上の画像の緑色の丸囲み部分)

半年俸の場合は、「その賞与の支払の直前に支払を受けた若しくは支払を受けるべき給与等の金額又はその給与等の金額から控除される社会保険料等の金額をその倍数で除して計算した金額を、それぞれ前月中の給与等の金額又はその金額から控除される社会保険料等の金額とみなし」ということですので、前月の社会保険料控除後の給与等の金額とみなす金額求めます。

この例では、つぎのようになります。

前月の社会保険料等控除後の給与等の金額とみなす金額

⇒ 2,400,000÷6-0÷6=400,000円

賞与に対する源泉徴収税額の算出率の表で、上記で求めた前月の社会保険料控除後の給与等の金額とみなす金額が当てはまる行を探します。

乙欄で400,000円は、「293千円以上、524千円未満」(上の画像の水色の枠囲み部分)になります。。

ステップ2で探した行の一番左端の「賞与の金額に乗ずべき率」欄を確認します。

この例では、「30.630%」になります。(上の画像の赤色の丸囲み部分)

最後に社会保険料等控除の賞与の金額にステップ3で求めた算出率をかけて源泉徴収税額を算出します。

この例では、245,040円が求める源泉徴収税額となります。

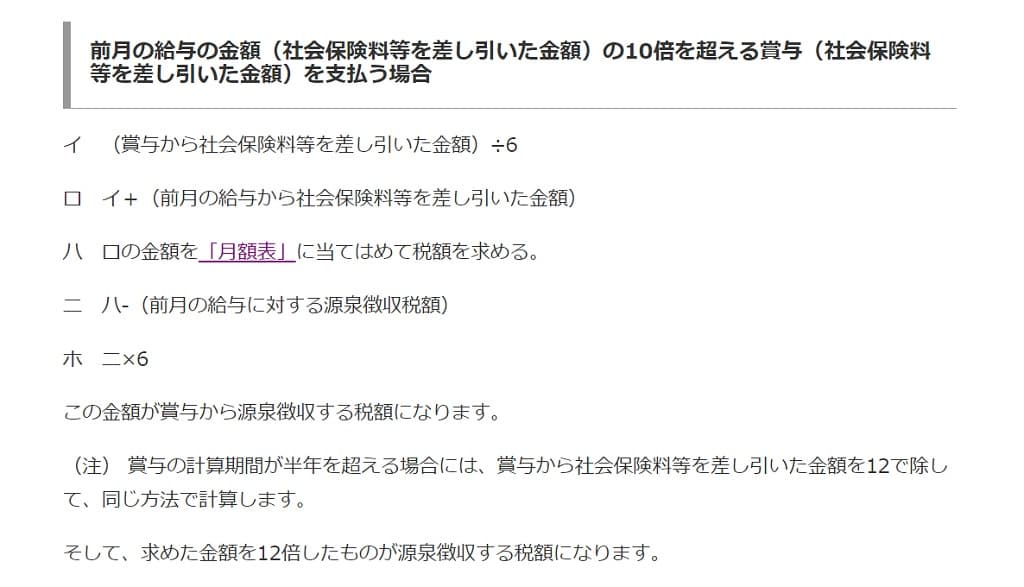

賞与の支払時に給与所得の源泉徴収税額表(月額表)を使用する場合

次に賞与の支給で「給与所得に対する源泉徴収税額表(月額表) PDF」を使用して源泉徴収税額を算出するケースを確認しておきます。

□ 前月の給与の金額の10倍を超える賞与を支払う場合

□ 前月の社会保険料控除後の給与等の金額がない場合

前月の給与の金額の10倍を超える賞与を支払う場合

前月の社会保険料控除後の給与等の金額の10倍を超える賞与(社会保険料等を差し引いた金額)を支払う場合の賞与に対する源泉徴収税額の算出方法は次のとおりです。

具体的な計算例

(条件)

□ 扶養控除等申告書の提出がある

□ 扶養親族等の数 2人

□ 前月の社会保険料等控除後の給与等の金額 213,250円

□ 社会保険料等控除後の賞与の金額 2,361,135円(賞与の計算期間は半年とする)

最初に10倍超の賞与になっているかどうかを確認します。

⇒ 2,361,135>2,132,500円(213,250×10)

この例では、10倍超の賞与に該当します。

次に国税庁の「賞与に対する源泉徴収」に記載された方法に従って、源泉徴収税額を求めていきます。

最初に「(賞与から社会保険料等を差し引いた金額)÷6」を計算します。

次に、イの金額に「前月の給与から社会保険料等を差し引いた金額」を加えます。

次にロの金額を源泉徴収税額表(月額表)に当てはめます。

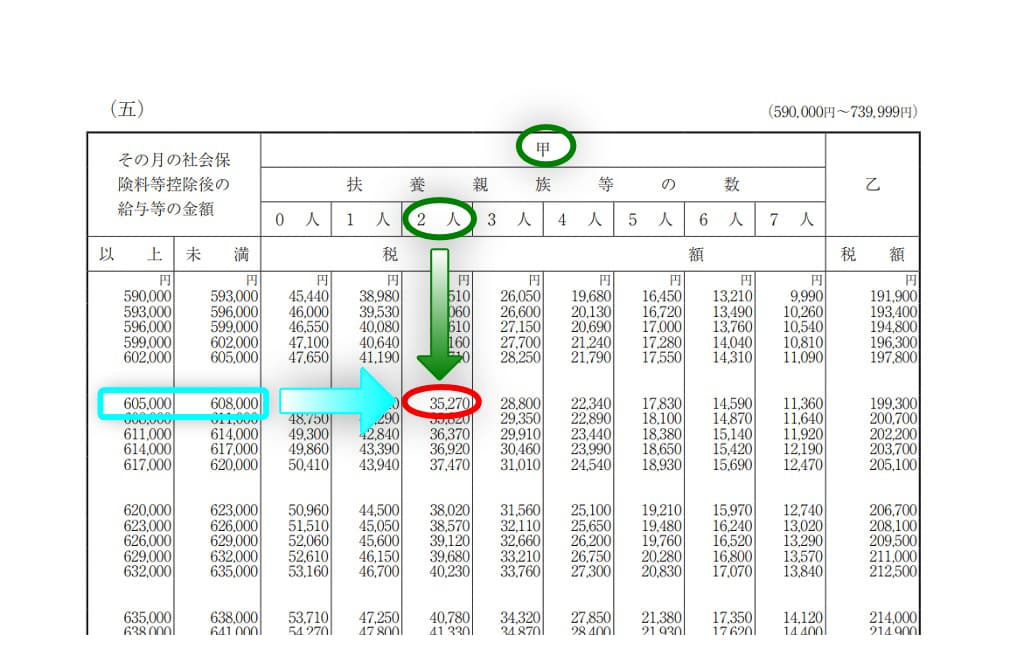

⇒ 606,722円を給与所得に対する源泉徴収税額表(月額表)の「甲欄2人」の列に当てはめると税額は35,270円になります。

次にハの金額から前月の給与に対する源泉徴収税額を差し引きます。

35,270-2,030(※)=33,240円

※ 前月の給与に対する源泉徴収税額・・・前月の社会保険料控除後の給与等の金額213,250円を給与所得の源泉徴収税額表(月額表)に当てはめると2,030円となります。

最後にニの金額を6倍して源泉徴収税額を求めます。

この例では、199,440円が求める源泉徴収税額となります。

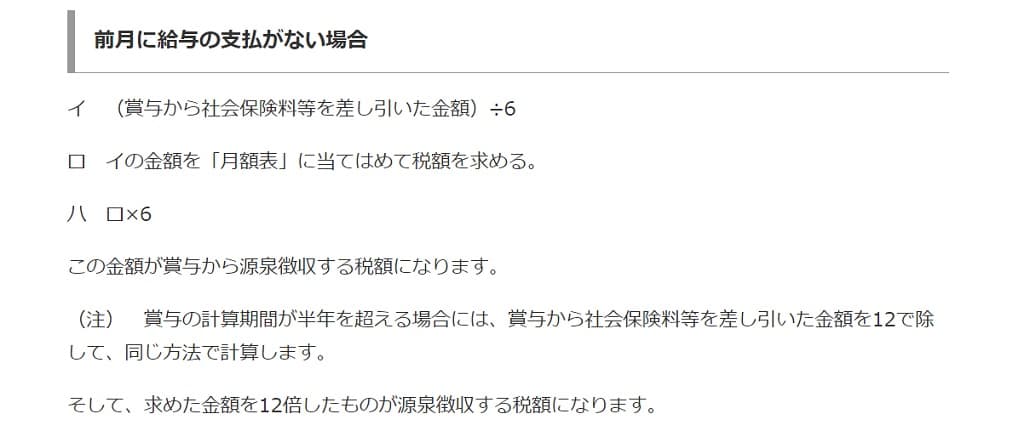

前月に給与等を支払っていない場合

次に、前月中に給与等の金額がない場合の賞与に対する源泉徴収税額の算出方法を確認します。。

具体的な計算例

(条件)

□ 扶養控除等申告書の提出がある

□ 扶養親族等の数 0人

□ 前月の社会保険料等控除後の給与等の金額 なし

□ 社会保険料等控除後の賞与の金額 532,523円(賞与の計算期間は半年とする)

上記の条件で、国税庁の「賞与に対する源泉徴収」に記載された方法に従って、源泉徴収税額を求めていきます。

最初に賞与から社会保険料等を差し引いた金額を6で割った数値を求めます。

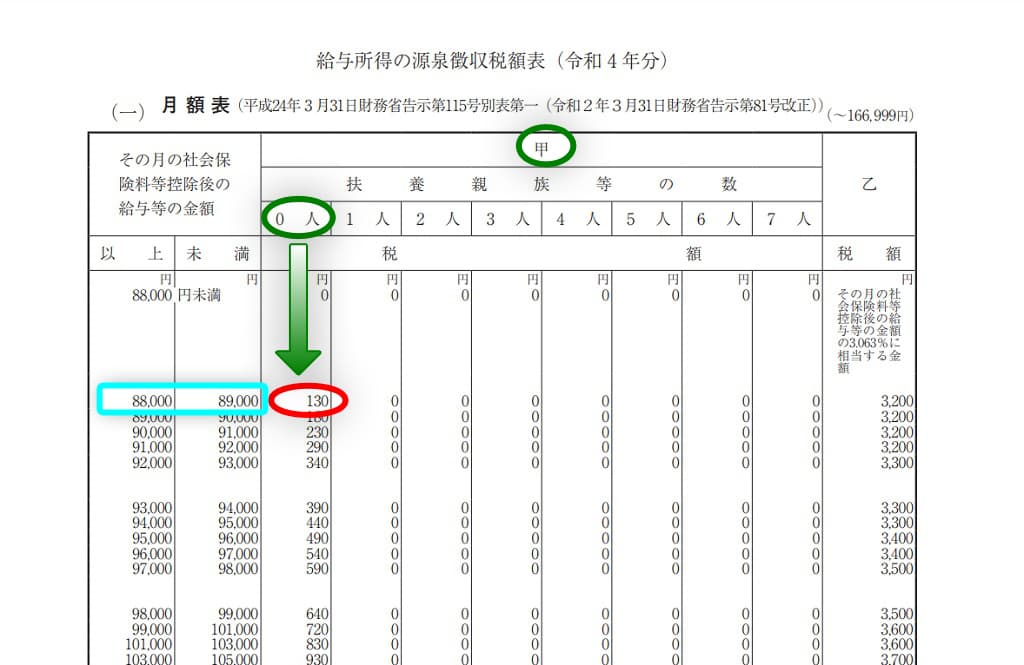

次にイの金額を源泉徴収税額表(月額表)に当てはめます。

⇒ 88,753円を給与所得に対する源泉徴収税額表(月額表)の「甲欄0人」の列に当てはめると税額は130円になります。

最後にロの金額を6倍して源泉徴収税額を求めます。

この例では、780円が求める源泉徴収税額となります。

源泉徴収税額表の準備

源泉徴収税額表は、年末に年末調整資料と一緒に新しい税額表が送られてきますが、国税庁の次のページからダウンロードすることもできます。

■ LINK 国税庁;令和4年分 源泉徴収税額表 web

賞与に対する源泉徴収税額の算出率の表のみダウンロードする場合

■ LINK 国税庁;賞与に対する源泉徴収税額の算出率の表(令和4年分) PDF

■□◆◇ 編集後記 ◇◆□■

先日、久しぶりに大腸の検査を受けました。この検査は、事前準備がなかなか大変ですよね。