この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

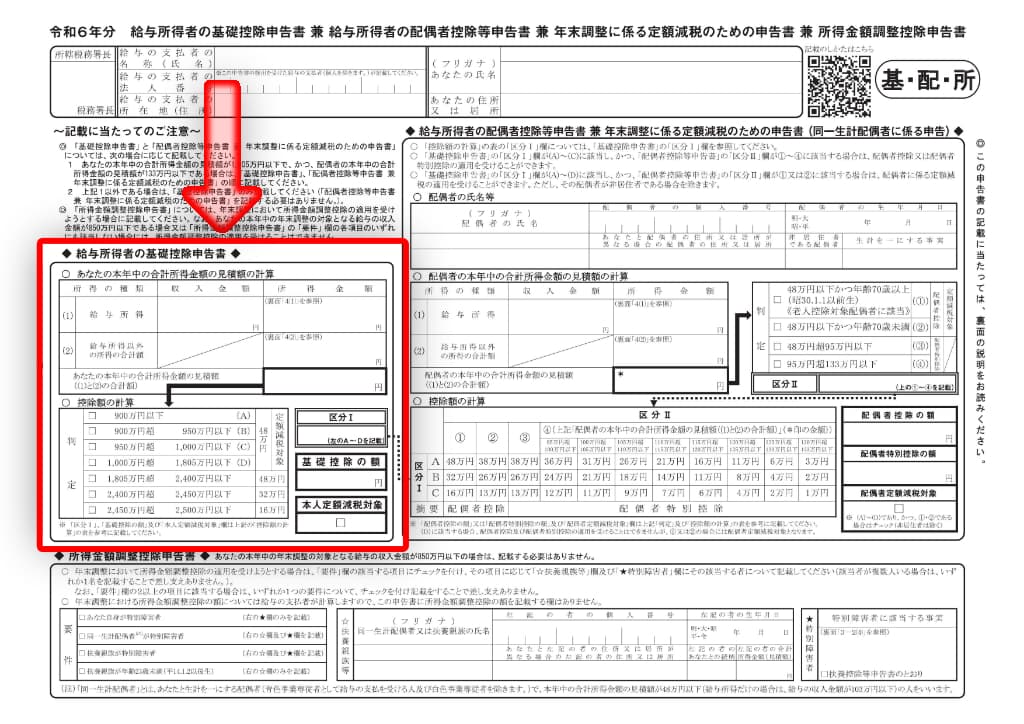

年末調整を受ける従業員は「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」(以下「基礎・配偶者・所得控除申告書」)を作成して提出しなければなりません。

令和6年分は「定額減税」の実施により「年末調整に係る定額減税のための申告書」が加わり、昨年よりさらに長~~~い名称になっています。

今日は、この「基礎・配偶者・所得控除申告書」うち、基礎控除申告書の書き方について記載します。

■ LINK 国税庁;令和6年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書 PDF

⇒ ■ LINK 国税庁;入力用 PDF

⇒ ■ LINK 国税庁;《記載例》 PDF

■ LINK 国税庁;A2-4 給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告 web

このページは令和6年10月21日現在の情報に基づき作成しています。掲載内容等の更新があった場合は、リンク切れとなる場合もございますので、ご了承ください。

前年と変更がなかったものについては、前年の画像を流用している箇所があります。

● 参考 国税庁;No.1199 基礎控除 web

● 参考 国税庁;No.1410 給与所得控除 web

● 参考 国税庁;No.1415 給与所得者の特定支出控除 web

● 参考 国税庁;令和6年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書 PDF

● 参考 国税庁;《記載例》令和6年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書 PDF

● 参考 国税庁;令和6年分 年末調整のしかた web

● 参考 国税庁;令和6年分 年末調整のしかた PDF

● 参考 国税庁;源泉所得税関係 web

令和6年分の給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書

給与所得者の基礎控除申告書 兼

給与所得者の配偶者控除等申告書 兼

年末調整に係る定額減税のための申告書 兼

所得金額調整控除申告書

年末調整を受ける従業員は、基礎控除、配偶者控除、所得金額調整の申告を1枚の紙に記載して勤務先に提出することになりますが、令和6年分については、定額減税が実施されているため「年末調整に係る定額減税のための申告書」も同じ用紙に記載して提出することになります。

基礎控除申告書とは?

基礎控除申告書は「基礎控除」の控除額を確認(申告)するために、給与所得者本人の合計所得金額の見積額を記載して控除額を計算し、基礎控除の額を記載するための申告書になります。

なお、配偶者控除等を受ける場合には、この基礎控除申告書で算出した給与所得者本人の合計所得金額の見積額が、配偶者控除等の控除額を判定する場合の基準の1つとなります。

さらに令和6年分では、本人の所得区分の判定により、給与所得者本人が定額減税の対象となる場合にチェックする欄が設けられています。

基礎控除とは?

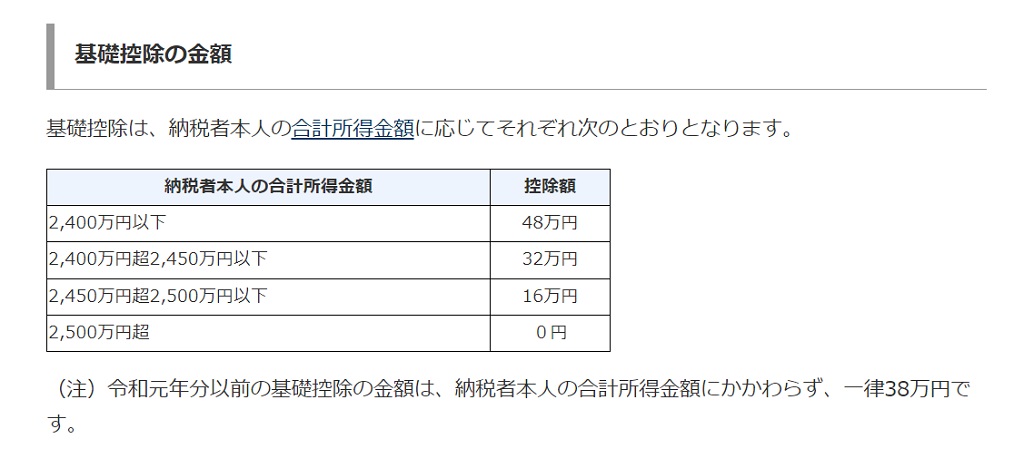

基礎控除とは「納税者本人の合計所得金額に応じて」受けることができる控除です。令和6年の控除額は次のとおりです。

基礎控除の控除額は、令和元年までは合計所得金額に関係なく一定の控除を受けることができましたが、令和2年から上記のとおり4段階になりました。そのため、納税者本人のその年の所得がどれぐらいかを年末調整時点で明らかにするため、年末調整で基礎控除申告書を提出することになりました。

年末調整で基礎控除を受けようとする人は、主たる勤務先(扶養控除等(異動)申告書を提出している勤務先)に「基礎・配偶者・所得控除申告書」を提出することで、この基礎控除を受けることができます。

基礎控除申告書の書き方

給与所得者の基礎控除申告書 兼

給与所得者の配偶者控除等申告書 兼

年末調整に係る定額減税のための申告書 兼

所得金額調整控除申告書

のうち基礎控除申告書の記載例

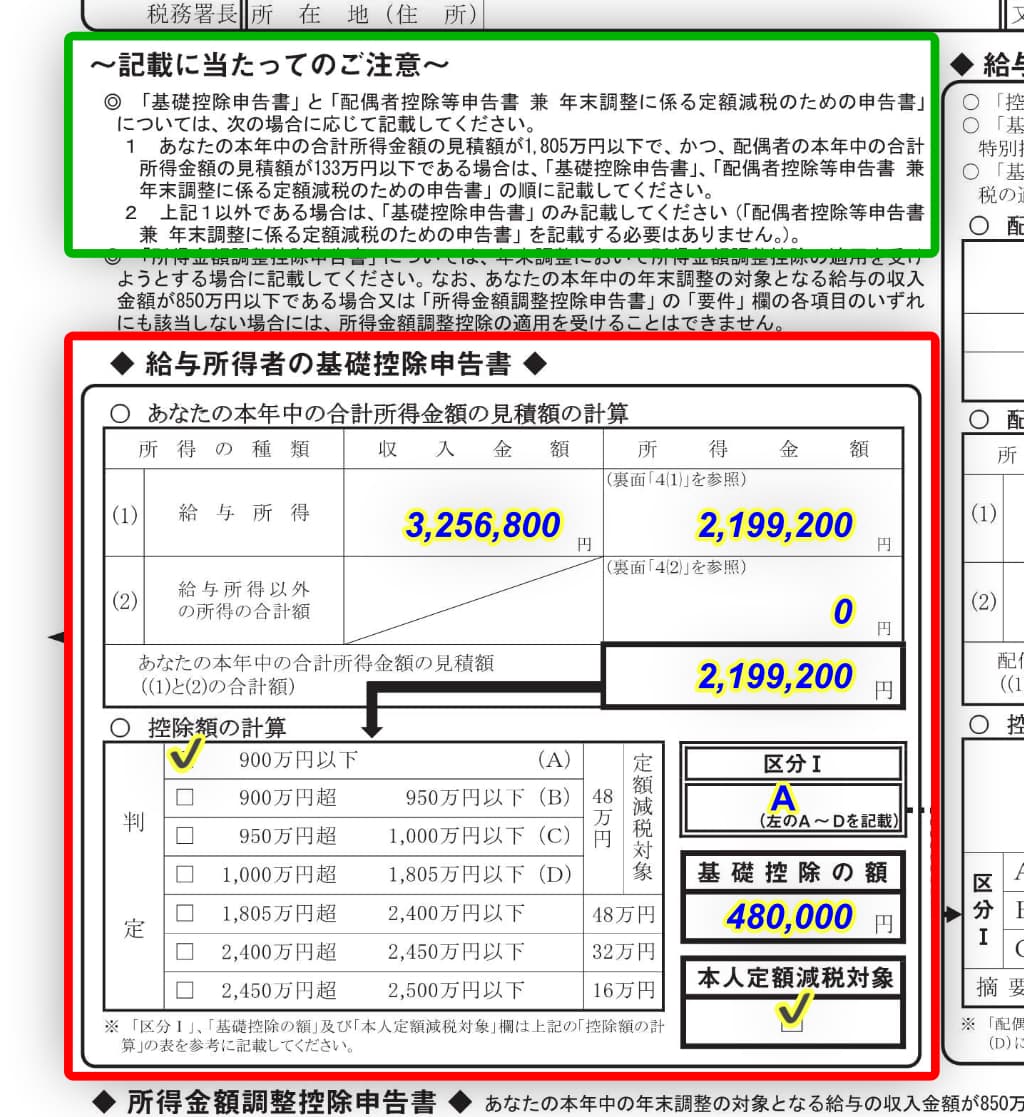

上の画像のとおり、基礎控除申告書には「あなたの本年中の合計所得金額の見積額」と、その見積りの所得金額に基づく控除額(上の画像の記載例では「480,000円」)を記載します。

また、配偶者控除等を受ける可能性がある人は、区分Ⅰに「A、B、C、D」のいずれかのアルファベット(上の画像の記載例では「A」)も記載します。

さらに、令和6年分の基礎控除申告書では、基礎控除の判定結果に基づき、本人が定額減税の対象となる場合(判定表の(A)~(D))に該当する場合)には「本人定額減税対象」欄にチェックマーク(✔)を入力する仕様になっています。

以下、記載手順を確認します。

手順① 給与所得の収入金額と所得金額の記載

最初に給与所得の「収入金額」と「所得金額」を記載します。

給与所得の収入金額

この申告書に記載する金額は、書類を提出する時点での見積額なので、おおよその金額で大丈夫ですが、(申告書の)提出日前までに判明している令和6年中の給与の合計額と、年末までに支給される給与の金額を合計して記載しましょう。

また、令和6年中に2か所以上の勤務先から給与の支払いを受けている場合は、その総額を記載することになります。

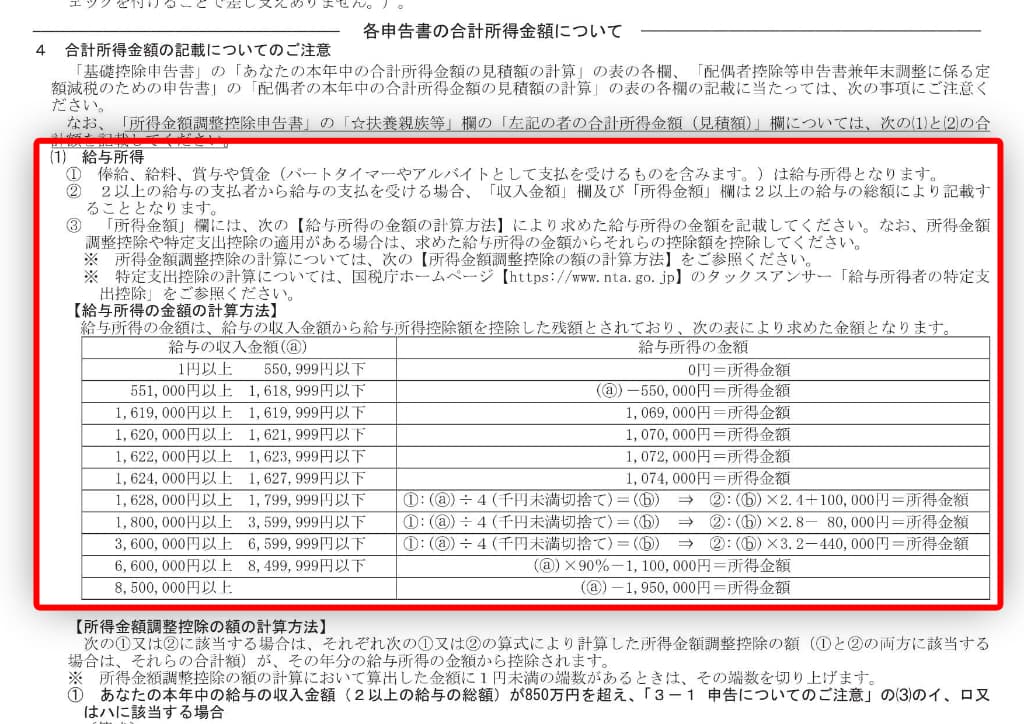

給与所得の所得金額

給与の収入金額を記載したら、申告書の裏面に計算方法を参考に給与の所得金額を記載します。(裏面の画像の一部を以下のとおりです。)

給与所得者の基礎控除申告書 兼

給与所得者の配偶者控除等申告書 兼

年末調整に係る定額減税のための申告書 兼

所得金額調整控除申告書

の裏面の一部

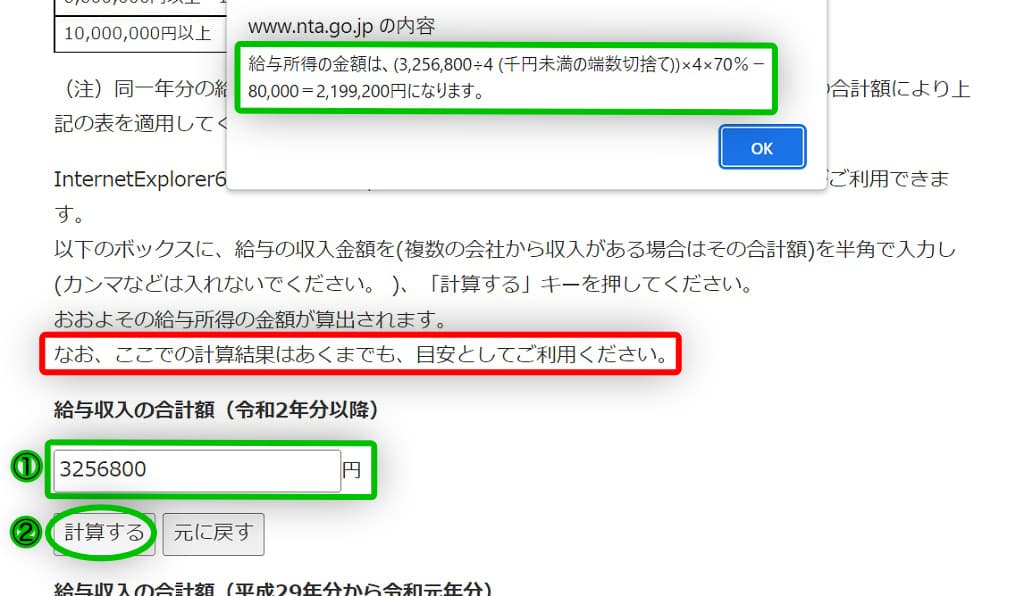

また、給与の所得金額は、次の国税庁のページでも計算することもできます。(この国税庁のページで算出した金額と上の申告書の裏面の給与所得の金額とに差が生じる場合は、申告書の裏面の給与所得の金額を記載しましょう。)

■ LINK 国税庁;No.1410 給与所得控除 web

上記の国税庁のページで計算すると次のように表示されます。(Google Chromeを使用した場合。前年と計算結果が同じであったため、画像は、前年のものを使用しています。)

特定支出がある場合

特定支出(通勤費、職務上の旅費、転居費、研修費、資格取得費、帰宅旅費、勤務必要経費など)があり、所得金額の計算において、この特定支出の控除制度を利用する場合は、次のページを参照してください。

■ LINK 国税庁;No.1415 給与所得者の特定支出控除 web

手順② 給与所得以外の所得の合計額

次に給与所得以外の所得(不動産所得など)がある場合には、「給与所得以外の所得の合計額」欄に、年末調整の書類を提出する時点での見積額を記載します。

前年の申告書や、本年の途中までの収支状況等を考慮して見積額を計算してみてください。

手順③ 控除額の計算、記載と配偶者控除等を受けるための区分Ⅰの記載

合計所得金額の見積額を記載したら、控除額を計算します。「区分Ⅰ」については、配偶者がいない場合は記載する必要はないということです。

記載例では、「区分Ⅰ」に「A」を、「基礎控除の額」に「480,000」円を記載しています。

手順④ 本人定額減税対象欄のチェック

控除額の判定で「A~D」に該当する場合(所得金額の見積額の合計額が1,805万円以下の場合」には、「本人定額減税対象」欄をチェックします。

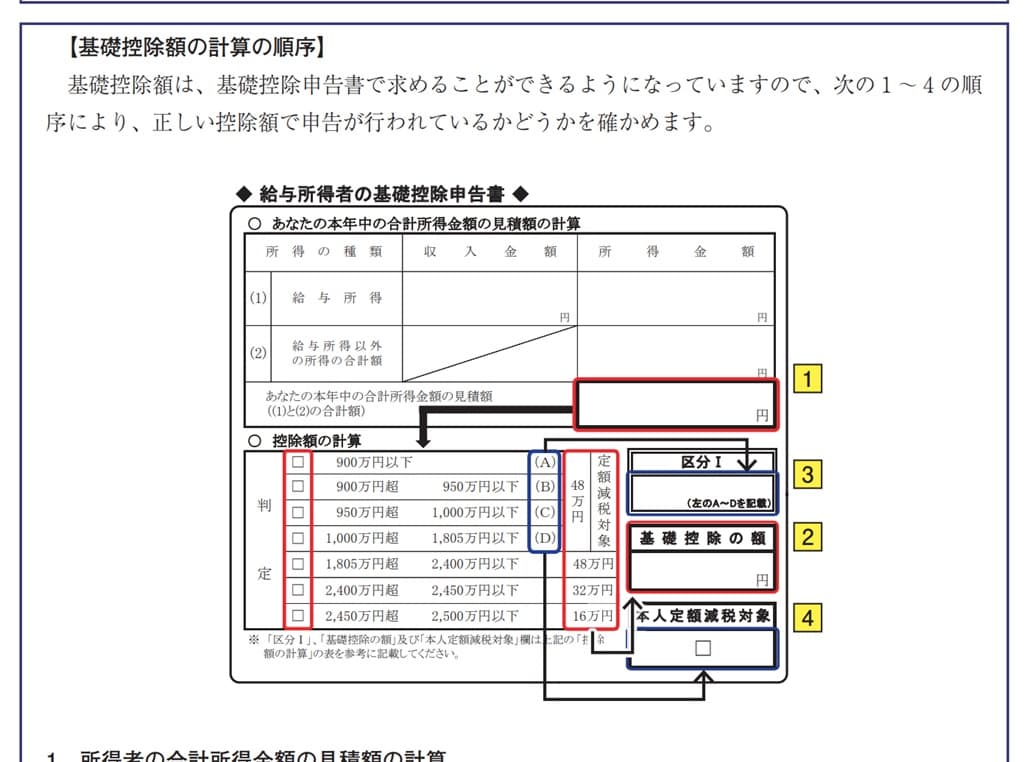

基礎控除額の計算の順序(「年末調整のしかた」より)

国税庁の令和6年分 年末調整のしかたに「基礎控除額の計算の順序」が掲載されていたので、引用しておきます。

【基礎控除額の計算の順序】

■□◆◇ 編集後記 ◇◆□■

週末は仕事。インボイス制度は制度開始から1年たちましたが、確認作業に多くの時間がかかります。