この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

国税庁のサイトに東京国税局の「平成29年度 査察の概要(PDF)」が公開されていますので読んでみました。

※ 今回発表された資料の右上には、平成28年度までは「国税庁」と記されていたものが、「東京国税局」に変更されています。

[aside type=”yellow”]この記事は、平成30年6月に国税庁(東京国税局)から発表された資料を参考に、過去の記事をリライトしたものです。[/aside]

参考

参考 国税庁;東京国税局 平成29年度 査察の概要(PDF)

参考 国税庁;平成28年度 査察の概要(PDF)

参考 国税庁;平成27年度 査察の概要(PDF)

参考 国税庁;パンフレット「税務手続について(国税通則法等の改正)」

参考 国税庁;平成26年度 査察の概要

参考 国税庁;平成25年度 査察の概要

参考 国税庁;平成24年度 査察の概要

参考 国税庁;平成23年度 査察の概要

参考 国税庁;平成22年度 査察の概要

参考 国税庁;平成21年度 査察の概要

目次 表示

税務調査と査察の違い

「平成29年度 査察の概要(PDF)」を読む前に、「税務調査」と「査察」制度を混同している人がいるので、違いを確認しておきます。

税務調査とは

税務調査は申告の内容を確認する調査です。「内容の確認」ですので、誰でも受ける可能性があります。

税務調査は、申告内容が正しいかどうかを帳簿などで確認し、申告内容に誤りが認められた 場合や、申告する義務がありながら申告していなかったことが判明した場合には、是正を求めるものです。

(平成24年9月 国税庁・国税局・税務署;パンフレット「税務手続について(国税通則法等の改正)」>3ページ上部の注書きより)

[lnvoicer icon=”https://ar-kawabe.com/blog/wp-content/uploads/2015/06/1527_Ako_NC_31.jpg” name=”管理人”]「税務調査」はいつ受けることになるのかわかりません。

一般的に黒字営業を継続している法人に対する調査は「3年から5年の間に定期的に行われる」と言われています。

いつ「税務調査」を受けるかわかりませんが、まじめに帳簿を作成し、適法な申告を心がけていれば、恐れることはありません。[/lnvoicer]

査察とは

「査察」制度は、次のとおり「悪質な脱税者に対して刑事責任を追及」するために行われる調査です。年間で査察の着手件数は200件弱ですので、多くの人には関係ない制度かと思います。悪質な脱税をしていなければ査察を受けることはないでしょう。

査察制度は、悪質な脱税者に対して刑事責任を追及し、その一罰百戒の効果を通じて、適正・公平な課税の実現と申告納税制度の維持に資することを目的としています。

(平成30年6月 東京国税局;平成29年度 査察の概要(PDF)>1ページより)

[lnvoicer icon=”https://ar-kawabe.com/blog/wp-content/uploads/2015/06/1527_Ako_NC_31.jpg” name=”管理人”]税理士でも査察を受けた経験のある人は少ないかと思います。(毎年、書いていますが、私も査察を受けた経験はありません。)[/lnvoicer]

税務調査を受ける機会が少なくなるかも?書面添付制度について

税務調査が申告の内容を確認するためのものであっても、できれば税務調査をうけたくないと思う人は多いかと思います。(やましいところがなくても何となく嫌なものです。)

そのような人向けだと思いますが、「税務調査を受ける機会が少なくなる可能性がある制度」が、平成13年度の税理士法の改正により創設されました。「書面添付制度」と言われています。

この「書面添付制度」は、申告書に「税理士がその申告書等を作成するときに納税者と打ち合わせた事項、計算過程等」を記載した書面を添付する制度です。

税理士に依頼をしなければいけませんが、この書面添付制度を利用することにより、税務調査を受ける機会が少なくなる可能性があります。(いつか記事にしてみようと思いますが、私もこの制度を利用していますが、件数としては少ないです。)

LINK 国税庁;書面添付制度について (33条の2の書面及び35条の意見聴取)

税務調査は、調査の実施日(1日~)以外にも資料を準備するなど、少なくても2日程度は時間をとられます。また、税務調査の結果が出るまでには、小規模な企業で1ヶ月半ぐらはかかります。

税務調査を受けなければ、調査のためのとられる時間をほかのことに充てられますので、顧問の税理士に書面添付制度の件を相談してみてはいかがでしょうか?(書面を作成するのに意外と時間がかかりますので、別途、報酬が発生すると思います。顧問税理士に良く確認してください。)

平成29年度の査察の概要を読んでみる

社会的波及効果の高い事案への取組

「平成29年度 査察の概要(PDF)」も平成28年度の査察の概要(PDF)と同じく、1ページ目に概要が掲載され、集計表は後ろの方に掲載される形式でまとめられています。

2ページ目の記載も昨年と同様、「社会的波及効果の高い事案への取組」が取り上げられています。

[aside type=”simple”]

● 消費税受還付事案

● 無申告ほ脱事案

● 国際事案

● 近年の経済社会情勢に即した事案

[/aside]

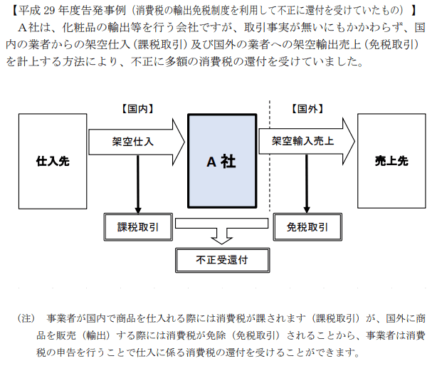

消費税受還付事案

消費税の免税制度を利用した事例が掲載されています。

(平成30年6月 東京国税局;平成29年度 査察の概要(PDF)>2ページより。)

消費税の輸出免税を利用した悪質な脱税のケースと言えるかと思います。平成28年度にも輸出免税を利用したケースが掲載されていました。

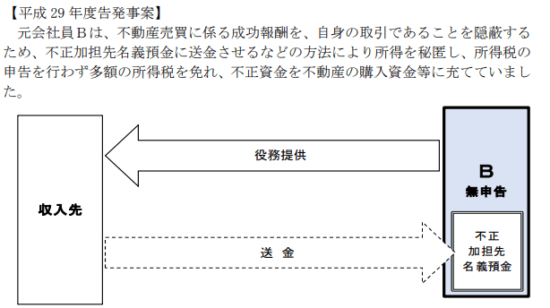

無申告ほ脱事案

無申告のほ脱事案として、不動産取引に係る報酬を申告しなかったケースが掲載されています。

(平成30年6月 東京国税局;平成29年度 査察の概要(PDF)>3ページより。)

近年の経済社会情勢に即した事案

近年の経済社会情勢に即した事案として太陽光発電に関連する事案と建設業、不動産業関連事案が掲載されています。

(この記事では省略いたします。LINK 平成30年6月 東京国税局;平成29年度 査察の概要(PDF)>の3ページ以降を参照してください。)

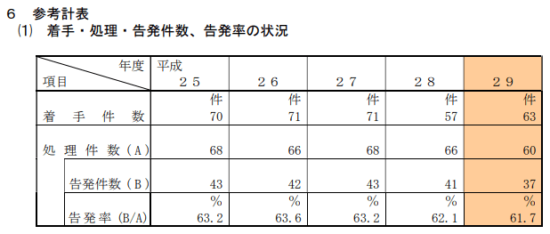

着手・処理・告発件数、告発率の状況

平成29年度 査察の概要(PDF)によると、平成29年度の着手件数はここ5年間では平成28年度に次いで2番目に少なく、処理件数や告発件数はここ5年間で最少となっています。

(平成30年6月 東京国税局;平成29年度 査察の概要(PDF)>7ページより)

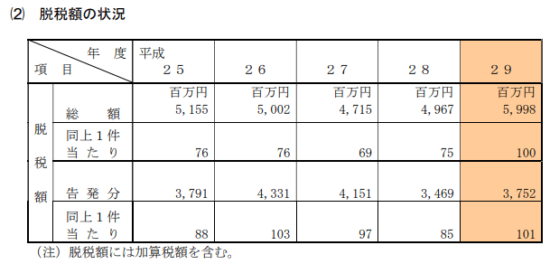

税額の状況

告発分の脱税額の総額は平成25年度以降、平成28年度まで減少傾向にありましたが、平成29年度では増加しました。

総額のうち1件あたりの脱税額が100百万円(1億円)と近年のなかでは特に多くなっています。(何でだろう?)

(平成30年6月 東京国税局;平成29年度 査察の概要(PDF)>7ページより)

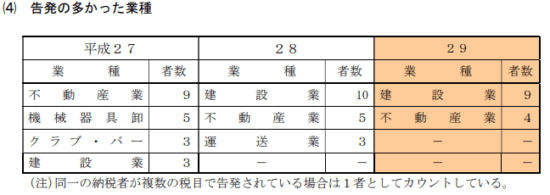

告発の多かった業種

平成29年度も平成28年度と同じく「建設業」の告発事案が多かったようです。(不動産業も多いですね。)

(平成30年6月 東京国税局;平成29年度 査察の概要(PDF)>7ページより)

不正資金の留保状況及び隠匿場所

不正資金の隠匿場所は、あいかわらず身近な場所です。(仮想通貨を購入する人はいないのだろうか?)

脱税によって得た不正資金の多くは、現金や預貯金、有価証券として留保されていたほか、居宅の取得費用、個人の借入金の返済やクレジットカードの支払い、ギャンブル等の遊興費、事業資金や関係会社に対する貸付金などに充てられていた事例もみられました。

脱税によって得た不正資金の隠匿場所は様々でしたが、

○ 居宅寝室クローゼットの中の靴箱及びトランクの中

○ 居宅寝室押入の中の衣装ケースや紙袋の中

○ 本社事務所地下倉庫の中の衣装ケースの中

に現金を隠していた事例などがありました。(平成30年6月 東京国税局;平成29年度 査察の概要(PDF)>6ページより)

■□◆◇ 編集後記 ◇◆□■

関東では梅雨が明けて、蒸し暑いです。日焼け止めを塗っていても日焼けしますね。