この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

所得税及び復興特別所得税(以下「所得税等」という。)の確定申告書を作成して、納付する税額が意外と多く、納税資金が不足しているな~と思ったことはありませんか?

振替納税の届出(※1)を提出すると、確定申告で納付する税額を4月の中旬ごろに口座から引き落とされることになりますが、さらに「延納の届出」という制度を利用すると、確定申告で納付する税額の約半分を5月下旬に延納することができます。

延納期間中は一定の割合で利子税がかかりますが、確定申告で納付する税額の約半分の納付期限を2か月以上先に延長できる制度なので、納付資金で悩んでいる場合、利用してみてはいかがでしょうか?

今日は、延納の届出について記載します。

[topic color=”green” title=”※1 振替納税”]振替納税とは、納税者ご自身名義の預貯金口座からの口座引落しにより、国税を納付する手続です。

LINK 国税庁;[手続名] 申告所得税及び復興特別所得税、消費税及び地方消費税(個人事業者)の振替納税手続による納付 Web

[/topic] [aside type=”yellow”]この記事は過去の記事を平成31年3月4日時点で確認することができる情報に基づき、平成29年分の確定申告用に書き直したものです。法令等の改正があった場合などは記事内容の手続きとは異なることもありますので、最新の情報を確認してください。[/aside]

参考 国税庁;確定申告時期に多い問い合わせQ&A>【税金の納付】>Q36 Web

参考 国税庁;平成30年分 所得税及び復興特別所得税の確定申告の手引き(確定申告書A用) PDF

参考 国税庁;平成30年分 所得税及び復興特別所得税の確定申告の手引き(確定申告書B用) PDF

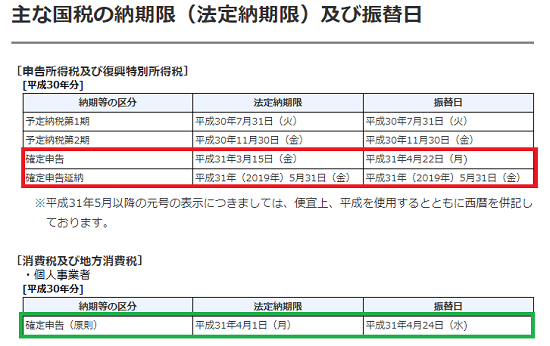

平成30年分の所得税等の納期限及び振替日

「延納の届出」について確認する前に、平成30年分の所得税等の納期限及び振替日を確認しておきましょう。

平成30年分の所得税等の納期限及び振替日は次のとおりです。

(国税庁;主な国税の納期限(法定納期限)及び振替日より)

振替納税を利用するだけでも1か月程度納付の期限が先に延長されるので、納税資金で悩んでいる方は利用してみてください。

平成30年分の所得税等の延納の届出

「延納の届出」は、確定申告で納付する税額がある場合(申告書A→39欄、申告書B→47欄に金額の記載がある場合)に利用できる制度ですが、次の2つの条件があります。

[topic color=”blue” title=”延納の届出の条件”]● 確定申告により納付する税金(申告書A→39欄、申告書B→47欄)の2分の1以上の金額を平成31年3月15日(金)までに納付すること。(振替納税を利用する場合は、振替日に振替納付すること)

● 確定申告書に『申告期限までに納付する税額』と『延納届出額』を記載すること。

[/topic]「延納の届出」は、特別な届出書を作成する必要はありません。

その代わり確定申告書に「申告期限までに納付する金額」(申告書Aでは44欄、申告書Bでは57欄になります。)と「延納届出額」(申告書Aでは45欄、申告書Bでは58欄になります。)を記載することになります。

(届出書ではなく確定申告書に記載するのがポイントです。)

記載欄と延納届出額等の計算方法について、確認していきます。

延納の届出の記載欄の確認

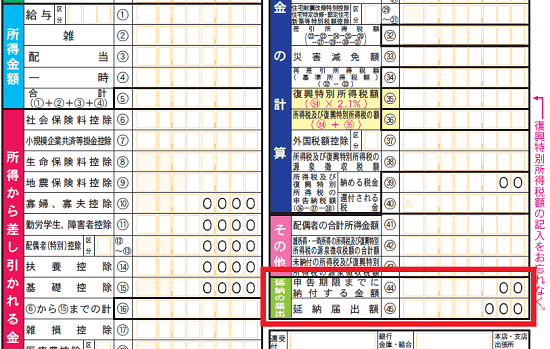

まずは、記載欄を確認しておきます。申告書Aでの記載欄は次の画像のとおりです。

(国税庁;申告書A【平成29年分以降用】より)

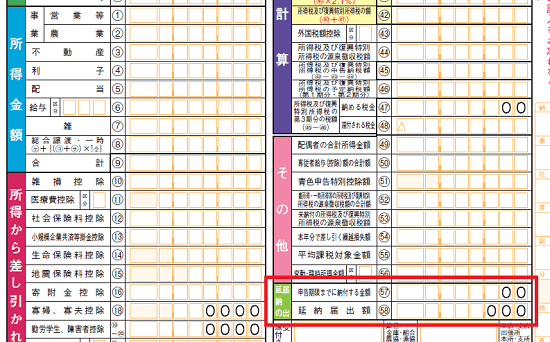

申告書Bでの記載欄は次の画像のとおりです。

(国税庁;申告書B【平成29年分以降用】より)

記載欄を確認したら、次に記載する数字の計算方法を確認します。

延納届出額等の計算方法

延納の届出をするために申告書に記載する2つの数字(「申告期限までに納付する金額」と「延納届出額」)のうち、「延納届出額」を先に計算します。

計算方法は申告書の手引きに記載されています。

LINK 国税庁;平成30年分 所得税及び復興特別所得税の確定申告の手引き(確定申告書A用) PDF

LINK 国税庁;平成30年分 所得税及び復興特別所得税の確定申告の手引き(確定申告書B用) PDF

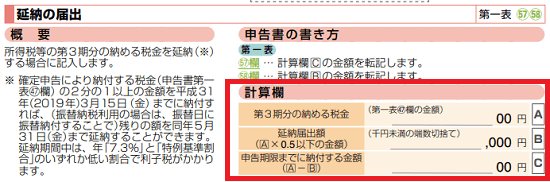

(国税庁;平成30年分 所得税及び復興特別所得税の確定申告の手引き(確定申告書B用)>26ページより。赤い枠囲み線は筆者追記。)

上の画像は、確定申告書B用の手引きに記載されているものですが、計算欄(赤い枠囲み部分)は確定申告書A用も同じものです。

簡単な計算過程ですが、手順は次のとおりです。

[flow]『第3期分の納める税金』を計算欄の一番上の(A)に記載します。(申告書A→39欄、申告書B→47欄の数値を記載します。)

[/flow] [sankaku][/sankaku]

[flow]

次に『延納届出額』(B)を計算します。『(A)×0.5以下の金額(千円未満端数切捨て)』

[/flow] [sankaku][/sankaku]

[flow]

最後に(A)から(B)を引いて、『申告期限までに納付する金額』を計算します。

[/flow]

『延納届出額』を(B)を申告書Aでは45欄、申告書Bでは58欄に記載、『申告期限までに納付する金額』(C)を申告書Aでは44欄、申告書Bでは57欄に記載します。

記載欄を間違えないようにしましょう。(計算欄と申告書では上下が逆になっていますよ!)

延納届出額の計算例

[aside type=”boader”]例)(A)の確定申告(第3期)分の納める税金45,300円の場合。(B)の延納届出額

45,300円×0.5=22,650円→22,000円(千円未満端数切捨て)

(C)の申告期限までに納付する金額

45,300円-22,000円=23,300円

[/aside]延納の届出に関係する利子税について

延納届出額には利子税が課されます。

平成30年の確定申告分については「1.6%」の利率で計算されるようです。

(1) 所得税及び復興特別所得税の延納

所得税及び復興特別所得税の確定申告分については、平成31年(2019年)3月15日(金)まで(振替納税の場合は平成31年(2019年)4月22日(月)に納付すべき税額の2分の1以上を納付すれば、残りの税額の納付を平成31年(2019年)5月31日(金)まで延長することができます。延納期間中は年1.6%の割合で利子税がかかります。所得税及び復興特別所得税の延納の詳しい手続については、「確定申告の手引き」をご覧ください。(国税庁;確定申告時期に多い問い合わせQ&A>【税金の納付】>Q36より)

■□◆◇ 編集後記 ◇◆□■

土曜日、丸の内線の新型車両に乗りました。きれいで快適でしたが、ちょっと混んでいたので、シートには座れませんでした。