この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

この記事は、令和7年度(2025年度)の所得税に関する税制改正の第4弾として、「扶養親族等の所得要件」について、年末調整に影響するポイントがありますので、簡単に整理しておきます。

(令和7年7月15日)記事修正のお知らせ

記事内に一部、誤解を招くおそれのある表現があったため、内容を補正・追記いたしました。

なお、該当箇所の一部については、AI(ChatGPT)による文章の修正・執筆補助を受けております。

この記事は、令和7年7月14日時点の情報に基づいて執筆しています。法令やWebサイトの内容に変更があった場合は、実際の取り扱いが異なる可能性もありますので、最新情報を国税庁の公式サイト等でご確認することをおすすめします。

なお、この記事の一部分について、ChatGPTに更正、執筆の代行を依頼し作成しています。

● 参考 国税庁;令和7年度税制改正による所得税の基礎控除の見直し等について Web

● 参考 国税庁;令和7年度税制改正による所得税の基礎控除の見直し等について(源泉所得税関係)(PDF/796KB) PDF

● 参考 国税庁;源泉所得税の改正のあらまし 令和7年4月 PDF

● 参考 国税庁;No.1180 扶養控除 Web

● 参考 国税庁;専門用語集>特定扶養親族 Web

◆ 扶養親族等の所得要件の改正

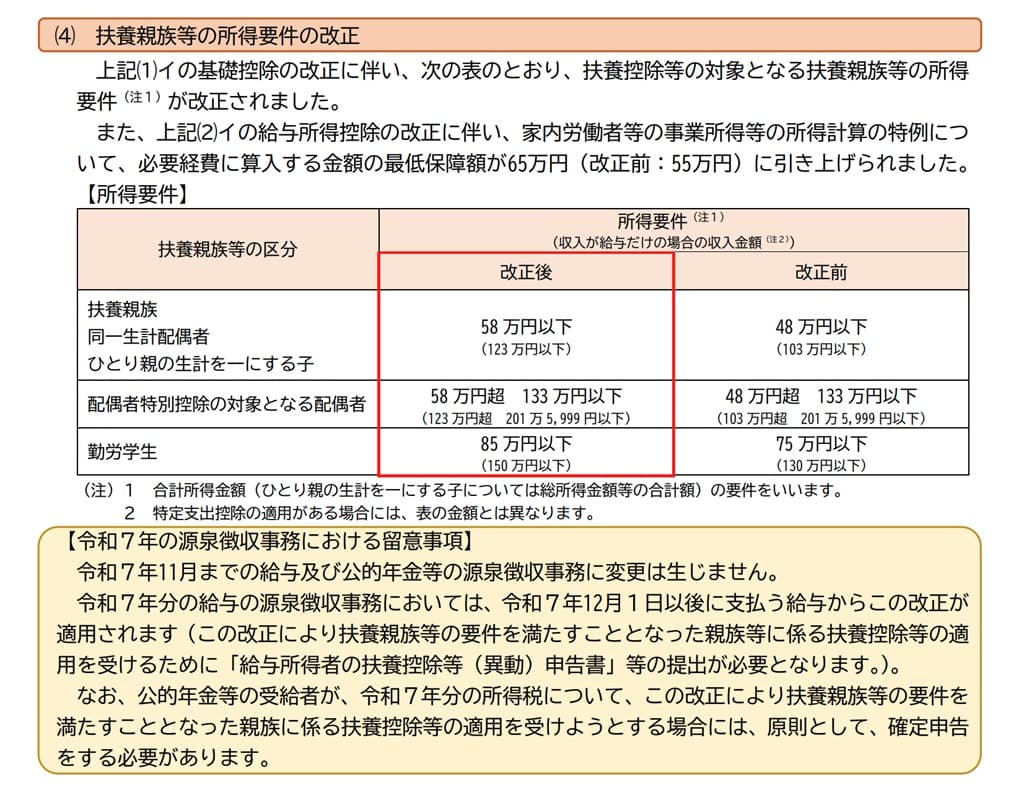

これまで、扶養控除や配偶者控除の対象となるには、**合計所得金額48万円以下(給与収入103万円以下)**であることが条件でした。

今回の改正では、この所得要件が**「58万円以下(給与収入123万円以下)」**に引き上げられます。

(2025年7月15日追記)

上記の「( )カッコ書き」で記載した「給与収入○○○万円以下」とは、「(その扶養親族等の方が)給与収入のみを得ている場合」を意味しています。給与以外の収入がある場合には、その収入が合計所得金額に含まれるかどうかを個別に確認し、扶養親族等の所得要件を満たすかどうかを判断する必要があります。

いわゆる「103万円の壁」(給与所得者が年間103万円を超える給与収入を得ると扶養親族等の所得要件を超えてしまうことから使われいた収入の上限を表す言葉)が象徴的であったため、上記のような表現を使って記事を作成しました。(追記。ここまで)

改正後のイメージは、次の図でご確認ください。

「控除対象扶養親族」や「扶養親族」の用語解説等については、この記事では省略いたします。次の国税庁の公式サイト等でご確認ください。

■ LINK 国税庁;No.1180 扶養控除 Web

◆ 改正による影響(給与所得者の方)

今回の改正は、令和7年11月30日までに支払われる給与については影響ありません。

令和7年12月1日以後に支払われる給与については、今回の改正により扶養親族等の数が変更される場合は、源泉徴収税額に影響があります。

なお、この場合、「扶養控除等(異動)申告書」の提出が必要となります。(12月1日以降の給与支払時点までに)。

(令和7年7月15日追記)

給与所得者で年末調整の対象となる方は、令和7年度税制改正により、令和7年12月に行う年末調整で還付額が例年より多くなる可能性があります。

これは、令和7年12月から基礎控除・給与所得控除などの改正が適用される一方、それ以前(1月〜11月)は旧制度に基づいて源泉徴収が行われているため、年末調整時にその差額の精算が生じるためです。(追記。ここまで)

令和8年以降について

令和8年1月1日以降の源泉徴収税額については、詳細が分かり次第、改めて記事でご紹介します。

まとめ

「扶養親族等の所得要件の改正」は、多くの方に影響を及ぼす可能性のある重要な改正です。

扶養親族等がいる給与所得者の方だけでなく、会社で源泉徴収事務を担当されている方にとっては、多くの従業員について該当の有無を確認する必要があるため、できるだけ早い段階から準備を進めておくことが望まれます。

■□◆◇ 編集後記 ◇◆□■

関東地方、週末はちょっとだけ気温が下がりました。日陰はやや涼しく感じましたが、日向はやっぱり暑いですね。