この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

令和8年分の給与所得者の扶養控除等(異動)申告書(この記事では以下「扶養控除等申告書」と記載します。)の書き方についてまとめてみました。

記事が長くなるため、分割で執筆する予定です。

本日は「給与の支払いを受ける本人(「給与所得者本人」)」と「源泉控除対象配偶者」の書き方について説明いたします。

令和8年分も「簡易な申告書」での提出も可能ですので、「簡易な申告書」の記載方法については、次の記事を参考にしてください。

★ 関連記事 【令和8年分】給与所得者の扶養控除等(異動)申告書の書き方(簡易な申告書) web

このページは令和7年10月14日現在の情報に基づき作成しています。最新の情報は国税庁の公式サイト等でご確認ください。掲載内容等の更新があった場合は、リンク切れとなる場合もございますので、ご了承ください。

● 参考 国税庁;令和8年分 給与所得者の扶養控除等(異動)申告書 PDF

● 参考 国税庁;《記載例》令和8年分 給与所得者の扶養控除等(異動)申告書の記載例 PDF

● 参考 国税庁;令和7年分 年末調整のしかた web

● 参考 国税庁;年末調整がよくわかるページ(令和7年分) web

● 参考 国税庁;各種申告書・記載例(扶養控除等申告書など) web

扶養控除等申告書の書き方

それでは、扶養控除等申告書の書き方を簡単に説明していきます。

記載順

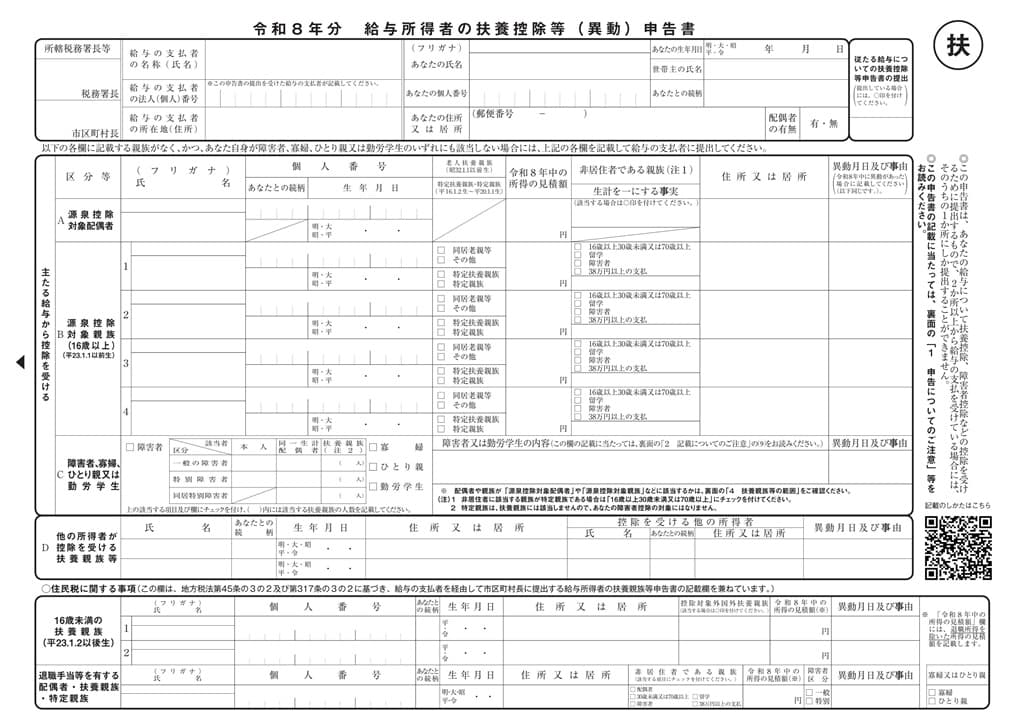

記載する順番については、特に気にする必要はありませんが、このブログでは、申告書の上部から順に説明していきます。

「給与所得者本人」の情報

A欄 「源泉控除対象配偶者」の情報

B欄 「控除対象扶養親族」の情報

C欄 「障害者、寡婦、ひとり親、勤労学生」の情報

D欄 「他の所得者が控除を受ける扶養親族等」の情報

住民税に関する事項(「16歳未満の扶養親族」)の情報

この記事では、「給与所得者本人」とA欄の「源泉控除対象配偶者」の書き方について説明していきます。

「給与所得者本人」の情報

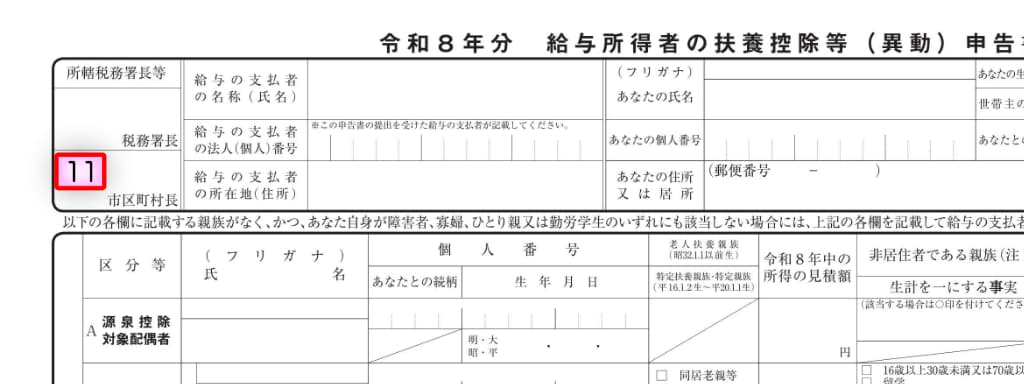

「給与所得者本人」の情報の記載欄

(PC、タブレット端末のみ)

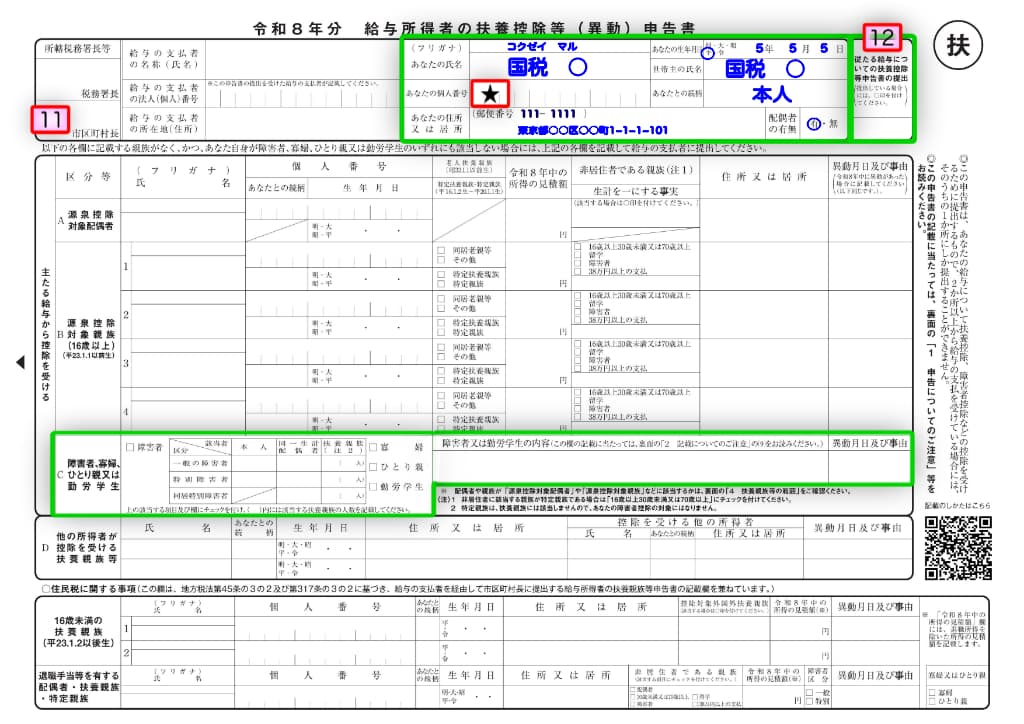

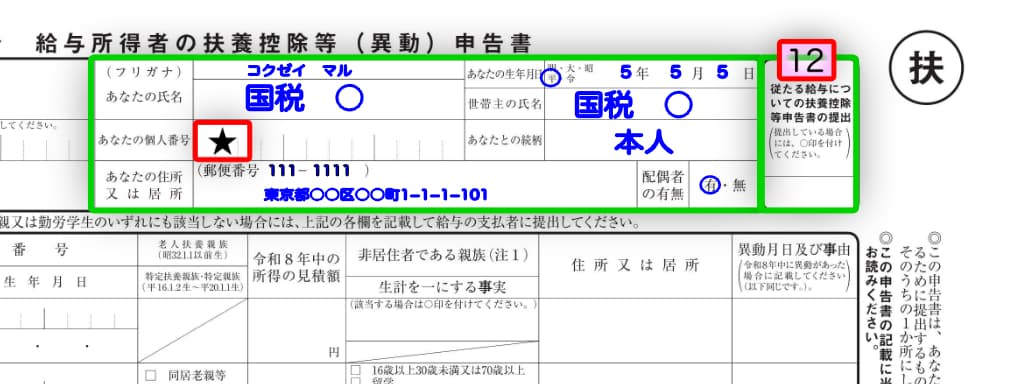

最初に給与所得者本人の情報(氏名、住所、生年月日、世帯主など)を扶養控除等申告書の右上部分に記載します。 給与所得者本人の情報の記載については特に難しい点はありませんが、画像の「★」、「12」の2か所については、以下で解説しておきます。

また、扶養控除等申告書の左上部分(所轄税務署長等や給与の支払者の名称など)は、勤務先で記載してくれるかと思いますが、「市区町村長」(画像の「11」)については、誤った情報を記載しているケースを見かけるので、これについても以下でちょっとだけ触れておきます。

さらに、給与所得者本人が障害者、寡婦、ひとり親、勤労学生に該当する場合については、「C欄 障害者、寡婦、ひとり親又は勤労学生」の記載が必要となりますが、記載漏れのケースを見かけますので、注意してください。(この記載方法については、後日、C欄の書き方の部分で触れます。)

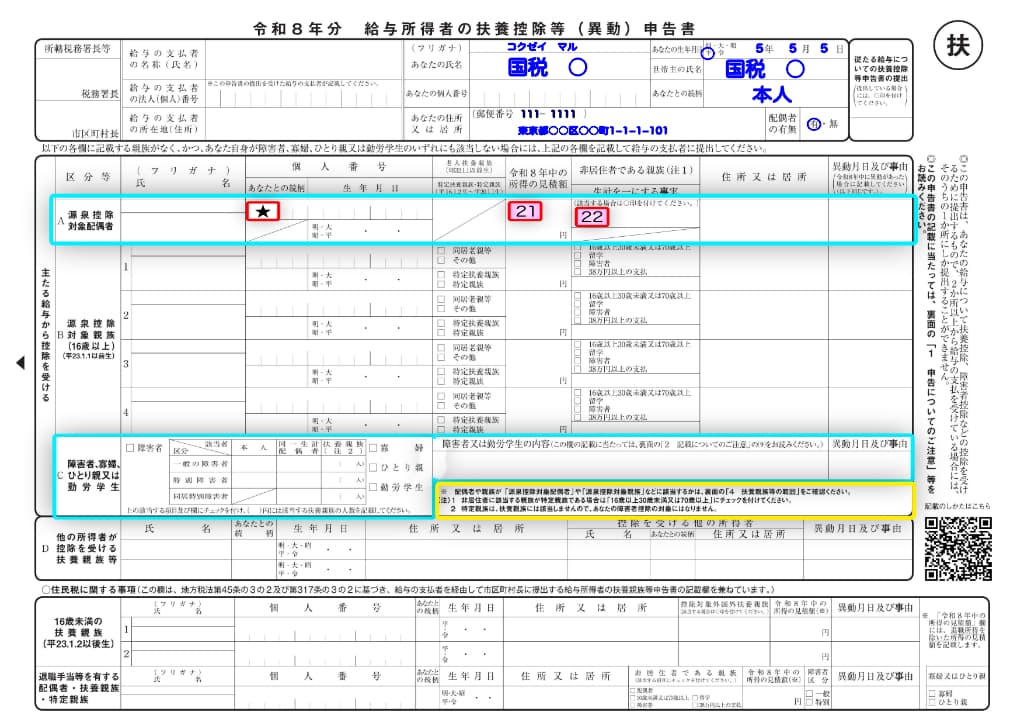

「給与所得者本人」の情報の記載例

「給与所得者本人」の情報の記載例

(PC、タブレット端末のみ)

[★] 個人番号(マイナンバー)

個人番号(マイナンバー)の記載については、専用のソフトウェア等を導入している企業では、扶養控除等申告書への記載を不要としているところもありますので、記載前に勤務先に記載の有無を確認してください。

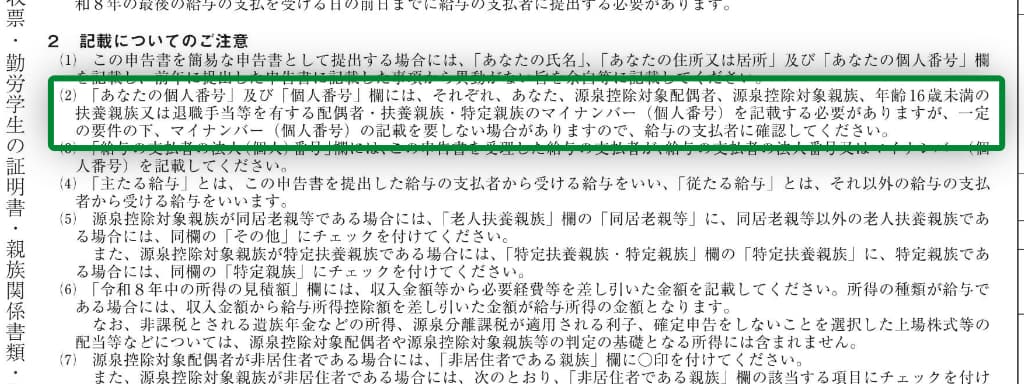

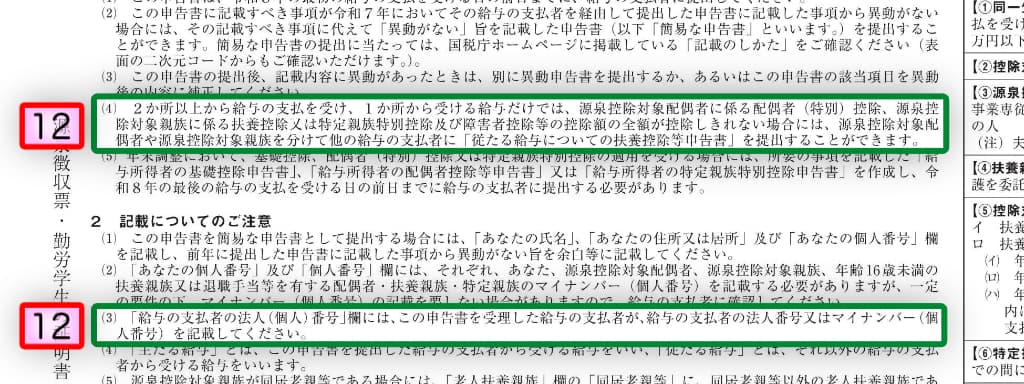

裏面の「2 記載についてのご注意」の(2)に個人番号の記載について説明があります。(次の画像の緑色の枠囲み部分。)

[12] 従たる給与についての扶養控除等申告書の提出

給与所得者本人の記載欄の右横に「従たる給与についての扶養控除等申告書の提出」という欄があります。

この欄は、同じ時期に2か所以上に勤務している人が「従たる給与についての扶養控除等申告書」という申告書を(扶養控除等申告書を提出する勤務先とは別の)勤務先に提出している場合に「○」印を記載するために設けられています。

ほとんどの人は該当しないかと思いますが、同時に2つの会社等に勤務している人は、裏面の「1 申告についてのご注意 (4)」と「2 記載についてのご注意 (3)」を参考にして記載するかどうかを判断してみてください。 (次の画像の緑色の枠囲み部分。)

給与所得者の扶養控除等(異動)申告書 裏面

1 申告についてのご注意(3)

2 記載についてのご注意(3)

2か所に勤務している従業員が「主たる給与の勤務先を変更した場合」の源泉徴収票の記載方法について、国税庁のサイトに質疑応答事例が掲載されています。(このQAは会社の給与計算等の担当者向け)

2か所に勤務している人は参考になるかも知れませんので、一読しておくと良いかと思います。(該当する人は少ないかと思いますが・・・)

■ LINK 国税庁;主たる給与の支払者が交代した場合の記載方法 Web

[11] 市区町村長

「市区町村長」欄

(PC、タブレット端末のみ)

次に「市区町村長」欄について触れておきます。

繰り返しになりますが、扶養控除等申告書の左上部分(所轄税務署長等や給与の支払者の名称など)は、配布された時点で勤務先がすでに記載している場合が多いと思います。

この「市区町村長」欄には、給与所得者本人の住所又は居所の市区町村を記載します。 勘違いして勤務先の市区町村長を記載しているケースを見かけます。(ちなみに税務署長欄には、勤務先の所在地等を管轄する税務署名称を記載します。)

国税庁の作成している記載例を参考にしてみてください。

■ LINK 国税庁;《記載例》令和8年分 給与所得者の扶養控除等(異動)申告書の記載例 PDF

A欄 「源泉控除対象配偶者」の情報

A欄 「源泉控除対象配偶者」の情報の記載欄

(PC、タブレット端末のみ)

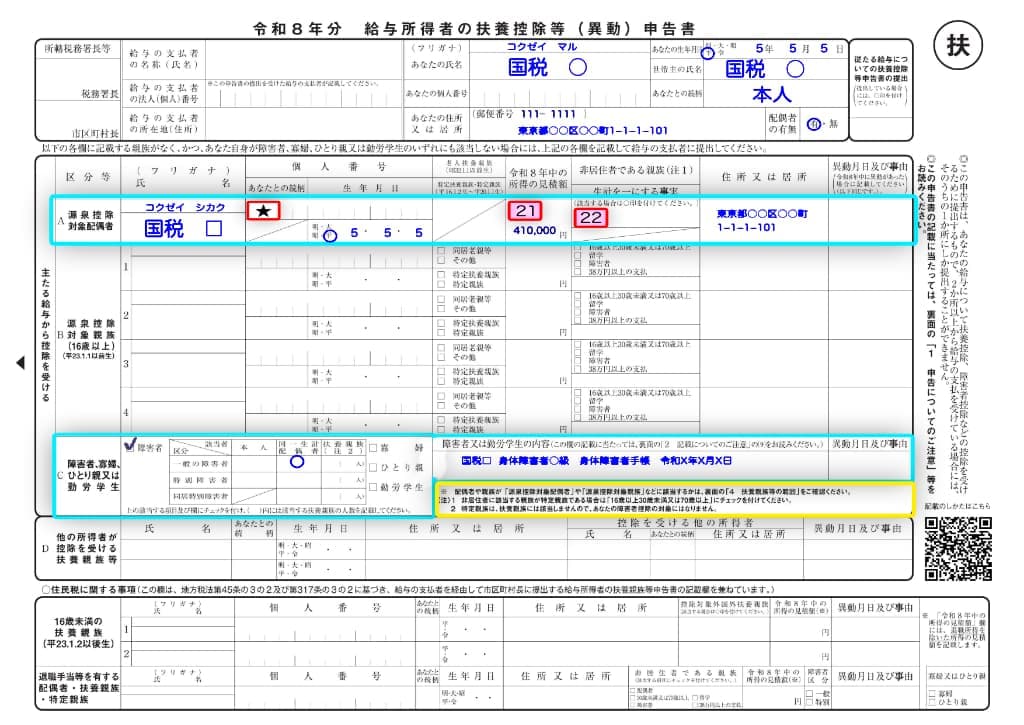

配偶者が「源泉控除対象配偶者」に該当する場合については、A欄(画像の水色の枠囲みのうち上部)にその配偶者の情報(氏名、令和7年中の所得の見積額、住所など)を記載します。

また、配偶者が「同一生計配偶者」に該当し、かつ、障害者に該当する場合は「C欄 障害者、寡婦、ひとり親又は勤労学生」の記載が必要となります。

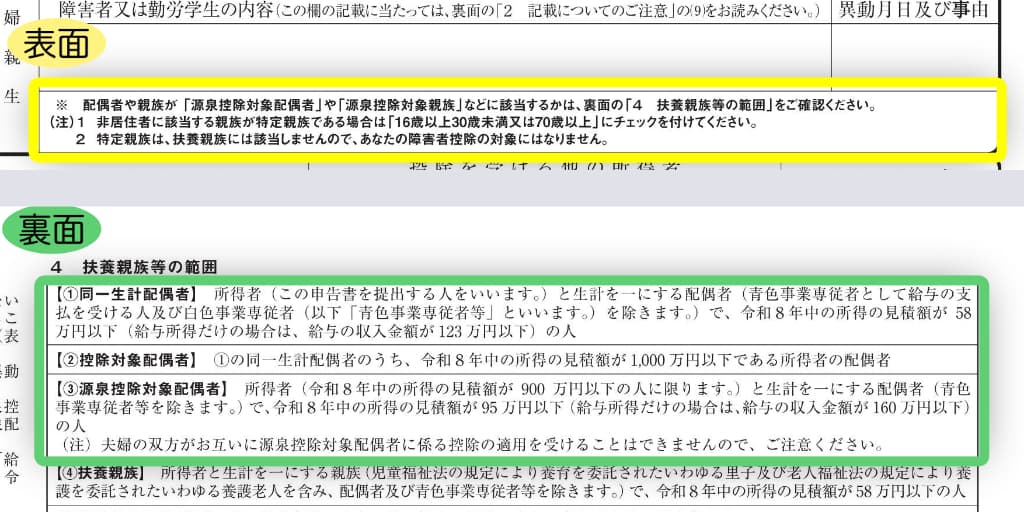

源泉控除対象配偶者、同一生計配偶者とは?

源泉控除対象配偶者、同一生計配偶者の要件の確認

(PC、タブレット端末のみ)

上の画像のとおり、「源泉控除対象配偶者」 については、扶養控除等申告書の裏面(上の画像の緑色の枠囲み部分)に記載されていますが、以下、私なりに要件をまとめてみました。(上の画像の黄色の枠囲み部分については、令和7年分までは、源泉控除対象配偶者に関する注記が記載されていたのですが、令和8年分からは「裏面……をご確認ください。」という記載に変わりました。)

源泉控除対象配偶者とは?

源泉控除対象配偶者についてまとめると次の通りです。

● 給与所得者本人(扶養控除等申告書を提出する人)の令和8年中の所得の見積額が900万円以下

● 給与所得者本人と生計を一にする配偶者

● 青色事業専従者として給与の支払いを受けていない配偶者及び白色事業専従者でない配偶者

● 配偶者の令和8年中の所得の見積額が95万円以下

すべての要件を満たしていなければいけません。(所得の見積額については、後ほど確認します。)

同一生計配偶者とは?

同一生計配偶者についてもとめると次の通りです。

● 給与所得者本人(扶養控除等申告書を提出する人)と生計を一にする配偶者

● 配偶者は青色事業専従者として給与の支払いを受けていない人及び白色事業専従者でない人

● 配偶者の令和8年中の所得の見積額が58万円以下の人

配偶者が同一生計配偶者の要件を満たし、その配偶者が障害者である場合には、C欄への記載が必要となります。

令和8年中の所得の見積額とは

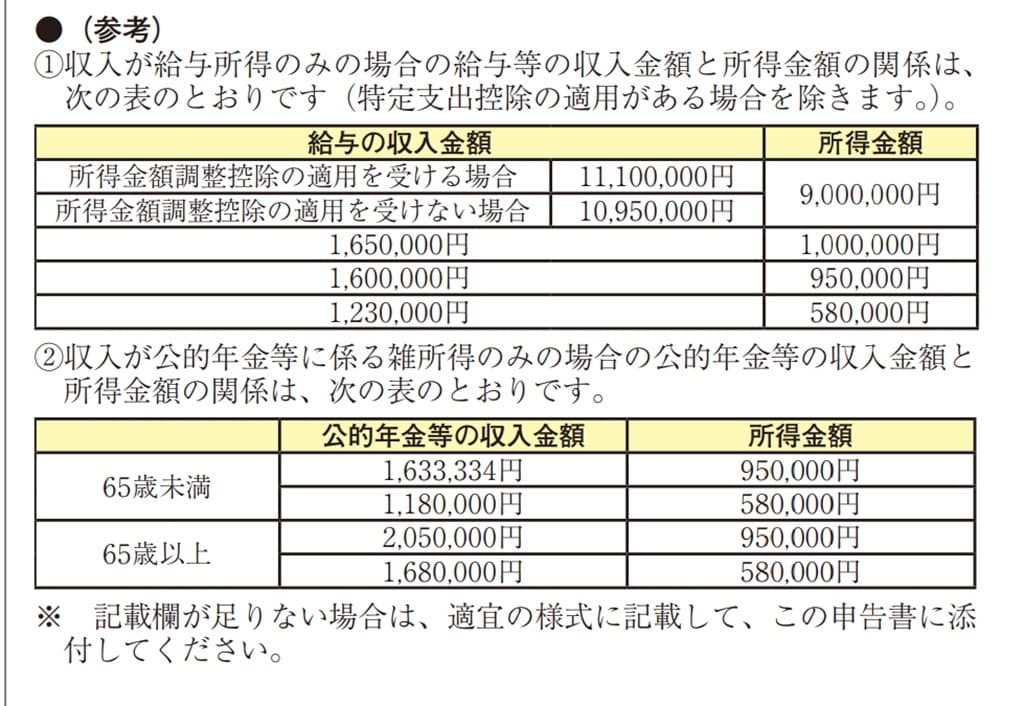

「令和8年中の所得の見積額」の欄には、給与所得の人は令和8年中に支払を受ける予定の給与のおおよその収入金額から給与所得控除を差し引いた金額、年金所得の人は令和8年中に支払を受ける予定の年金のおおよその収入金額から年金控除を差し引いて算出します。

また、その他の所得の人は、令和8年中のおおよその収入金額から経費等を差し引いて算出してみてください。あくまでこの扶養控除等申告書を提出する時点での見積額となります。

給与収入と年金の収入がある人については、次の画像を参考に要件を確認してみてください。

令和8年中の所得の見積額(給与、年金のケース)

(PC、タブレット端末のみ)

A欄「源泉控除対象配偶者」の情報の記載例

記載例(オリジナル)

(PC、タブレット端末のみ)

源泉控除対象配偶者を記載する上での注意点は次のとおりです。

[★] 個人番号(マイナンバー)

個人番号(マイナンバー)(画像の「★」)の記載については、専用のソフトウェア等を導入している企業では、扶養控除等申告書への記載を不要としているところもありますので、記載前に勤務先に記載の有無を確認してください。

[21] 令和8年中の所得の見積額

令和8年中の所得の見積額を記載します。(上記で触れていますのでここでは省略いたします。)

※ 令和2年から開始された「所得金額調整控除」に該当する人は少ないかと思いますが、源泉控除対象配偶者の要件を確認する場合の給与所得者本人の所得の見積りにも影響がありますので、要件等をご確認ください。

■ LINK No.1411 所得金額調整控除 web

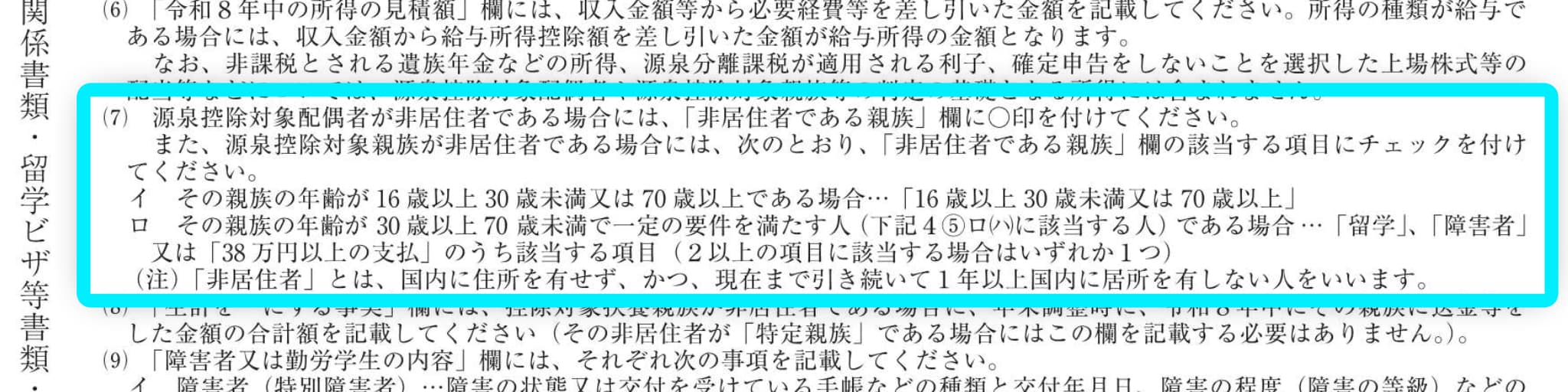

[22] 非居住者に該当する場合

「非居住者である親族」の欄には、源泉控除対象配偶者が非居住者に該当する場合は、「○」印を記載します。(裏面の「2 記載についてのご注意 (7)」)

「2 申告についてのご注意 (7)」

(PC、タブレット端末のみ)

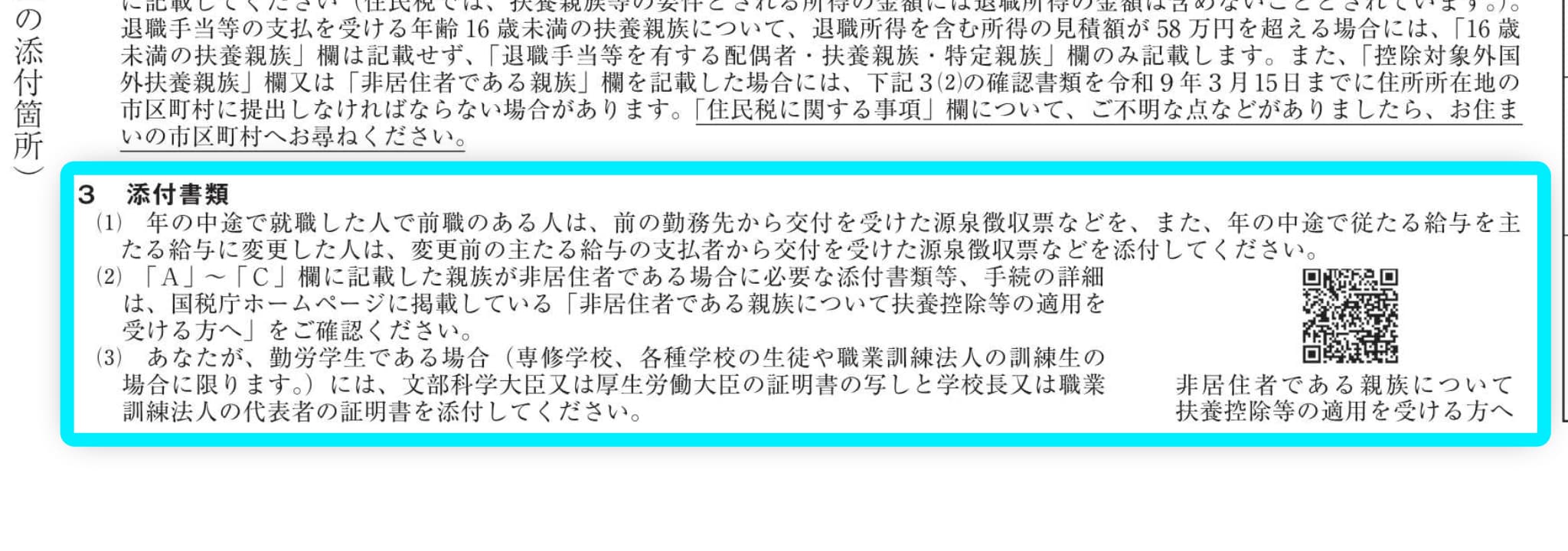

また、「親族関係書類」を扶養控除等申告書に添付して提出しなければなりません。(「親族関係書類」については、扶養控除等申告書の裏面の「3 添付書類 (2)」にリンク先のQRコードが掲載されているので、QRコードを読み取って、必要な書類を確認してください。)

「3 添付書類 (2)」

(PC、タブレット端末のみ)

QRコードのリンク先は、以下のページとなります。リンク先のページで言語を選択してPDFファイルを参照して、添付資料について確認してみてください。(日本語以外に、英語、中国語、ポルトガル語、スペイン語、ベトナム語、フィリピノ語のPDFファイルの説明資料があります。)

■ LINK No.1411 非居住者である親族について扶養控除等の適用を受ける方へ web

まとめ

源泉控除対象配偶者については、要件をしっかりと確認する必要があります。特に、同一生計配偶者が障害者に該当するケースは、見落としやすいので、注意が必要です。

※ (2)へつづく。

■□◆◇ 編集後記 ◇◆□■

関東は、やっと涼しくなりました。