この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

法人の場合、決算で「その事業年度は減価償却費を計上しない」という選択ができる(※)のですが、減価償却費を計上しなかった場合、翌期以降の税額にどのような影響が出るかを検討してから、決断しているでしょうか?

※ 税務上は、減価償却費を計上しない(限度額の範囲内で任意に償却できる)ことを選択できますが、融資を受けている法人など、会計上のルール(指針など)を厳守している場合は、また、別の判断となります。

この減価償却費を計上しないことを選択をする場合の多くは、「当期の損益を黒字にする(黒字の決算書を作成する)」ことを目的としていると思いますので、その決断をした時点では翌期以降の税額のこともでは検討していない場合が多いかと思います。

しかし、なかには「赤字を少しでも少なくする(決算書の赤字額を少なくする)」ために減価償却費を計上しないことを選択するケースもあり、そのようなケースでは、翌期以降の税額への影響をちょっと検討してみても良いかも知れません。

今日は、法人が減価償却費を計上しなかった場合の翌期以降の税額への影響について記載してみます。

この記事は令和3年11月25日時点で確認することができる法令等に基づき作成しています。 法令の改正、Webサイトの更新等があった場合は、この記事内容とは取り扱いが異なることもありますので、ご了承ください。

目次 表示

減価償却費を計上しないという選択

繰り返しになりますが、法人は税務上、減価償却費を計上する・しないは任意となり、決算で赤字になりそうなので「その事業年度は減価償却費を計上しない」という選択も可能です。

一定のルールに従って計算した減価償却限度額内であれば、自由に計上することができます。(一括償却資産は3年間で均等償却というルールで、この自由に計上のルールには当てはまりません。)

法令を確認しておくと次のとおりです。

(減価償却資産の償却費の計算及びその償却の方法)

第三十一条 内国法人の各事業年度終了の時において有する減価償却資産につきその償却費として第二十二条第三項(各事業年度の損金の額に算入する金額)の規定により当該事業年度の所得の金額の計算上損金の額に算入する金額は、その内国法人が当該事業年度においてその償却費として損金経理をした金額(以下この条において「損金経理額」という。)のうち、その取得をした日及びその種類の区分に応じ、償却費が毎年同一となる償却の方法、償却費が毎年一定の割合で逓減する償却の方法その他の政令で定める償却の方法の中からその内国法人が当該資産について選定した償却の方法(償却の方法を選定しなかつた場合には、償却の方法のうち政令で定める方法)に基づき政令で定めるところにより計算した金額(次項において「償却限度額」という。)に達するまでの金額とする。

上の引用条文のとおり「……償却費として……損金の額に算入する金額は……償却限度額……に達するまでの金額とする」というルールになります。

では、減価償却費を計上しなかった場合とした場合で、翌期に与える影響を具体的な例で考えてみます。

赤字になりそうなので、減価償却費を計上しなかった場合

● 中小企業者

● 青色申告

● 所有固定資産の条件

① 種類:建物

② 取得価額:3,600万円(中古取得)

③ 償却方法:定額法

④ 耐用年数・償却率:40年・0.025

⑤ 償却費:90万円(12か月、事業共用)

● 法人税率:22%+地方税均等割7万円で算出(1万円未満端数切捨て)

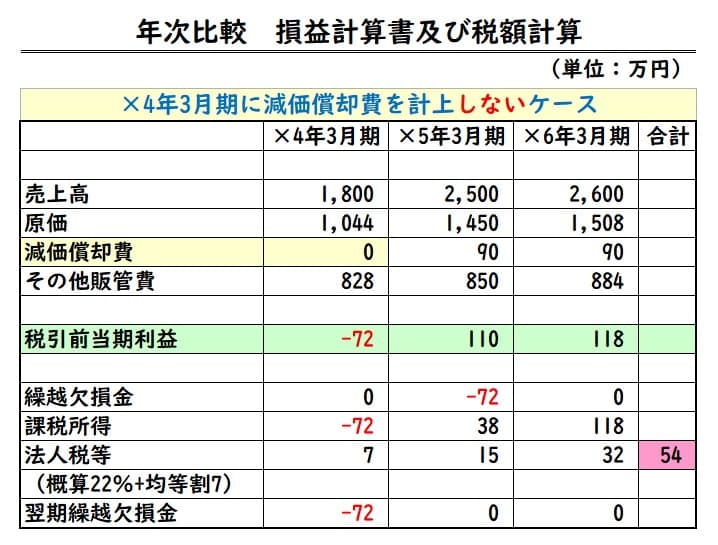

当期に減価償却をしなかった場合の3期比較

×4年3月期に減価償却費90万円を計上してしまうと、税引前当期利益が-2万円となり赤字になってしまうため、それを避けるため、減価償却費を1円も計上しないことにした場合の年次比較です。

3期トータルで約67万円の納税をすることになります。

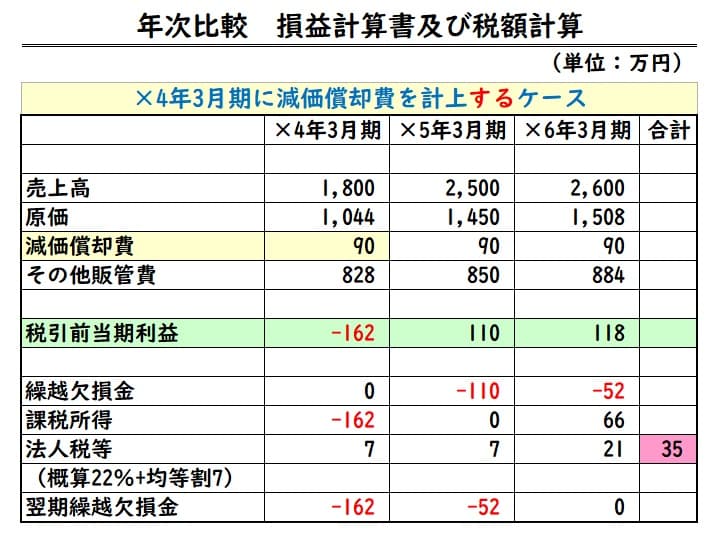

当期に減価償却をした場合の3期比較

先ほどとほぼ同じ数値ですが、×4年3月期に減価償却費を限度額いっぱい(90万円)まで計上した場合の年次比較です。

3期トータルで約47万円の納税をすることになります。

両者を比較すると

両方のケースを比較した場合、3期合計で約20万円(90万円×22%)ほど納付税額に差が出ます。

しかし、このケース(減価償却費を計上することにより赤字に転落してしまうケース)では、どうしても赤字にしたくないという強い思いがあるため、納付税額の大小は気にせず、減価償却費を計上しないことを決断する経営者の方は多いかと思います。

もちろん、この場合、減価償却限度額の範囲内で、赤字にならない金額(例えば80万円)を減価償却費として計上するという方法を選択すれば、納付税額の減少と黒字経営の維持を両立することができます。

では、次に、減価償却費を計上する・しないに関わらず赤字になっているケースで比較してみます。

赤字額を減少するために減価償却費を計上しなかった場合

法人や固定資産の条件は、上記の例と同じです。(毎期の経費等の額は異なります。)

当期に減価償却をしなかった場合の3期比較

×4年3月期に減価償却費90万円を計上しなくても税引前当期利益が-72万円となり赤字になっているケースですが、赤字額を少なくするため、減価償却費を1円も計上しないということにした場合の年次比較です。

青色申告をしているため、×5年3月期に前期の赤字(欠損金)を繰り越して控除することができます。(※)欠損金の分だけ、税額が少なくなり、3期トータルで約54万円の納税額となります。

※ 実際に繰り越せる欠損金は、会計上の赤字額とイコールになるとは限りません。(あくまで、説明のための例ですので、簡素化しています。)

当期に減価償却をした場合の3期比較

こちらのケースでは、どのみち赤字なので、減価償却費を限度額いっぱい(90万円)計上するケースです。

この場合も×5年3月期に欠損金を繰り越せますが、欠損金を使って課税所得を0円としても、なお欠損金が52万円残るため、×6年3月期にも欠損金の残りを控除することができ、3期トータルで約35万円の納税となります。

両者を比較すると

両方のケースを比較した場合、3期合計で約19万円(90万円×22%)ほど納付税額に差が出ます。(端数処理の関係で先ほどと見た目上1万円の差があります)

このケースでは、×4年3月期に減価償却費を計上しても、しなくても赤字であることに変わりはなく、3期合計の納付税額に違いがあることを考慮して、×4年3月期に大きくマイナスになっても、減価償却費を計上するという判断もありかと思います。

まとめ

以上のとおり、減価償却費を計上しなかった場合で翌期以降に業績が回復した場合には、2期、あるいは3期程度の納税額のトータルで考えると、減価償却費を計上した方が、納付税額が少なくなります。

翌期が黒字になるかどうかの予測は難しいとは思いますが、減価償却費の計上をしないという選択をする前に、翌期以降の業績を予測し、再度、減価償却費を計上するかしないかを検討してみても良いと思います。

もちろん、減価償却費は(法人税等の税率が数年間一定だと仮定すると)経費をいつ計上するのかという選択の問題となり、長い期間で比較した場合は、損得(税額の多少)の影響は少ないのかも知れませんので、翌期の業績回復が見込める可能性が高い場合に限って、当期に減価償却費を計上して赤字額を出し切り、翌期以降の税額が少なくなることを目論むような判断を検討してみてください。

■□◆◇ 編集後記 ◇◆□■

最近、お仕事の依頼を受ける機会が増えつつありますが、クライアントも仕事が多くなってきているようです。コロナによる騒動の反動でしょうか?