この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

この記事では、源泉徴収税額表(月額表)の見方について、初心者向けになるべくわかりやすく記載したいと思います。

平成30年分の記事を作成しました。

[aside type=”pink”]

この記事は平成29年用です。平成30年は使用する源泉徴収税額表が異なります。

LINK 国税庁;平成30年分 源泉徴収税額表(サイト)

また、扶養親族等の数についても改正があるのでご注意ください。(平成30年分用の記事を執筆中です。)

[/aside]

関連記事 日額表の見方については → 源泉徴収税額表(日額表)の見方(平成29年分)

[aside type=”boader”]

【 この記事のポイント 】

● 源泉徴収税額表の見方がわかる

● 甲、乙の違いがわかる

(賞与に対する源泉徴収税額の算出に月額表を使うケースもありますが、この記事では説明していません。)

[/aside]

[aside type=”yellow”]

この記事は平成29年6月11日現在の情報に基づき作成しています。法令の改正等があるかも知れませんので、実際に源泉徴収事務を行う場合は、その時点の法令等を良くご確認ください。

なお、この記事では居住者に対して支払う給与を想定しています。

[/aside]

[aside type=”pink”](H29.9.13追記)平成30年から配偶者控除及び配偶者特別控除の見直しが行われたことに伴い、扶養親族等の数の求め方が変更されています。

LINK 平成29年4月 源泉所得税の改正のあらまし(PDF/4,068KB)

[/aside]

参考

参考 e-Gov法令検索;所得税法(昭和四十年法律第三十三号)、施行日: 平成三十年四月一日、最終更新: 平成三十年三月三十一日公布(平成三十年法律第七号)改正

参考 国税庁;No.2502 源泉徴収義務者とは

参考 国税庁;平成29年版 源泉徴収のしかた(サイト)

参考 国税庁;平成29年分 源泉徴収税額表(サイト)

給与所得の源泉徴収税額表とは?

(国税庁;平成29年分 源泉徴収税額表(表紙)PDFより)

給与所得の源泉徴収税額表は、給与や賞与に対する源泉徴収税額を算出する表です。

LINK 国税庁;平成29年分 源泉徴収税額表(サイト)

給与所得の源泉徴収税額表の種類

給与所得の源泉徴収税額表には、次の3種類あり、給与の支払サイクル等によって使う表が異なります。

[aside type=”boader”]

● 月額表

● 日額表

● 賞与に対する源泉徴収税額の算出率の表

[/aside]

この記事では、3種類のうち「月額表」について取り上げます。

[aside type=”pink”]給与ソフトで給与計算をすると、この給与所得の源泉徴収税額表(月額表)で算出した税額と一致しない場合があります。

これは、電算計算機を利用して給与所得者の源泉徴収税額を算出する場合には特例が認められているからです。(「差」については、年末調整等で調整されるので問題ないとのこと。)

平成29年分の計算式については、次の国税庁のPDFファイルを参照してください。

LINK 月額表の甲欄を適用する給与等に対する税額の電算機計算の特例について(平成29年分)(PDF/191KB)

※ 乙欄には特例はありませんが、電算機計算を利用する場合についての計算式が公開されています。

月額表の乙欄を適用する給与等に対する税額の電算機計算について(平成29年分)(PDF/171KB)(リンク切れ)⇒ 新しいPDFファイルは次のリンク先

LINK 月額表の乙欄を適用する給与等に対する税額の電算機計算について【平成29年1月から平成31年(2019年)12月まで分】(PDF/166KB) PDF

[/aside]

給与所得の源泉徴収税額表(月額表)の対象となる給与等

「給与所得の源泉徴収税額表(月額表)」(以下、「源泉徴収税額表(月額表)と表記。」)は、月給に対する源泉所得税を計算するために使います。

この「月額表」の対象となる給与は次のとおりです。

[aside type=”boader”]

□ 毎月支払う給与

□ 月や旬を単位にして支払う給与(半月ごと、10日ごと、3か月ごと、半年ごとなど)

[/aside]

(国税庁;No.2511 税額表の種類と使い方より)

[aside type=”pink”]

半月ごと、10日ごとなどの給与支払いにも使用することに注意しましょう。また、月給であっても日割りで支払う場合には、日額表を基準に計算します。

[/aside]

この記事では説明しませんが、日額表と賞与については、次のような給与等に使います。

● 日額表

関連記事 日額表の見方については → 源泉徴収税額表(日額表)の見方(平成29年分)

● 賞与

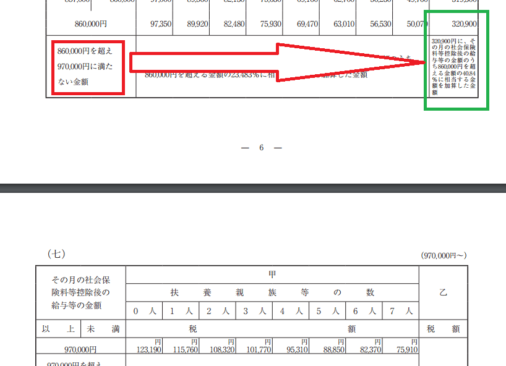

源泉徴収税額表(月額表)の見方

源泉徴収税額表(月額表)の基本

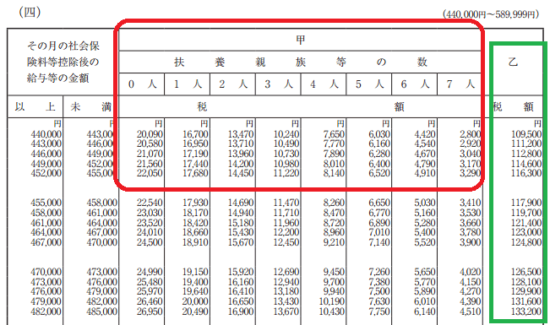

(国税庁;平成29年分 給与所得の源泉徴収税額表(月額表)(1~7ページ)(PDF)4ページより)

源泉徴収税額表(月額表)は、大きく3つに区分されています。

[aside type=”boader”]

● 「その月の社会保険料控除後の給与等の金額」(左端の2列)

● 「甲」欄(扶養親族等の数により8列に区分。上の画像の赤色の枠囲み部分。)

● 「乙」欄(1列。上の画像の緑色の枠囲み部分。)

[/aside]

以下、基本的なことを解説していきます。

税額を算出してみる

使い方はある程度、予想できるかと思いますが、ためしに、税額を算出してみましょう。

次のような条件を想定しました。

<条件>

□ その月の社会保険料控除後の給与等の金額 321,256円

□ 扶養控除等申告書の提出があり、扶養親族等の数は2人

源泉徴収税額表(月額表)では、「その月の社会保険料控除後の給与等の金額」と「甲」(又は「乙」)の交点が求める税額になります。では、先ほどの条件で税額を算出してみます。

<ステップ1 その月の社会保険料控除後の給与等の金額が含まれる行を探す>

月額表で「その月の社会保険料控除後の給与等の金額」321,256円が含まれる行を探します。

→ 「320,000円以上、323,000円未満」の行(上の画像の水色の枠囲み部分)

<ステップ2 扶養親族等の数を特定>

扶養親族等の数2人に対応する列を特定します。

→ 「甲欄 2人」の列(上の画像の緑色の丸囲み部分)

<ステップ3 税額を算出>

ステップ1で探した行とステップ2で特定した列の交点が算出する税額になります。

この例では、「5,980円」

税額を算出するために必要な事項

上記の例で税額を算出するためのイメージはつかめたかと思いますが、源泉徴収税額表(月額表)で税額を算出するためには、給与を支給する従業員について次の2つの事項を確認しておかなければいけません。

[aside type=”yellow”]

□ その月の社会保険料控除後の給与等の金額はいくらか?

□ 甲欄、乙欄のいずれに該当するか?甲欄に該当する場合、扶養親族等の数は何人になるか?

[/aside]

それぞれどのように調べるかを解説します。

その月の社会保険料等控除後の給与等の金額とは?

「その月の社会保険料等控除後の給与等の金額」とは、給与の金額から健康保険、厚生年金、雇用保険等の社会保険料等を控除した金額です。(そのままです)

扶養親族等の数よりは簡単ですが、非課税通勤手当など、源泉所得税額を算出する場合に計算に含めない手当てもありますので、Excel等でオリジナルの給与明細書を作成する場合などは、注意しましょう。

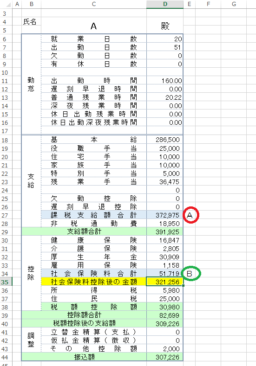

給与明細書で確認

簡易的な給与明細書をExcelで再現してみました。

上の画像のA「課税支給額合計」(赤丸)からB「社会保険料合計」(緑丸)を差し引いた金額が「その月の社会保険料等控除後の給与等の金額」になります。(黄色の背景色の金額)

残業手当や社会保険料の控除額によって毎月変わる可能性がありますので、源泉徴収税額も毎月一定ではありません。

[aside type=”pink”]

ポイントは、非課税通勤費を「その月の社会保険料等控除後の給与等の金額」に含めないこと。

よって、上の画像の例では「課税支給合計」(非課税通勤費を加算する前の金額)から「社会保険料合計」を差し引いて「その月の社会保険料控除後の金額」を算出しています。

[/aside]

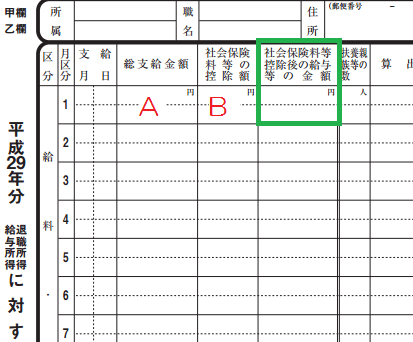

源泉徴収簿で確認

(国税庁;平成29年分給与所得・退職所得に対する源泉徴収簿(PDF/539KB)(リンク切れ)より)

上の画像は、国税庁で配布している源泉徴収簿です。

総支給金額(上の画像の「A」)には、給与、諸手当などの合計を記載しますが、非課税の通勤手当を除きます。

(その他、給与計算に含めないものは、LINK 国税庁;平成29年版 源泉徴収のしかた(サイト)>給与所得の範囲(PDF)を参照してください。)

源泉徴収簿のその月の「社会保険料等控除後の給与等の金額」は、総支給金額(上の画像の「A」)から社会保険料等の控除額(上の画像の「B」)を差し引いた金額となります。

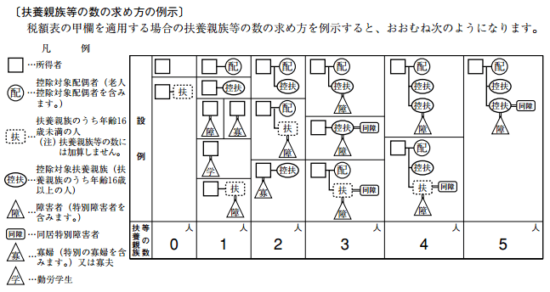

扶養親族等の数とは?

次に、扶養親族等の数について確認していきます。

「扶養親族等の数」の算出方法は次のとおりです。

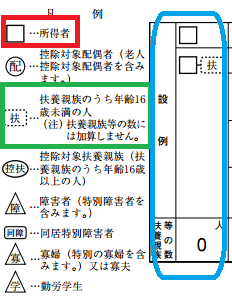

(国税庁;平成29年版 源泉徴収のしかた(サイト)>税額表の適用方法、税額の求め方14ページより。)

税額表の甲欄は、給与等の支払を受ける人の扶養親族等の数に応じて使用するようになっています。

この「扶養親族等の数」とは、控除対象配偶者(老人控除対象配偶者を含みます。)と控除対象扶養親族(老人扶養親族又は特定扶養親族を含みます。)との合計数をいいます。

また、給与等の支払を受ける人が、障害者(特別障害者を含みます。)、寡婦(特別の寡婦を含みます。)、寡夫又は勤労学生に該当する場合には、その該当する数を加え、その人の控除対象配偶者や扶養親族(年齢16歳未満の人を含みます。)のうちに障害者(特別障害者を含みます。)又は同居特別障害者に該当する人がいる場合には、これらの一に該当するごとに扶養親族等の数に1人を加算した数を扶養親族等の数とします。

いろいろなケースがありますので、慎重に確認しましょう。

控除対象配偶者や控除対象扶養親族については、従業員から提出された「給与所得者の扶養控除等(異動)申告書」(以下、「扶養控除等申告書」と記載します。)に記載されています。

この扶養控除等申告書の提出がない場合は、「扶養親族等の数」を確認することができないため、源泉徴収税額表(月額表)の「乙」欄で税金を算出することになります。

[aside type=”yellow”]「乙」欄に該当する場合には基本的には扶養親族等の数は関係ありませんが、「従たる給与についての扶養控除等(異動)申告書」の提出があった場合は、注意が必要です。

関連記事 2か所の勤務先から給与の支払いを受ける場合の従たる給与についての扶養控除等申告書[/aside]

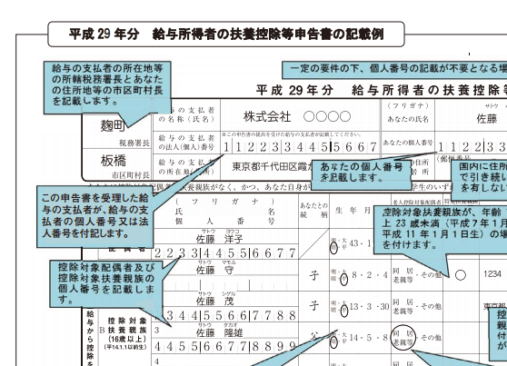

給与所得者の扶養控除等(異動)申告書の提出がある場合の「扶養親族等の数」の求め方

(国税庁;《記載例》平成29年分給与所得者の扶養控除等申告書の記載例(PDF)より)

上記の記載例では、控除対象配偶者、扶養親族、障害者等の記載が多数あり、ちょっと複雑で初心者にはハードルが高いので、次の表を参考にもう少し簡単な例で解説していきます。

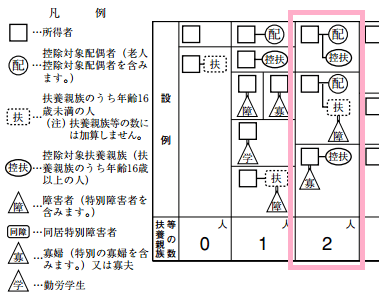

(国税庁;平成29年版 源泉徴収のしかた(サイト)>税額表の適用方法、税額の求め方14ページより。)

□ 扶養親族等の数が「0人」になる場合(下の画像の水色の枠囲み部分)

扶養控除等申告書に給与の支払を受ける人(所得者)のみが記載され、その所得者が障害者等に該当しない場合あれば扶養親族等の数は「0人」となります。

また、扶養控除等申告書に所得者以外に「年齢16歳未満の人(年少扶養親族)」だけが記載されているケースも扶養親族等の数は「0人」となります。

これは、下の画像の緑色の枠囲み部分の注書きのとおり、原則として16歳未満の人は扶養親族等の数には加算しないためです。(ただし、この年少扶養親族が障害者に該当する場合は異なります。)

□ 扶養親族等の数が「2人」になる場合(下の画像のピンク色の枠囲み部分)

所得者に「控除対象配偶者と控除対象扶養親族(扶養親族のうち年齢16歳以上の人)が1人いる」というケースでは、扶養親族等の数は「2人」となります。

また、所得者に「控除対象配偶者と扶養親族のうち年齢16歳未満の人(年少扶養親族)が1人いる」ケースで、その年少扶養親族が障害者に該当するケースも、扶養親族等の数は「2人」となります。これは、年少扶養親族は扶養親族等の数には含めませんが、障害者に該当する場合は「1人」を加算するというルールになっているためです。

さらに、所得者が「寡婦に該当し、控除対象扶養親族(扶養親族のうち年齢16歳以上の人)が1人いる」というケースも、扶養親族等の数は「2人」となります。これは、所得者が「寡婦(特別の寡婦)又は寡夫」に該当する場合は「1人」を加算するというルールになっているためです。

[aside type=”pink”]

障害者や寡婦に該当する場合は、「1人」を加算することに気をつけましょう。

(H29.9.13追記)平成30年から配偶者控除及び配偶者特別控除の見直しが行われたことに伴い、扶養親族等の数の求め方が変更されています。

LINK 平成29年4月 源泉所得税の改正のあらまし(PDF/4,068KB)

[/aside]

給与所得者の扶養控除等(異動)申告書の提出がない場合

従業員から「給与所得者の扶養控除等(異動)申告書」の提出がない場合は、源泉徴収税額表(月額表)の乙欄で税額を算出します。

[aside type=”pink”]「乙」欄に該当する場合には基本的には扶養親族等の数は関係ありませんが、「従たる給与についての扶養控除等(異動)申告書」の提出があった場合は、注意が必要です。

関連記事 2か所の勤務先から給与の支払いを受ける場合の従たる給与についての扶養控除等申告書[/aside]

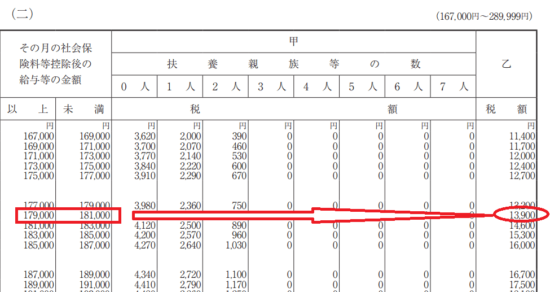

たとえば、「その月の社会保険料等控除後の給与等の金額」が180,000円で扶養控除等申告書の提出がない場合は、つぎの画像のとおり税額は「13,900円」となります。

いろいろな算出方法

ちょっと特殊なケースでの源泉徴収税額表の見方を説明しておきます。

甲欄の場合

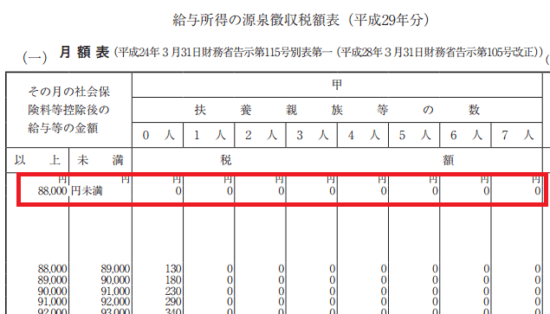

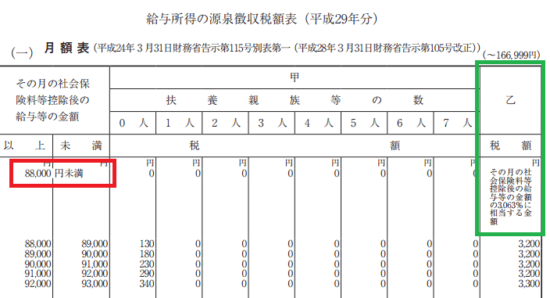

「その月の社会保険料等控除後の給与等の金額」が88,000未満の場合

「その月の社会保険料等控除後の給与等の金額」が88,000円未満の場合で扶養控除等申告書の提出がある場合(つまり税額表の「甲」欄で税額を算出する場合)は、扶養親族等の数にかかわらず税額は0円となります。

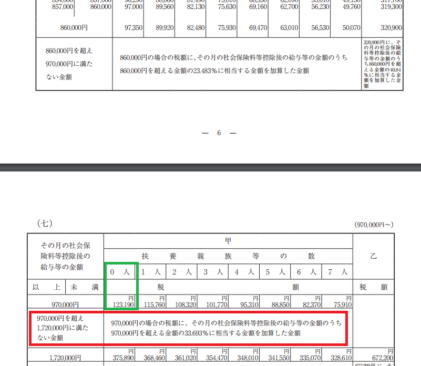

給与所得が高額(86万円超)の場合

源泉徴収税額表(月額表)は86万円を超えるとちょっと様式が変わってきます。86万円以下のケースでは行と列の交点で税額を算出しましたが、率による計算が加わります。

たとえば、「その月の社会保険料等控除後の給与等の金額」が100万円、扶養親族等の数が0人の場合は次のようになります。

[aside type=”boader”](a) 970,000円の扶養親族等の数0人の税額 123,190円

(b) 970,000円を超える金額に対する税額(計算方法は上の画像の赤色の枠囲み部分)

(1,000,000-970,000)×33.693%=10,107.9円→10,107円

(c) 算出する税額 (a) + (b) = 133,297円[/aside]

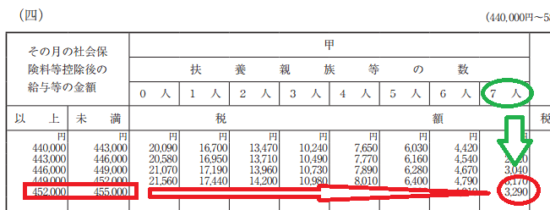

扶養親族等の数が8人以上になるケース

かなり珍しいケースですが、扶養親族等の数ば8人以上になることがあります。その場合はつぎのように算出します。

(国税庁;給与所得の源泉徴収税額表(平成29年分)月額表(PDF)>7ページ>備考(1)~(3)より。背景色は筆者追記。)

⑴ まず、その人のその月の給与等の金額から、その給与等の金額から控除される社会保険料等の金額を控除した金額を求めます。

⑵ 次に、扶養控除等申告書により申告された扶養親族等(扶養親族等が国外居住親族である場合には、親族に該当する旨を証する書類が扶養控除等申告書に添付され、又は当該書類が扶養控除等申告書の提出の際に提示された扶養親族等に限ります。)の数が₇人以下である場合には、⑴により求めた金額に応じて「その月の社会保険料等控除後の給与等の金額」欄の該当する行を求め、その行と扶養親族等の数に応じた甲欄の該当欄との交わるところに記載されている金額を求めます。これが求める税額です。

⑶ 扶養控除等申告書により申告された扶養親族等の数が₇人を超える場合には、⑴により求めた金額に応じて、扶養親族等の数が₇人であるものとして⑵により求めた税額から、扶養親族等の数が₇人を超える1人ごとに1,610円を控除した金額を求めます。これが求める税額です。

たとえば、「その月の社会保険料等控除後の給与等の金額」が452,000円で扶養親族等の数が9人の場合。

[aside type=”boader”](d) 「扶養親族等の数が7人であるもの」として税額 3,290円(下の画像の赤丸部分)

(e) 扶養親族等の数は9人ですので、7人を超える2人分 3,220円(2×1,610円)

(f) 算出する税額 (d) - (e) = 70円[/aside]

乙蘭の場合

その月の社会保険料等控除後の給与等の金額が88,000円未満の場合

「その月の社会保険料等控除後の給与等の金額」が88,000円未満の場合で扶養控除等申告書の提出がない場合(つまり税額表の「乙」欄で税額を算出する場合)は、一定の率「3.063%」をかけて算出します。

たとえば、「その月の社会保険料等控除後の給与等の金額」が50,000円で扶養控除等申告書の提出がない場合。

[aside type=”boader”](税額)50,000円×3.063%=1,531.5→1,531円[/aside]

給与所得が高額(86万円超)の場合

源泉徴収税額表(月額表)は86万円を超える場合は、率による計算が加わります。

たとえば、「その月の社会保険料等控除後の給与等の金額」が950,000円で扶養控除等申告書の提出がない場合。

[aside type=”boader”](税額)320,900+(950,000-860,000)×40.84%=357,656円[/aside]

従たる扶養控除等申告書の提出があった場合

「給与所得者の扶養控除等(異動)申告書」に似た申告書で「従たる給与についての扶養控除等(異動)申告書」という申告書があります。この申告書の提出があった場合の税額の算出方法については、次の記事を参考にしてみてください。

関連記事 2か所の勤務先から給与の支払いを受ける場合の従たる給与についての扶養控除等申告書

源泉徴収税額表の準備

源泉徴収税額表は、年末に年末調整資料と一緒に新しい税額表が送られてきますが、国税庁の次のページからダウンロードすることもできます。PDF版のLINKを貼りましたが、Excel版もあります。

(国税庁;平成29年分 源泉徴収税額表(サイト)より)

■□◆◇ 編集後記 ◇◆□■

「リバース」を観ています。原作と違うオリジナルストーリーということなので結末が楽しみです。

_51.png)

_51-521x366.png)

_52-550x68.png)

_53-550x65.png)

_54-550x74.png)

_55-550x314.png)