この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

今日は、平成29年分の所得税の確定申告(平成30年3月15日申告期限)で[keikou]医療費控除[/keikou]又は[keikou]セルフメディケーション税制[/keikou]の適用を受けるサラリーマン(給与所得者)の方の事前準備について記載します。(この記事では、申告書の記載方法については説明していません。)

H31.2.4 平成30年分用の記事を書きました。

関連記事 サラリーマンが医療費控除等の適用を受けるための準備

!!! 還付申告できる期間 !!!

所得税の確定申告書を提出する義務のない人が、給与等から源泉徴収された所得税額の還付を受けるための申告(還付申告)を提出できる期間については、国税庁の次のサイトでご確認ください。

LINK 国税庁;No.2030 還付申告

(旧No.2035 還付申告ができる期間と提出先(リンク切れ))

この記事は、平成30年1月22日時点で確認できる情報に基づいて記載されています。実際の申告では、その時点で適用される法令等を良く確認してください。法令等の改正等があった場合は掲載内容と取扱が異なりますのでご注意ください。

参考

参考 国税庁(関東信越国税局);確定申告の際にご持参いただくもの

参考 国税庁;パンフレット「暮らしの税情報」>医療費を支払ったとき(リンク切れ)

参考 国税庁;No.1120 医療費を支払ったとき(医療費控除)

参考 国税庁;No.1122 医療費控除の対象となる医療費

参考 国税庁;No.1124 医療費控除の対象となる出産費用の具体例

参考 国税庁;No.1126 医療費控除の対象となる入院費用の具体例

参考 Web-TAX-TV;医療費控除を受ける方

参考 国税庁確定申告特集;医療費控除の準備等

医療費控除を受けるための準備(サラリーマン対象)

この記事は、次のようなサラリーマン(給与所得者)の方向けに作成しました。

□ 同一年中に1か所に勤務し、年末調整を受けた人

□ 転職により同一年中に複数の勤務先に勤務したが、最終的に1か所の勤務先で(その全ての勤務先の所得について)年末調整を受けた人

給与所得以外の所得があるケースや、給与所得者でも同一年中に複数の会社に勤務して、年末調整を受けていない給与所得があるようなケースは、説明が複雑になってしまいますので、この記事では考慮外としています。

申告書を作成する前の準備

実際に申告書を作成する手続きに入る前に次の準備をしましょう。

□1 「平成29年分 給与所得の源泉徴収票」で源泉徴収税額の確認

□2 医療費の領収書等の整理及び明細書の作成

以下、「□1」から説明していきます。

「平成29年分 給与所得の源泉徴収票」で源泉徴収税額の確認

源泉徴収票の「年」を間違えないように

医療費の集計を始める前に、勤務先に交付してもらった「平成29年分 給与所得の源泉徴収票」を用意して、源泉徴収税額の金額を確認しておきましょう。

「年」を間違いないようにご注意ください。平成29年分の所得税の確定申告では、平成29年分の給与所得の源泉徴収票を確認します。

医療費の領収書の場合は、前年以前のものや翌年の1月に支払った領収書を含めいる人もいました。

源泉徴収票のみならず医療費の領収書についても「年」をしっかり確認しましょう。

源泉徴収税額の確認

「平成29年分 給与所得の源泉徴収票」を用意したら「源泉徴収税額」を確認します。

サラリーマンが所得税の確定申告で医療費控除等の適用を受けて税金の還付を受けるには、給与等から源泉徴収税額が控除されていることが前提となります。(住宅ローン控除などで源泉徴収税額が「0」円の場合は下の黄色の枠囲み「医療費控除と住民税」を参照してください。)

確定申告によって給与等から控除されている源泉徴収税額の一部を還付してもらうことになるので、源泉徴収税額が「0」のような場合は所得税等の還付を受けられません。集計作業に入る前に必ず確認しておきましょう。

!!! 医療費控除と住民税 !!!

医療費控除は住民税の計算にも影響を与えるため、源泉徴収税額が少なくて還付の計算が無意味と思われるようなケース(例えば源泉徴収税額が1,000円以下のようなケース)でも、少しでもご本人の負担する税額を少なくしたい場合は、還付申告をした方が良いかもしれません。

また、住宅ローン控除などで源泉徴収税額が「0」円となる場合は、医療費控除を適用しても所得税等の還付はありませんが、住民税には影響があるケースもあるので、慎重に検討してください。(お住まいの市区町村役場等に相談するのが良いでしょう。)

どちらにしろ医療費等の集計作業、申告書の作成時間、交通費、郵送料などを考慮して、どのように考えるか。判断が難しいところです。

還付を受ける可能性がある場合(ケースA)

上のケースの源泉徴収税額は「100,500」円なので、このようなケースでは、還付を受けられる可能性があります。(医療費の合計額や保険金での補填の状況によっては還付を受けられない可能性もあります。)

還付を受ける可能性がない場合(ケースB)

上のケースの源泉徴収税額は「0」円なので、こちらの方からの所得税等の還付の可能性はありません。(収入がこの勤務先1か所のケースです。ほかに収入がある場合は、別途、検討してください。)

※ 繰り返しになりますが、住宅ローン控除などで源泉徴収税額が「0」円となる場合は、住民税の影響を考え、お住まいの市区町村役場等に相談してみてください。(もちろん相談して検討しても、翌年度の住民税に影響がない場合もあります。)

医療費の領収書の整理、保管の準備及び集計表の作成

繰り返しとなりますが、平成29年分の所得税の確定申告(平成30年3月15日申告期限)では、医療費控除又はセルフメディケーション税制」のいずれかの制度を選択して適用を受けます。

どちらを選択すると減税額等が多くなる(納付額が少なくなる又は還付額が多くなる)のかは、その人の所得、控除、医療費の総額及び医療費の総額に占めるセルフメディケーション税制対象医薬品の購入額等によって異なりますので、試算をしておくと良いでしょう。

サラリーマンの方は次は国税庁が公開している試算ページを利用してみてはいかがでしょうか?

関連記事 医療費控除とセルフメディケーション税制の減税額等の試算(平成29年分)

医療費の領収書の整理及び保管の準備

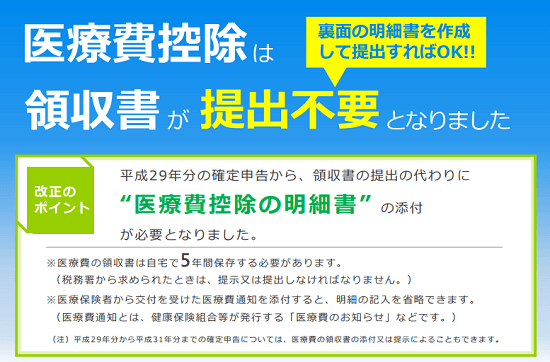

平成29年から医療費の領収書は、医療費控除又はセルフメディケーション税制の適用を受けた場合は、5年間自宅で保存しなければなりません。

(国税庁;No.1120 医療費を支払ったとき(医療費控除)>手続きの概要はこちら(リーフレット)(リンク切れ)より)

保存BOXを用意するなど、紛失しないように注意しましょう。

セルフメディケーション税制の適用を受ける場合の「一定の取組」を行ったことを明らかにする書類については、原則として添付又は提示が必要となります。(申告書をe-Taxで提出する場合は省略することができます。その場合も保存の義務はあります。→ LINK e-Taxを利用して所得税の確定申告書を提出する場合の「源泉徴収票」や「医療費の領収書」などの第三者作成書類の添付省略の制度について教えてください。)

(国税庁;セルフメディケーション税制の明細書(PDF)>裏面より)

医療費控除を受けるための明細書

平成29年分の所得税の確定申告で医療費控除又はセルフメディケーション税制の適用を受ける場合には、明細書の添付が必要となります。医療費控除とセルフメディケーション税制で記載する明細書が異なります。

医療費控除の明細書

(国税庁;医療費控除の明細書(PDF)より)

医療費控除の明細書を作成するため、医療費の領収書を一定のルールで集計し、きれいに束ねておくとよいです。独自のルールでかまわないかと思いますが、私は次の区分で集計するようにしています。

・ 医療を受けた人ごと

・ 医療機関ごと

・ 医療費の区分ごと

・ 日付順(※)

たとえば、「父、○○病院、診察・治療」で日付順に集計し、付箋をつけて「枚数と合計金額」を記載しておきます。

※ 平成29年の、明細書では日付を記載する欄がなくなりましたので、領収書に記載されている「支払年」が平成29年であることを確認すれば、日付順に並べる必要はないでしょう。

対象となる医療費については、国税庁の次のページを参考にしてみてください。

LINK 国税庁 平成28年 確定申告書等作成コーナー よくある質問>医療費控除の対象となる医療費が知りたい(控除の対象になるか具体例で確認する)

LINK 国税庁;No.1122 医療費控除の対象となる医療費

LINK 国税庁;No.1124 医療費控除の対象となる出産費用の具体例

LINK 国税庁;No.1126 医療費控除の対象となる入院費用の具体例

医療費の通知書を利用する場合

平成29年分の所得税の確定申告で医療費控除を受ける場合には、「医療費の通知書」を利用することもできますが、領収書等の方が正確なようで、集計作業はいろいろと大変なようです。

税理士の井ノ上先生が記事を作成されていますので、利用しようと思っている人は是非ご一読ください。

LINK Ex-it;ネットの「医療費のお知らせ」(医療費通知)の罠|医療費の確定申告を本当の意味で楽にやるには。

医療費集計フォームを利用する場合

国税庁の医療費集計フォームは次のボタンでダウンロードできます。(ボタンをクリックするとダウンロードが開始します。Macではテストしていないのでわかりません。)

関連記事 医療費を集計するなら国税庁が公開する「医療費集計フォーム」が便利

国税庁の「平成29年分確定申告特集」の「医療費集計フォームのダウンロード(リンク切れ)」の画面からダウンロードすることもできます。(同じものです。)

セルフメディケーション税制の明細書

(国税庁;セルフメディケーション税制の明細書(PDF)より)

セルフメディケーション税制の適用を受ける場合にも、対象となる「スイッチOTC医薬品」を購入したときの領収書を一定のルールで集計し、きれいに束ねておきましょう。

セルフメディケーション税制の適用を検討する場合、一定の取組(予防接種、健康診断、人間ドックなど)の費用を含めないように注意してください。

※ セルフメディケーション税制のExcelの集計表は公開されていないようです。(記事掲載日現在)

医療費集計の注意点

医療費の領収書等を集計する場合は、次の点に注意しましょう。

未払いの場合

医療費は、平成29年に支払ったものが対象となります。

未払いの場合は次のような取り扱いになります。(国税庁;質疑応答事例>所得税目次一覧>未払の医療費より)

医療費控除の対象となる医療費の金額は、その年中に実際に支払った金額に限られており、その年中に治療が終わっている場合であっても、未払となっている医療費は、その年の医療費控除の対象とはなりません(所得税法第73条第1項)。

診察等を受けた医療機関の住所及び名称

医療機関の住所や名称は、領収書に記載されていると思いますが、領収書に記載されていない場合は、調べて記載します。

※ 移動交通費の場合の住所

私は電車・バス等の公共交通機関を利用してその利用金額を医療費控除の明細に記載する場合は、その公共交通機関の住所を記載していません。医療費控除の対象となるタクシー代の場合は、住所を記載するようにしています。

保険金等で補填されている場合

高額な医療費を支払う手術等で、保険会社等に申請し保険金等を受け取った場合は、医療費の明細書のその保険の対象となる医療費の横に記載する必要があります。

医療費通知を利用する場合は、上の画像の赤色の枠囲み、医療費の領収書等を集計する場合は緑色の枠囲み部分に受け取った生命保険等で補填される金額を記載します。

セルフメディケーション税制の明細書を記載する場合も、保険金等で補てんされる金額があれば記載します。(上の画像の水色の枠囲み部分)

保険金等の額が[keikou]対象となる医療費より多い場合[/keikou]は、支払った医療費と同額を記入することになります。(国税庁;No.1120 医療費を支払ったとき(医療費控除)より)

(注) 保険金などで補てんされる金額は、その給付の目的となった医療費の金額を限度として差し引きますので、引ききれない金額が生じた場合であっても他の医療費からは差し引きません。

(「3 医療費控除の対象となる金額>(1) 保険金などで補填される金額」の注意書きより)

その他申告に必要な準備事項

申告書の作成、提出等で必要な準備について記載します。(申告書の記載方法については記載していません。)

還付口座の決定

還付金は、本人名義の銀行口座に還付されます。申告書を作成する段階になったら、還付口座を決めておきましょう。

ネット系の銀行は対応していないものもあるので注意が必要です。

(国税庁;確定申告の時期に多い問い合わせ事項Q&A【税金の還付】>Q43より。)

(H31.2.11追記 以下のQAは「Q45」に変更されています。)

Q43 還付金の受取りにインターネット専用銀行の口座を指定できますか。

A 預貯金口座への振込みを希望する場合は、原則として、銀行、信用金庫、信用組合、労働金庫、農業協同組合、漁業協同組合及びゆうちょ銀行の預貯金口座に振込みが可能です。

ただし、一部のインターネット専用銀行については、還付金の振込みができませんので、振込みの可否について、あらかじめご利用のインターネット専用銀行にご確認ください。

確定申告書を印刷して提出する場合

個人番号カード等について

確定申告書を印刷して提出する場合、マイナンバーカード(個人番号カード)等が必要となります。

平成28年分以降の申告書を提出する場合は、マイナンバーの記載と本人確認書類の提示(又は写しの提出)が必要です。(国税庁;(社会保障・税番号制度<マイナンバー>についてはこちらから)より)

※ e-Taxで提出する場合には、本人確認書類の提示又は写しの添付は不要です。

窓口で提出する時に必要な書類等

確定申告書を印刷して提出する場合は、確定申告書(医療費控除の明細書又はセルフメディケーション税制の明細書を含む)やマイナンバーカード(個人番号カード)等のほかに、源泉徴収票、印鑑なども必要となります。

また、前年に確定申告をしている場合は、その申告書の控えもあると税務署等でアドバイスを受ける場合に便利です。さらに、使い慣れたボールペン等もあった方がよいと思います。

何度も税務署に行くのは大変なので、しっかり準備して提出に行きましょう。私は若かりしころに源泉徴収票を忘れて、2時間ぐらいかけて往復したことがあります。

必要書類は次のページを参考にしてみてください。

(国税庁(関東信越国税局);確定申告の際にご持参いただくものより。赤色の枠囲み部分は、サラリーマンの方が医療費控除の還付申告書を提出する場合に必要な資料です。収入や控除が他にある場合は、必要書類が異なる場合もありますので、ご注意ください。)

e-Taxで電子送信する場合

申告書への添付を省略することができる書類

e-Taxで電子送信する場合は、源泉徴収票の添付を省略することができます。医療費等の領収書は書面提出の場合も省略できますが、e-Taxで電子送信する場合も省略することができます。(下の画像の赤色の枠囲み部分)

医療費等の明細書は確定申告書とともに電子送信することになります。(下の水色の枠囲み部分)

保存の義務はあります。(下の画像の緑色の枠囲み部分。)

(e-Tax;e-Taxを利用して所得税の確定申告書を提出する場合の「源泉徴収票」や「医療費の領収書」などの第三者作成書類の添付省略の制度について教えてください。より。画像は一部です。画像をクリックすると該当ページが開きます。)

電子申告のために必要なもの

次のものも準備してからPCでの作成作業に取り掛かった方が良いでしょう。作成を開始したところ、操作の不明点などがあり、その日に難なく電子送信できるとは限らないのですが、いざ電子送信しようとした時に、次のものがないと困ります。(私の場合、利用者識別番号で困ることが多いですね。)

・ 利用者識別番号と暗証番号(を記載したもの)

・ 電子証明書(の格納されている個人番号カードなど)

・ ICカードリーダライタ

個人番号カードは、申請から受け取りまでに時間がかかるらしいので、住所地の市役所に事前に確認しましょう。

■□◆◇ 編集後記 ◇◆□■

今日の東京は寒いですね。暖かい飲み物をつい買ってしまいます。