この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

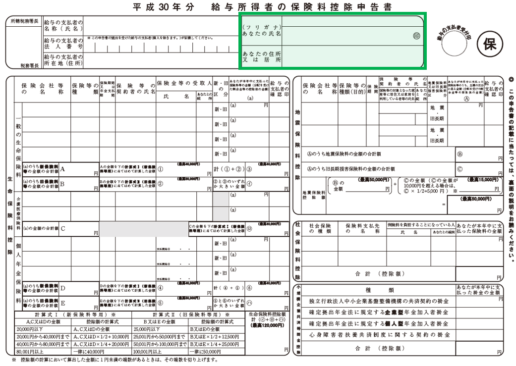

平成30年分の『給与所得者の保険料控除申告書(この記事では以下「保険料控除申告書」と記載します。)』の書き方についてまとめてみました。

保険料控除申告書は、次の国税庁の公式サイトからダウンロードすることができます。

[aside type=”boader”]LINK 国税庁;[手続名]給与所得者の保険料控除の申告[/aside]

また、次のボタンからもダウンロードすることができます。(LINK先は国税庁の公式サイトです。)

[aside type=”boader”]◆ 平成30年11月1日 『年末調整がよくわかるページ』が公開されました。【国税庁】[/aside]

[aside type=”yellow”]この記事は、平成30年11月5日時点で確認することができる情報に基づき作成しています。法令の改正等があった場合は、記事内容と取り扱いが異なるケースもありますので、ご了承ください。[/aside]

参考 国税庁;平成30年分 年末調整のしかた(PDF)

参考 国税庁;年末調整がよくわかるページ(平成30年11月1日)

参考 国税庁;[手続名]給与所得者の保険料控除の申告

参考 国税庁;No.1130 社会保険料控除

参考 国税庁;No.1135 小規模企業共済等掛金控除

参考 国税庁;No.1140 生命保険料控除

参考 国税庁;No.1145 地震保険料控除

目次 表示

保険料控除申告書について

保険料控除申告書について基本的な事項に少しだけ触れておきます。

保険料控除申告書とは?

年末調整で保険料控除を受けるために『保険料控除申告書』を提出

保険料控除申告書を年末調整で提出するのはなぜでしょうか?

ざっくりと回答を書くと「年末調整において、保険料の控除を受けるため」に保険料控除等申告書を勤務先に提出します。

「保険料」とは、[keikou]社会保険料、小規模企業共済等掛金、新生命保険料、旧生命保険料、介護医療保険料、新個人年金保険料、旧個人年金保険料、地震保険料[/keikou]です。

以下、興味のある方は、条文を確認してみてください。

(給与所得者の保険料控除申告書)

第百九十六条 国内において給与等の支払を受ける居住者は、第百九十条(年末調整)に規定する過不足の額の計算上、同条第二号ロに規定する社会保険料、小規模企業共済等掛金、新生命保険料、旧生命保険料、介護医療保険料、新個人年金保険料、旧個人年金保険料又は地震保険料に係る控除を受けようとする場合には、その給与等の支払者(二以上の給与等の支払者から給与等の支払を受ける場合には、主たる給与等の支払者)からその年最後に給与等の支払を受ける日の前日までに、次に掲げる事項を記載した申告書を、当該給与等の支払者を経由して、その給与等に係る所得税の第十七条(源泉徴収に係る所得税の納税地)の規定による納税地の所轄税務署長に提出しなければならない。

(以下、略)

(e-Gov法令検索;所得税法>196条より)

保険料控除申告書等の提出先

保険料控除申告書は、[emphasis]給与等の支払者を経由して[/emphasis](その給与等の支払者の)所轄税務署長に提出しなければなりません。

しかし、実際には所轄税務署長に提出することは、ほとんどありません。(提出を求められた場合は提出する必要があります。)

このことは、所得税法施行規則76条の3に規定があるので、興味がある方は条文を確認してみてください。

(給与所得者の源泉徴収に関する申告書の保存)

第七十六条の三 法第百九十四条から第百九十六条まで(給与所得者の源泉徴収に関する申告書)に規定する給与等の支払者がその給与等の支払を受ける居住者から受理したこれらの規定による申告書(法第百九十八条第二項(給与所得者の源泉徴収に関する申告書の提出時期等の特例)の規定の適用により当該給与等の支払者が提供を受けた当該申告書に記載すべき事項を含む。以下この条において「申告書等」という。)は、これらの規定に規定する税務署長が当該給与等の支払者に対しその提出を求めるまでの間、当該給与等の支払者が保存するものとする。ただし、当該申告書等に係るこれらの規定に規定する提出期限の属する年(法第百九十五条第一項(従たる給与についての扶養控除等申告書)の規定による申告書(法第百九十八条第二項の規定の適用により当該給与等の支払者が提供を受けた当該申告書に記載すべき事項を含む。)にあつては、当該申告書を法第百九十五条第一項に規定する従たる給与等の支払者が受理した日(法第百九十八条第二項の規定の適用がある場合には、当該申告書に記載すべき事項を当該従たる給与等の支払者が提供を受けた日)の属する年)の翌年一月十日の翌日から七年を経過する日後においては、この限りでない。

(e-Gov法令検索;所得税法施行規則>76条の3より)

従業員は会社に提出し、会社はその書類を保存し、税務署長(実際には税務署の調査官等)から提出を求められた場合には提出することになります。

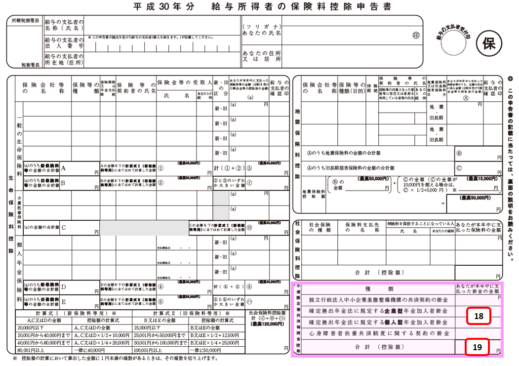

保険料控除申告書の書き方

保険料控除申告書の書き方を簡単に説明していきます。

控除額を計算するため、計算機(電卓アプリなど。8桁ぐらいの計算ができればOK)があった方が良いでしょう。(控除額を暗算で計算できるケースもありますが……)

記載順

保険料控除申告書に記載する順番については、特に気にする必要はありませんが、保険料控除額を計算するためこのサイトでは、申告書の上部から順に説明していきます。

説明の順番は次のとおりです。

[flow]給与所得者本人の情報の記載[/flow]

[sankaku][/sankaku]

[flow]生命保険料控除の情報の記載および控除額の計算

⇒ 「一般の生命保険料」

⇒ 「介護医療保険料」

⇒ 「個人年金保険料」

⇒ 「生命保険料控除額計」の計算[/flow]

[sankaku][/sankaku]

[flow]地震保険料控除の情報の記載および控除額の計算[/flow]

[sankaku][/sankaku]

[flow]社会保険料控除の情報の記載および合計額(控除額)の計算[/flow]

[sankaku][/sankaku]

[flow]小規模企業共済等掛金の情報の記載および合計額(控除額)の計算[/flow]

給与所得者本人の情報の記載

最初に給与所得者本人の情報(フリガナ、氏名、住所)を右上に記載し、押印します。

給与所得者本人の情報については特に難しい点はありません。

左上の所轄税務署の名称や給与支払者(勤務先)の名称等は、通常、勤務先が記載するため、記載する必要はありません。

生命保険料控除の情報の記載および控除額の計算

次に生命保険料控除に関連する項目を記載していきます。該当する保険料の支払いがない場合は、記載する必要はありません。

生命保険料控除証明書の準備

生命保険料を支払っている場合、生命保険会社から「生命保険料控除証明書」という書類が10月から11月にかけて自宅等に郵送されてきます。(封筒、はがきなど保険会社によってサイズは異なります。)

この「生命保険料控除証明書」を準備してください。

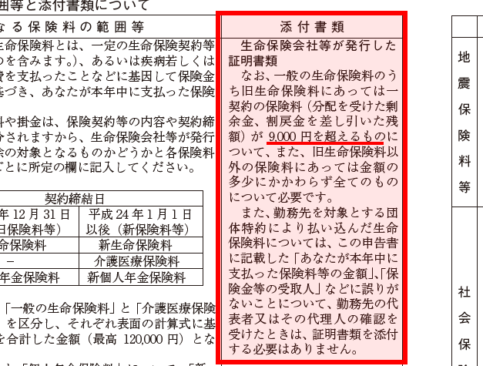

控除証明書の添付が不要の場合

「生命保険料控除証明書」は、原則として、保険料控除申告書に添付することになります。(「生命保険会社等が発行した証明書類」を添付することが原則となります。)

しかし、一般の生命保険料の「旧」の区分の一契約の保険料が9,000円以下のものについては、証明書を添付しなくても良いことになっています。

また、勤務先で加入した団体特約の生命保険料については、勤務先の代表者等の確認を受ければ、証明書を添付しなくて良いことになっています。

(国税庁;平成30年分給与所得者の保険料控除申告書(PDF/808KB)>裏面より)

控除証明書が間に合わないとき

控除証明書を紛失した場合や、加入年月が遅かったために、年末調整計算事務までに証明書の発行が年末調整の計算時期までに間に合わないときは、平成31年1月31日までに証明書を提出することを条件に、控除を受けることができます。

(国税庁;平成30年分給与所得者の保険料控除申告書(PDF/808KB)>裏面より)

控除証明書がない場合、控除額を計算するためにいくつか確認しなければならない事項がありますので、次の記事を参考にしてください。

関連記事 保険料控除証明書が年末調整計算までに間に合わない場合(平成29年分)

生命保険料の区分の確認

生命保険料控除は、次の3つ(「新」、「旧」の区分も含めると5つ)に区分して控除額を計算します。

[aside type=”boader”]● [emphasis]一般[/emphasis]の生命保険料(「新」、「旧」の区分あり)

● [emphasis]介護医療[/emphasis]保険料

● [emphasis]個人年金[/emphasis]保険料(「新」、「旧」の区分あり)[/aside]

[keikou]この区分は生命保険料控除証明書に記載されています。[/keikou]

保険料控除証明書の見方がよくわからない場合は、各保険会社のサイトを参照してみてください。

例・・・かんぽ生命 ⇒ LINK 生命保険料控除申告サポートツール

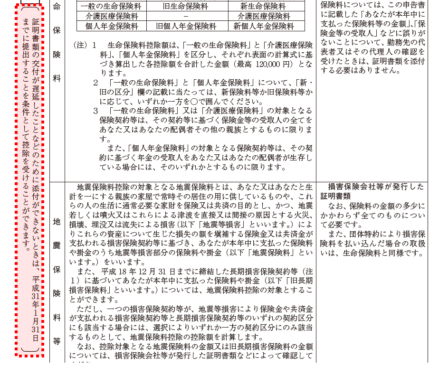

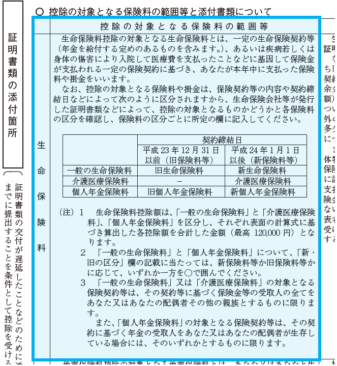

対象となる保険料の範囲

控除の対象となる保険料の範囲等については、保険料控除申告書の裏面に記載があります。

(国税庁;平成30年分給与所得者の保険料控除申告書(PDF/808KB)>裏面より)

一般の生命保険料の情報

生命保険料控除については、上から「一般」、「介護医療」、「個人年金」と区分されていますので、最初に「一般の生命保険料」について記載します。

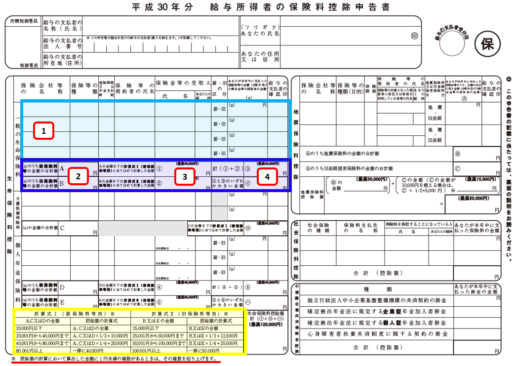

(1)保険料等の情報を記載

最初に一般の生命保険料の「保険会社等の名称、保険等の種類、期間、契約者の氏名、保険金等の受取人の氏名、続柄、新・旧の区分、保険料等の金額(a)」を記載します。

一般の生命保険料については「新」と「旧」の区分があります。これを間違えると控除額を誤って計算してしまいます。控除証明書を良く確認して記載しましょう。

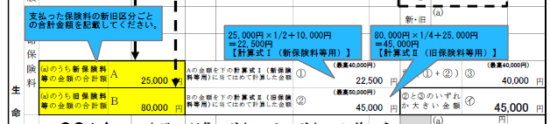

下の画像は、国税庁の記載例の一部です。

(国税庁;《記載例》平成30年分給与所得者の保険料控除申告書(PDF/158KB)より。筆者加工)

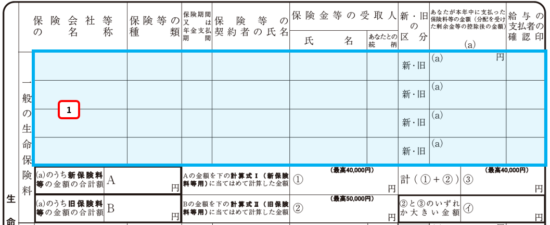

(2)合計額を「A」欄と「B」欄に記載

生命保険料の支払額を記入したら、控除額を計算していきます。(計算機を用意しましょう。)

控除額を計算するため、最初に一般の生命保険料の「(a)」欄に記載した「保険料等の金額」を、「新」と「旧」に区分して合計します。

[aside type=”boader”]「新」区分の保険料((a)欄)の合計額 ⇒ A欄に記載

「旧」区分の保険料((a)欄)の合計額 ⇒ B欄に記載[/aside]

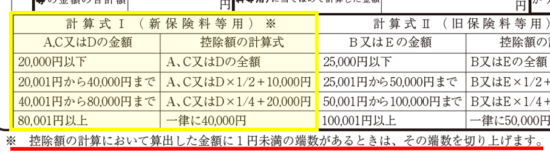

(3)計算式に当てはめて計算した金額を①と②に記載

次に上記の「(2)」で計算した合計額を、計算式に当てはめて仮の控除額を計算します。

[aside type=”boader”]「新」区分の合計額を計算式Ⅰに当てはめて計算した金額 ⇒ ①欄に記載

「旧」区分の合計額を計算式Ⅱに当てはめて計算した金額 ⇒ ②欄に記載[/aside]

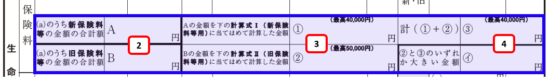

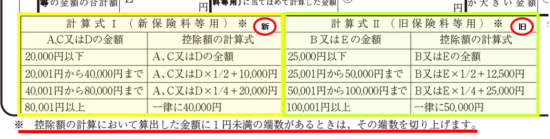

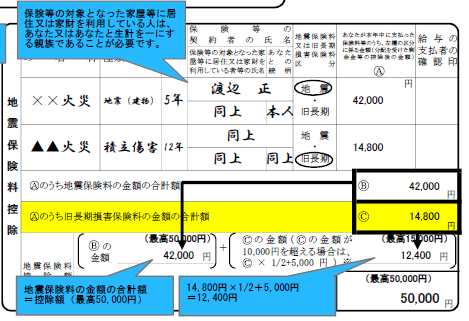

各計算式は、生命保険料控除申告書の下部(下の画像の黄色と薄緑色の枠囲み部分)に記載があります。

[topic color=”orange” title=”控除額は1円未満の端数、切り上げ”]保険料控除申告書の表面の最下部(上の画像の赤い下線部分)に記載されていますが、「控除額の計算において算出した金額に1円未満の端数があるときは、その端数を切り上げた数値」になります。

[/topic]

(4)①と②の合計、②と③の比較

次に上記の「(3)」で計算した仮の控除額①と②を合計した数値(最高額は40,000円)を③に記載し、②と③を比較して、いずれか大きい金額を㋑に記載します。

下の画像は、国税庁の記載例の一部です。

(国税庁;《記載例》平成30年分給与所得者の保険料控除申告書(PDF/158KB)より。筆者加工)

計算例

[aside type=”boader”]【 計算例 】(合計額を算出後)

□1 「新」の区分の保険料の合計 35,855円 ⇒ A欄に記載

□2 「旧」の区分の保険料の合計 73,222円 ⇒ B欄に記載

□3 「新」の合計額「35,855円」を計算式Ⅰに当てはめ

合計額「35,855円」が『20,001円から40,000円まで』に該当するため、次のようになる。

「35,855円×1/2+10,000円=27,927.5円 → 27,928円 ⇒ ①欄に記載

□4 「旧」の合計額「73,222円」を計算式Ⅱに当てはめ

合計額「73,222円」が『50,001円から100,000円まで』に該当するため、次のようになる。

「73,222円×1/4+25,000円=43,305.5円 → 43,306円 ⇒ ②欄に記載

□5 ①と②の合計額を③欄に記載(最高額は40,000円)

27,928円+43,306円=71,234円 > 40,000円 → 40,000円 → ③欄に記載

□6 ②と③を比較して、いずれか大きい金額を㋑に記載

43,306円 > 40,000円 ∴ 43,306円 → ㋑に記載[/aside]

介護医療保険料の情報

次に「介護医療保険料」について記載します。

介護医療保険料については「旧」という区分はありません。(すべて「新」に区分されます。)

控除額の計算式は、「計算式Ⅰ」の新保険料等用を使います。

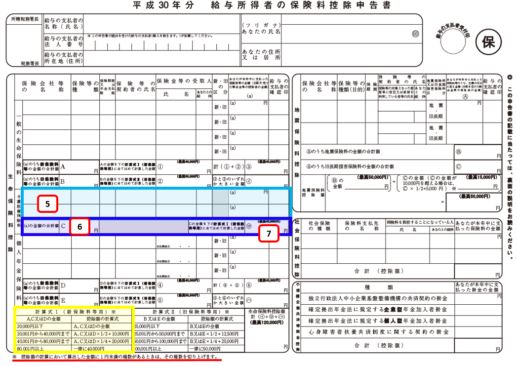

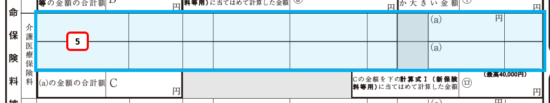

(5)保険料等の情報を記載

最初に介護医療保険料の「保険会社等の名称、保険等の種類、期間、契約者の氏名、保険金等の受取人の氏名、続柄、保険料等の金額(a)」を記載します。

下の画像は、国税庁の記載例の一部です。

(国税庁;《記載例》平成30年分給与所得者の保険料控除申告書(PDF/158KB)より。筆者加工)

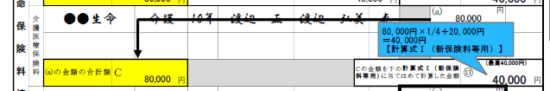

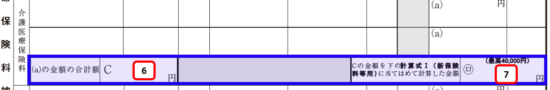

(6)合計額を「C」欄に記載

介護保険料の保険料等の金額((a)欄の金額)を合計し、C欄に記載します。

(7)計算式Ⅰに当てはめて計算した金額を㋺に記載

次に上記の「(6)」で計算した合計額を、計算式Ⅰに当てはめて控除額を計算し、㋺欄に記載します。

計算式は、生命保険料控除申告書の下部(下の画像の黄色の枠囲み部分)に記載があります。

[topic color=”orange” title=”控除額は1円未満の端数、切り上げ”]保険料控除申告書の表面の最下部(上の画像の赤い下線部分)に記載されていますが、「控除額の計算において算出した金額に1円未満の端数があるときは、その端数を切り上げた数値」になります。

[/topic]

個人年金保険料の情報

次に、個人年金生命保険料について記載します。

個人年金保険料にも「新」と「旧」の区分があります。控除証明書で良く確認してから記載しましょう。。

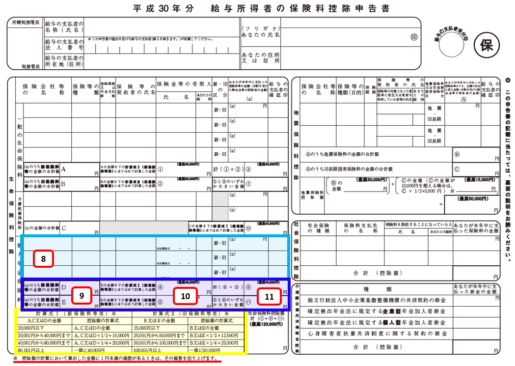

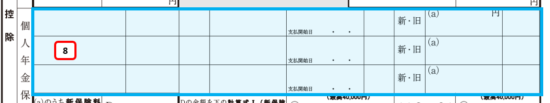

(8)保険料等の情報を記載

最初に個人年金保険料の「保険会社等の名称、保険等の種類、期間、契約者の氏名、保険金等の受取人の氏名、支払開始日、続柄、新・旧の区分、保険料等の金額(a)」を記載します。

下の画像は、国税庁の記載例の一部です。

(国税庁;《記載例》平成30年分給与所得者の保険料控除申告書(PDF/158KB)より。筆者加工)

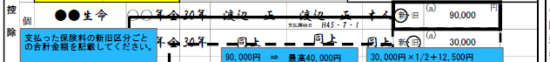

(9)合計額を「D」欄と「E」欄に記載

生命保険料の支払額を記入したら、控除額を計算していきます。(計算機を用意しましょう。)

控除額を計算するため、最初に一般の生命保険料の「(a)」欄に記載した「保険料等の金額」を、「新」と「旧」に区分して合計します。

[aside type=”boader”]「新」区分の保険料((a)欄)の合計額 ⇒ D欄に記載

「旧」区分の保険料((a)欄)の合計額 ⇒ E欄に記載[/aside]

(10)計算式に当てはめて計算した金額を④と⑤に記載

次に上記の「(9)」で計算した合計額を、計算式に当てはめて仮の控除額を計算します。

[aside type=”boader”]「新」区分の合計額を計算式Ⅰに当てはめて計算した金額 ⇒ ④欄に記載

「旧」区分の合計額を計算式Ⅱに当てはめて計算した金額 ⇒ ⑤欄に記載[/aside]

各計算式は、生命保険料控除申告書の下部(下の画像の黄色と薄緑色の枠囲み部分)に記載があります。

[topic color=”orange” title=”控除額は1円未満の端数、切り上げ”]保険料控除申告書の表面の最下部(上の画像の赤い下線部分)に記載されていますが、「控除額の計算において算出した金額に1円未満の端数があるときは、その端数を切り上げた数値」になります。

[/topic]

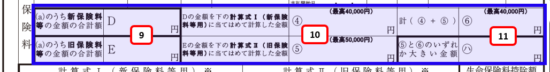

(11)④と⑤の合計、⑤と⑥の比較

次に上記の「(10)」で計算した仮の控除額④と⑤を合計した数値(最高額は40,000円)を⑥に記載し、⑤と⑥を比較して、いずれか大きい金額を㋩に記載します。

下の画像は、国税庁の記載例の一部です。

(国税庁;《記載例》平成30年分給与所得者の保険料控除申告書(PDF/158KB)より。筆者加工)

計算例

[aside type=”boader”]【 計算例 】(合計額を算出後)

□1 「新」の区分の保険料の合計 120,000円 ⇒ D欄に記載

□2 「旧」の区分の保険料の合計 90,000円 ⇒ E欄に記載

□3 「新」の合計額「120,000円」を計算式Ⅰに当てはめ

合計額「120,000円」が『80,001円以上』に該当するため、次のようになる。

一律に 40,000円 ⇒ ④欄に記載

□4 「旧」の合計額「90,000円」を計算式Ⅱに当てはめ

合計額「90,000円」が『50,001円から100,000円まで』に該当するため、次のようになる。

「90,000円×1/4+25,000円=47,500円 → 47,500円 ⇒ ⑤欄に記載

□5 ④と⑤の合計額を⑥欄に記載(最高額は40,000円)

40,000円+47,500円=87,500円 > 40,000円 → 40,000円 → ⑥欄に記載

□6 ⑤と⑥を比較して、いずれか大きい金額を㋩に記載

47,500円 > 40,000円 ∴ 47,500円 → ㋩に記載[/aside]

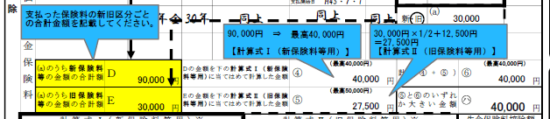

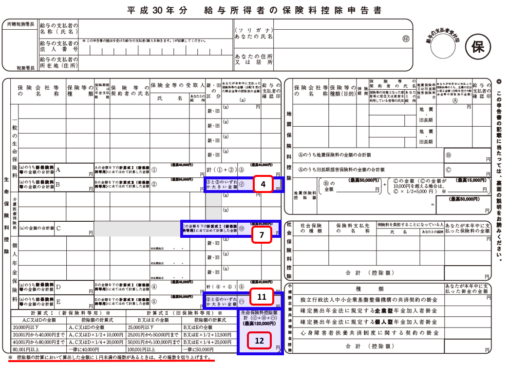

生命保険料控除額計の計算

最後に、一般の生命保険料の控除額㋑、介護医療保険料の控除額㋺、個人年金保険料の控除額㋩を合計し、生命保険料控除額計(㋑+㋺+㋩)に記載します。(最高額120,000円。)

(上の画像で説明すると「4」、「7」、「11」に記載した数値を合計して「12」に記載することになります。)

計算例

[aside type=”boader”]【 計算例 】(合計額を算出後)

□1 一般の生命保険料の控除額㋑ 43,306円

□2 介護医療保険料の控除額㋺ 40,000円

□3 個人年金保険料の控除額㋩ 47,500円

□4 ㋑、㋺、㋩を合計し、生命保険料控除額計(㋑+㋺+㋩)に記載(最高120,000円)

43,306円+40,000+47,500円=130,806円 > 120,000円 ∴ 120,000円 ⇒ 生命保険料控除額計(㋑+㋺+㋩)に記載[/aside]

地震保険料の情報の記載および控除額の計算

次に地震保険料の情報を記載します。

地震保険料控除証明書の準備

地震保険を契約している場合、損害保険会社等から「地震保険料控除証明書」という書類が10月から11月にかけて自宅等に郵送されてきます。(封筒、はがきなど保険会社によってサイズは異なります。)

この「地震保険料控除証明書」を準備してください。

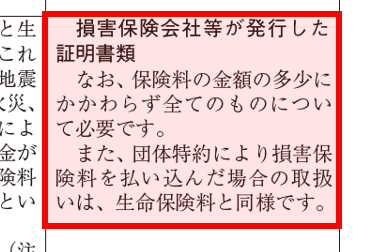

控除証明書の添付

「地震保険料控除証明書」は、[emphasis]金額の多少にかかわらず[/emphasis]、保険料控除申告書に添付することになります。(「損害保険会社等が発行した証明書類」を添付することが原則となります。)

しかし、勤務先で加入した団体特約の保険料については、勤務先の代表者等の確認を受ければ、証明書を添付しなくて良いことになっています。

(国税庁;平成30年分給与所得者の保険料控除申告書(PDF/808KB)>裏面より)

控除証明書が間に合わないとき

控除証明書を紛失した場合や、加入年月が遅かったために、年末調整計算事務までに証明書の発行が年末調整の計算時期までに間に合わないときは、平成31年1月31日までに証明書を提出することを条件に、控除を受けることができます。

(国税庁;平成30年分給与所得者の保険料控除申告書(PDF/808KB)>裏面より)

控除証明書がない場合、控除額を計算するためにいくつか確認しなければならない事項がありますので、次の記事を参考にしてください。

関連記事 保険料控除証明書が年末調整計算までに間に合わない場合(平成29年分)

地震保険料と旧長期損害保険料の確認

地震保険料控除の部分では、次の2つの種類の保険料の控除額を計算します。

[aside type=”boader”]● 地震保険料

● 旧長期損害保険料[/aside]

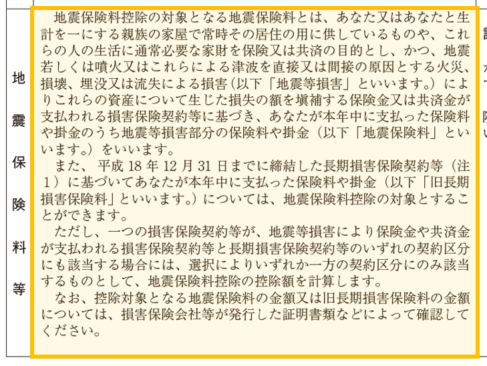

対象となる保険料の範囲

控除の対象となる保険料の範囲等については、保険料控除申告書の裏面に記載があります。

(国税庁;平成30年分給与所得者の保険料控除申告書(PDF/808KB)>裏面より)

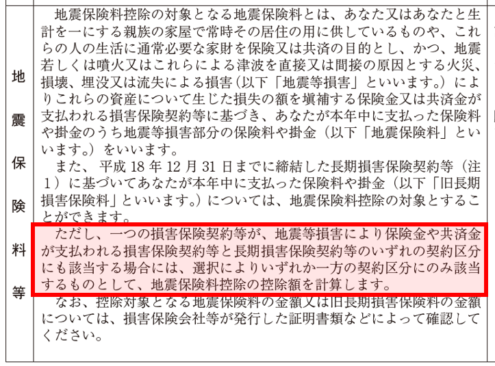

一つの契約に地震保険料と旧長期損害保険料の両方がある場合

一つの損害保険契約等に地震保険料と旧長期損害保険料の両方の保険料が含まれる場合があります。

その場合、控除証明書には、地震保険料と旧長期損害保険料の両方が記載されていますが、『[keikou]選択によりいずれか一方の契約区分にのみ該当するものとして[/keikou]』地震保険料控除の控除額を計算することになります。

(国税庁;平成30年分給与所得者の保険料控除申告書(PDF/808KB)>裏面より)

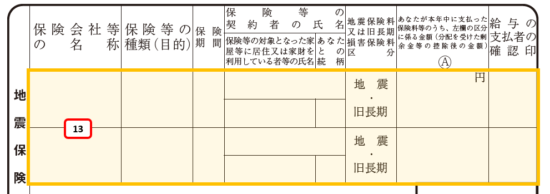

地震保険料、旧長期損害保険料の情報の記載

地震保険料控除の欄に、「保険会社等の名称、種類(目的)、期間、契約者の氏名等、「地震」又は「旧長期」の区分、支払った保険料等Ⓐ」を記載します。

「地震」、「旧長期」の区分を間違えないように注意しましょう。

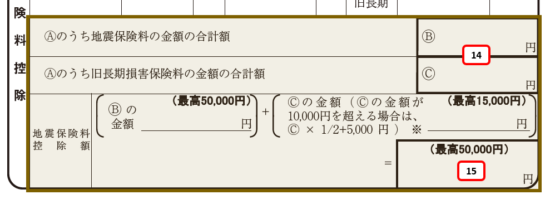

地震保険料、旧長期損害保険料の控除額の計算、記載

次に地震保険料の控除額を計算していきます。

地震保険料、旧長期損害保険料の合計額

保険料等の金額Ⓐの金額を地震保険料、旧長期損害保険料に区分して合計額を記載します。

[aside type=”boader”]地震保険料の保険料等の金額Ⓐの合計額 ⇒ Ⓑに記載

旧長期損害保険料の保険料等の金額Ⓐの合計額 ⇒ Ⓒに記載[/aside]

地震保険料控除額の計算

次に地震保険料控除額を計算します。

[aside type=”boader”]Ⓑの金額(最高50,000円)+Ⓒの金額(Ⓒの金額が10,000円を超える場合には、Ⓒ×1/2+5,000円(※))(最高15,000円)[/aside]

[topic color=”orange” title=”控除額は1円未満の端数、切り上げ”]保険料控除申告書の表面の最下部(上の画像の赤い下線部分)に記載されていますが、「控除額の計算において算出した金額に1円未満の端数があるときは、その端数を切り上げた数値」になります。

[/topic]

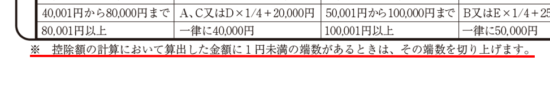

記載例

下の画像は、国税庁の記載例の一部です。

(国税庁;《記載例》平成30年分給与所得者の保険料控除申告書(PDF/158KB)より。筆者加工)

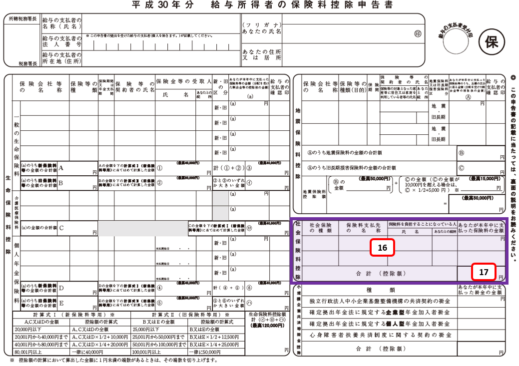

社会保険料控除の情報の記載

次に社会保険料控除の情報を記載します。

社会保険料のうち「国民年金」と「国民年金基金」については、控除証明書が送られてくるので、その証明書に記載された金額を申告書に記載します。

その他の社会保険料については、平成30年中に支払った金額を集計して記載することになります。(納付書の控えや引き落とし口座の通帳を準備してください。)

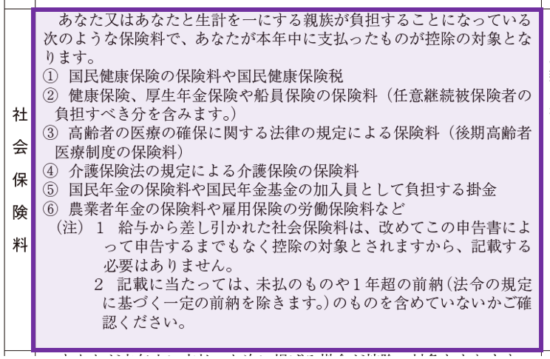

控除の対象となる社会保険料

控除の対象となる保険料の範囲等については、保険料控除申告書の裏面に記載があります。

(国税庁;平成30年分給与所得者の保険料控除申告書(PDF/808KB)>裏面より)

社会保険料の集計

繰り返しになりますが、「国民年金または国民年金基金(上の画像の⑤に該当する保険料や掛金)」以外の社会保険料については、平成30年中に支払った金額を集計して記載することになります。

納付書の控えや引き落としの口座の通帳を参照して集計します。

国民年金保険料控除証明書の準備

「国民年金または国民年金基金(上の画像の⑤に該当する保険料や掛金)」を支払っている場合、「社会保険料控除証明書」という書類が10月から11月にかけて自宅等に郵送されてきます。

この「社会保険料控除証明書」を準備してください。

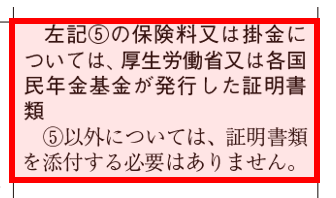

控除証明書の添付

「国民年金または国民年金基金」の証明書については、保険料控除申告書に添付することになります。(これ以外の社会保険料については、証明書を添付する必要はありません。)

(国税庁;平成30年分給与所得者の保険料控除申告書(PDF/808KB)>裏面より)

控除証明書が間に合わないとき

控除証明書を紛失した場合や、加入年月が遅かったために、年末調整計算事務までに証明書の発行が年末調整の計算時期までに間に合わないときは、平成31年1月31日までに証明書を提出することを条件に、控除を受けることができます。

(国税庁;平成30年分給与所得者の保険料控除申告書(PDF/808KB)>裏面より)

控除証明書がない場合、控除額を計算するためにいくつか確認しなければならない事項がありますので、次の記事を参考にしてください。

関連記事 保険料控除証明書が年末調整計算までに間に合わない場合(平成29年分)

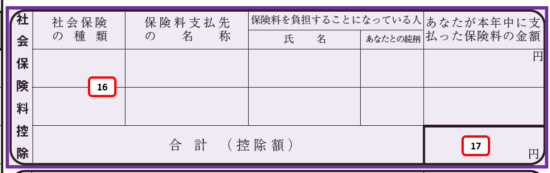

社会保険料控除の情報の記載

社会保険料の種類、支払先の名称、保険料を負担する人の氏名、続柄、平成30年中に支払った保険料の金額を記載します。

あなたが本年中に支払った保険料の金額の合計

社会保険料控除額は、平成30年中に支払った保険料を合計して記載しますが、控除額は、その保険料の合計額となります。(上の画像の[17]欄に記載します)

小規模企業共済等掛金の情報の記載

最後に小規模企業共済等掛金の情報を記載します。

小規模企業共済等掛金についても控除証明書が送られてきます。

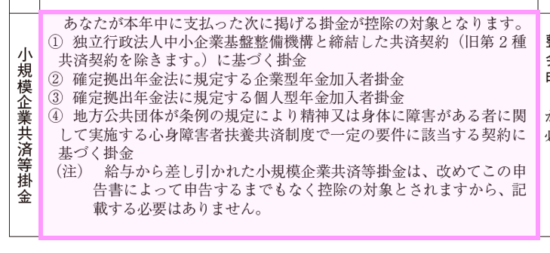

控除の対象となる小規模企業共済等掛金

控除の対象となる小規模企業共済等の掛金については、保険料控除申告書の裏面に記載があります。(①~④の4種類です。)

(国税庁;平成30年分給与所得者の保険料控除申告書(PDF/808KB)>裏面より)

小規模企業共済等掛金の証明書の準備

小規模企業共済等掛金については、「小規模企業共済等掛金等払込証明書」が10月から11月にかけて自宅等に郵送されてきます。

この「小規模企業共済等掛金等払込証明書」を準備してください。

小規模企業共済等掛金払込証明書の添付

「小規模企業共済等掛金等払込証明書」については、[emphasis]金額の多少にかかわらず[/emphasis]、保険料控除申告書に添付することになります。

(国税庁;平成30年分給与所得者の保険料控除申告書(PDF/808KB)>裏面より)

控除証明書が間に合わないとき

控除証明書を紛失した場合や、加入年月が遅かったために、年末調整計算事務までに証明書の発行が年末調整の計算時期までに間に合わないときは、平成31年1月31日までに証明書を提出することを条件に、控除を受けることができます。

(国税庁;平成30年分給与所得者の保険料控除申告書(PDF/808KB)>裏面より)

控除証明書がない場合、控除額を計算するためにいくつか確認しなければならない事項がありますので、次の記事を参考にしてください。

関連記事 保険料控除証明書が年末調整計算までに間に合わない場合(平成29年分)

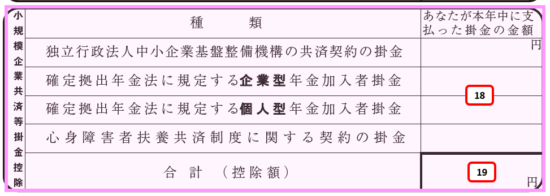

小規模企業共済等掛金の記載

小規模企業共済等掛金控除については、下の画像のとおり、記載欄が決まっているので、該当する欄に平成30年中に支払った掛金の金額を記載します。(払込証明書には月額しか記載されていない場合もありますので、その場合は、支払った月数分だけ倍して記載します。)

あなたが本年中に支払った掛金の金額の合計

小規模企業共済等掛金控除は、平成30年中に支払った掛金を記載しますが、控除額は、その掛金の合計額となります。(上の画像の[19]欄に記載します)

まとめ

生命保険、地震保険、社会保険、確定拠出型年金など、様々な控除がありますので、控除証明書をもれなく用意して、「新」、「旧」などの細かい違いに注意しながら、控除額を慎重に計算しましょう。

■□◆◇ 編集後記 ◇◆□■

先週、とある郊外のヤマダ電機に行ったところ、店舗内に喫茶スペースがあったので利用してみました。

珈琲を飲んでいる間、喫茶スペースには誰も来ず(店舗内に人はいましたが・・・・・・)、静かで落ち着いた雰囲気が良かったですね。とても快適でした。

申告書-記載例-アイキャッチ3-160x160.png)