この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

法人や個人事業主が、従業員や外注先から預かった源泉所得税を法定納期限までに納付しなかった場合は、「不納付加算税」という罰則的な税金を納めなければならないケースがあります。(一定の要件も満たす場合は納めなくても良いケースもあります。)

今日は、「不納付加算税」の計算方法等について記載してみます。

(H29.7.3。記事を加筆、訂正しました。)

(財務省;加算税の概要(リンク切れ)より)

[aside type=”yellow”]不納付加算税は、納付後に税務署等から納付書が送られてきて納付するケースが多く、自分で計算することはないと思います。参考程度にお読みください。

この記事は、平成26年7月11日現在の法令に基づいています。実際の税務申告等については自己の責任に基づいて行ってください。[/aside]

目次 表示

不納付加算税の概要

不納付加算税とは、「源泉徴収による国税がその法定納期限までに完納されなかつた場合」(国税通則法、第67条①)に税務署長によって徴収される税目です。

(e-Gov法令検索;国税通則法>第67条より。H29.7.3引用。背景色は筆者追記。)

国税通則法(昭和三十七年四月二日法律第六十六号、最終改正:平成二八年三月三一日法律第一五号)

(不納付加算税)

第六十七条

源泉徴収による国税がその法定納期限までに完納されなかつた場合には、税務署長は、当該納税者から、第三十六条第一項第二号(源泉徴収による国税の納税の告知)の規定による納税の告知に係る税額又はその法定納期限後に当該告知を受けることなく納付された税額に百分の十の割合を乗じて計算した金額に相当する不納付加算税を徴収する。ただし、当該告知又は納付に係る国税を法定納期限までに納付しなかつたことについて正当な理由があると認められる場合は、この限りでない。2 源泉徴収による国税が第三十六条第一項第二号の規定による納税の告知を受けることなくその法定納期限後に納付された場合において、その納付が、当該国税についての調査があつたことにより当該国税について当該告知があるべきことを予知してされたものでないときは、その納付された税額に係る前項の不納付加算税の額は、同項の規定にかかわらず、当該納付された税額に百分の五の割合を乗じて計算した金額とする。

3 第一項の規定は、前項の規定に該当する納付がされた場合において、その納付が法定納期限までに納付する意思があつたと認められる場合として政令で定める場合に該当してされたものであり、かつ、当該納付に係る源泉徴収による国税が法定納期限から一月を経過する日までに納付されたものであるときは、適用しない。

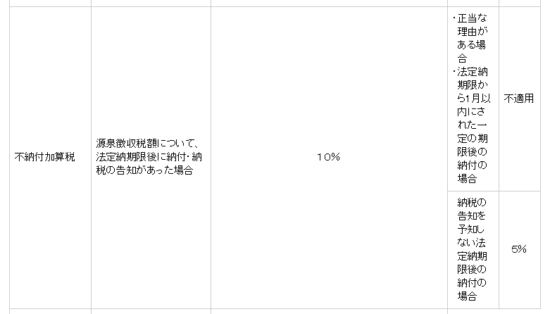

上記の引用部分とおり、不納付加算税の率には10%と5%がありますので、どのようなケースでそれぞれの率が適用されるのかを確認してみます。

不納付加算税の率

不納付加算税の算出方法を計算式にすると次のようになります。

[aside type=”boader”] (計算式)

源泉所得税(※1) × 率(10%か5%)

※1 端数処理あり。(処理方法は下部に記載します。)

[/aside]

国税通則法67条を簡単にまとめると次の3つのことが記載されています。

[aside type=”boader”]① 原則は「10%」

② 告知を受けるまで(※2)に納付すれば「5%」

③ ②のケースで一定の要件に該当すれば「なし」(不納付加算税の適用はありません。)

※2 告知は税務署からの連絡のことです。(はがきや電話で連絡があります。)厳密には「当該告知があるべきことを予知してされたもの」(国税通則法、第67条②)と記載されています。[/aside]

上記の③の一定の要件は「その納付が法定納期限までに納付する意思があつたと認められる場合として政令で定める場合に該当してされたものであり、かつ、当該納付に係る源泉徴収による国税が法定納期限から一月を経過する日までに納付されたものであるとき」(国税通則法、第67条③)と規定されていますので、納付が遅れてしまった場合も法定納期限から1ヶ月以内に納付するようにしましょう。

また、「政令で定める場合」については、国税通則法施行令の「第27条の2②」に規定されています。

(e-Gov法令検索;国税通則法施行令>第27条の2②より。H29.7.3引用。)

国税通則法施行令

(昭和三十七年四月二日政令第百三十五号、最終改正:平成二八年五月二五日政令第二二六号)(期限内申告書を提出する意思等があつたと認められる場合)

第二十七条の二 (1項省略)2 法第六十七条第三項 (不納付加算税)に規定する法定納期限までに納付する意思があつたと認められる場合として政令で定める場合は、同項 に規定する納付に係る法定納期限の属する月の前月の末日から起算して一年前の日までの間に法定納期限が到来する源泉徴収による国税について、次の各号のいずれにも該当する場合とする。

一 法第三十六条第一項第二号 (納税の告知)の規定による納税の告知(法第六十七条第一項 ただし書に該当する場合における納税の告知を除く。)を受けたことがない場合

二 法第三十六条第一項第二号 の規定による納税の告知を受けることなく法定納期限後に納付された事実(その源泉徴収による国税に相当する金銭が法定納期限までに法第三十四条の三第一項 (第一号に係る部分に限る。)の規定による委託に基づき納付受託者に交付されていた場合及び当該国税について法定納期限までに同項 (第二号に係る部分に限る。)の規定により納付受託者が委託を受けていた場合並びに法第六十七条第一項 ただし書に該当する場合における法定納期限後に納付された事実を除く。)がない場合

ちょっとややこしいのですが、1年に1回の納付遅延のケースで、1ヶ月以内に納付した場合は救済されるようです。

計算の基礎となる源泉所得税

不納付加算税の計算の基礎となる源泉所得税は、所得の種類ごとかつ法定納期限の異なるごとに合計します。

(国税庁;源泉所得税の不納付加算税の取扱いについて(事務運営指針)より。H29.7.3引用)

源泉所得税の不納付加算税の取扱いについて(事務運営指針)[平成12年7月3日 課法 7- 9]

(中略)

改正 平成24年12月21日

(中略)

第2 不納付加算税の計算(不納付加算税の計算の基礎となる税額の計算方法)

不納付加算税の計算の基礎となる税額は、所得の種類(給与所得、退職所得、報酬・料金等の所得、公的年金等所得、利子所得等、配当所得、非居住者等所得、定期積金の給付補てん金等、上場株式等の譲渡所得等及び償還差益等の区分による。)ごとに、かつ、法定納期限の異なるごとの税額によることに留意する。

端数の切捨てについて

不納付加算税の計算の結果、不納付加算税が5,000円未満になった場合は、その全額を切り捨てることになります。また、この切捨ての判断も所得の種類ごと、かつ、法定納期限の異なるごとに判定します。

(国税庁;源泉所得税の不納付加算税の取扱いについて(事務運営指針)より。H29.7.3引用。)

源泉所得税の不納付加算税の取扱いについて(事務運営指針)[平成12年7月3日 課法 7- 9]

(中略)

改正 平成24年12月21日

(中略)

第2 不納付加算税の計算(不納付加算税の計算の基礎となる税額の計算方法)

(注) 通則法第 119条第4項《国税の確定金額の端数計算等》の規定により加算税の金額が5千円未満であるときは、 その全額を切り捨てることとされているが、この場合、加算税の金額が5千円未満であるかどうかは、所得の種類ごとに、かつ、法定納期限の異なるごとに判定することに留意する。

不納付加算税の計算例

例) 本来、納付すべき給与等の源泉所得税の合計額が90,000円である場合

① 税務署から電話連絡等があったのちに納付した場合

90,000×10%=9,000円

② 自主的に納付した場合(過去1年以内に納付遅延なし)

90,000×5%=4,500円・・・5,000円未満のため切り捨て → 0円

源泉所得税の合計額が1万円未満のケース

不納付加算税は、上記のとおり、所得の種類ごと、かつ、法定納期限が同じものごとに計算しますが、同じ種類で同じ法定納期限の源泉所得税の合計額が1万円未満の場合、不納付加算税が課されないケースがあるようです。

国税通則法118条3項に附帯税の規定があります。

(e-Gov法令検索;国税通則法より。H29.7.3引用)

国税通則法(昭和三十七年四月二日法律第六十六号、最終改正:平成二八年三月三一日法律第一五号)

(国税の課税標準の端数計算等)

第百十八条 3

附帯税の額を計算する場合において、その計算の基礎となる税額に一万円未満の端数があるとき、又はその税額の全額が一万円未満であるときは、その端数金額又はその全額を切り捨てる。

不納付加算税はこの附帯税に該当します。この規定によれば、「計算の基礎となる税額」(同じ種類で同じ法定納期限の)源泉所得税の合計額が1万円未満であれば、不納付加算税が課されないことになります。