この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

すでに令和元年分の所得税等の確定申告を提出して、誤りを見つけ、申告期限後に訂正したい場合は、税務署に手続きを確認してみましょう。(※1)

税務署に相談後、「更正の請求書」か「修正申告書」を提出することになる場合は、Web上で作成することができる「更正の請求書・修正申告書作成コーナー」を利用してみてはいかがでしょうか?

「更正の請求書・修正申告書作成コーナー」では、当初の申告のデータと訂正後のデータを正しく入力すれば、

[emphasis]自動[/emphasis]で更正の請求書か、修正申告書のいずれかを作成するのかを判定してくれます。

今日は「更正の請求書・修正申告書作成コーナー」の利用方法(ごく一部分)について記載します。

※1 この記事では、「所得税」の申告書に誤りがあった場合について取り扱いますが、贈与税の申告書の更正の請求書や修正申告書についてもWeb上で作成することができます。

e-tax;確定申告書等作成コーナー>申告・納付期限の個別延長手続きについて

コロナの影響で令和元年分の還付申告書を提出していない場合は、令和2年1月1日から5年間、提出することができます。

国税庁;No.2030 還付申告

参考 国税庁;令和元年分 確定申告特集 Web

参考 国税庁;確定申告書等作成コーナー Web

参考 e-Tax;当初、提出した申告データに誤りがあり、訂正したいのですがどうすればいいですか。 Web

申告期限後に誤りに気づいた場合は税務署に連絡

繰り返しになりますが、所得税の確定申告の期限後にその申告内容の誤りに気づいた場合は、税務署に連絡して手続方法を確認しましょう。

(注2)申告期限経過後に誤りにお気づきになられた場合の手続方法については、最寄りの税務署へお尋ねください。

更正の請求書・修正申告書作成コーナーを利用する

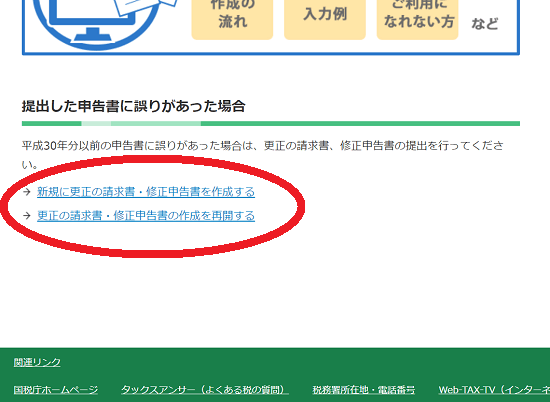

税務署に連絡して手続き方法を確認し、更正の請求書又は修正申告書を作成する場合は、確定申告書等作成コーナーの最下部にある「提出した申告書に誤りがあった場合」に貼り付けてあるリンク先の更正の請求書・修正申告書作成コーナーを利用すると良いでしょう。

普段は作成しない帳票があるため、作成手続きはちょっと難しいと感じるところもあると思いますが、自力で確定申告書を作成した方なら作成できるかと思います。

電子申告(e-tax)をしている人であれば、電子申告に必要な利用者識別番号や電子証明書も保有していると思いますので、更正の請求書等でも電子送信を利用することができます。

この記事では、簡単な作成例を画面とともに掲載しておきます。(あまり詳しくは記載しません。)

更正の請求書・修正申告書作成コーナーの利用

作成前に用意しておく書類等

作成前に次のものを準備しておきます。

・ 訂正する数値を確認するための資料

・ 還付になる場合は振込みを希望する口座の情報

・ e-Taxで手続きする場合は、利用者識別番号、暗証番号等

・ 個人番号を確認する書類

更正の請求書・修正申告書作成コーナーへのアクセス方法

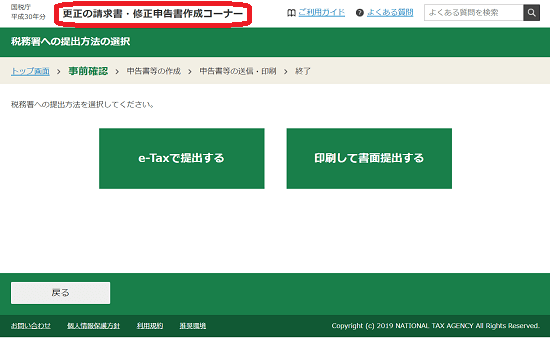

「更正の請求書・修正申告書作成コーナー」を開いたら「e-Taxで提出する」か「印刷して書面提出する」のどちらかを選択して作成を開始します。

今回は「印刷して書面提出する」を選択して、作成方法を確認します。

事前準備

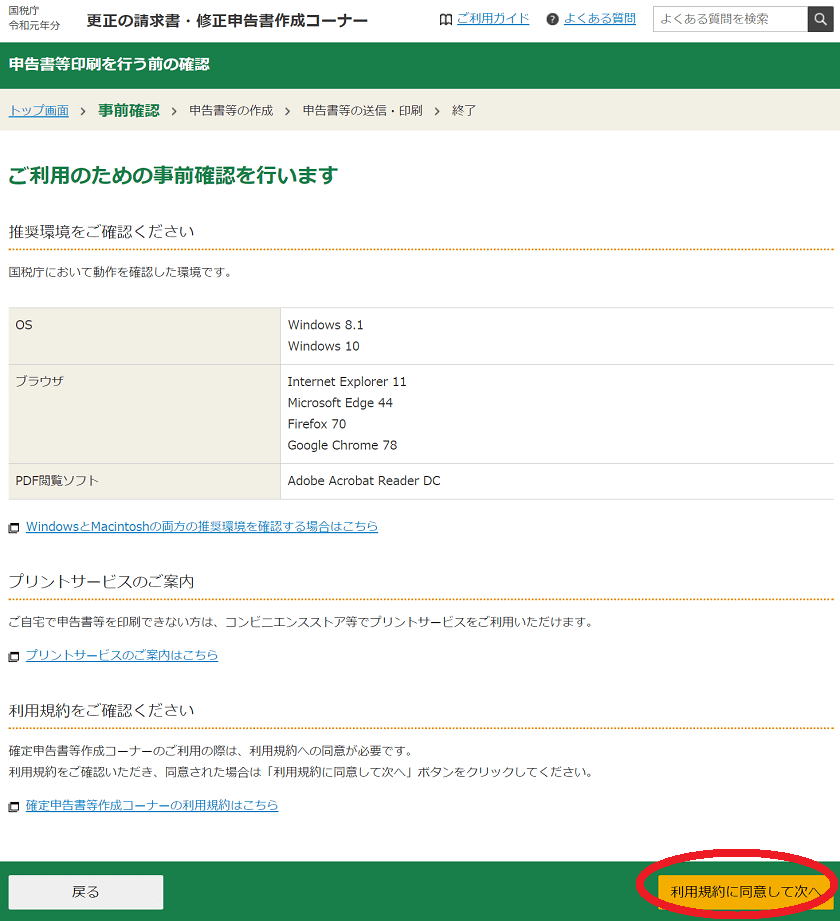

「印刷して書面提出する」をクリックすると、次のような画面が表示されます。具体的に作成手続きを進めていく前に事前準備のページが表示されます。

OS、ブラウザ、PDF閲覧ソフト、印刷、利用規約を確認し、右下の「利用規約に同意して次へ」をクリックします。

[topic color=”grya” title=”『e-Tax』で提出する方法を選択した場合”]e-Taxで提出する場合には、利用者識別番号の取得、電子証明書の準備、ICカードリーダライタの準備などチェック項目が多くなります。平成30年分からはIDパスワード方式による申告も選択できるようになりました。

[/topic]作成年と税目等の選択

次に、「作成する年」(下の画像の赤色の枠囲み部分)と「作成する税目(所得税、消費税など)」(下の画像のピンク色の枠囲み部分)を選択します。

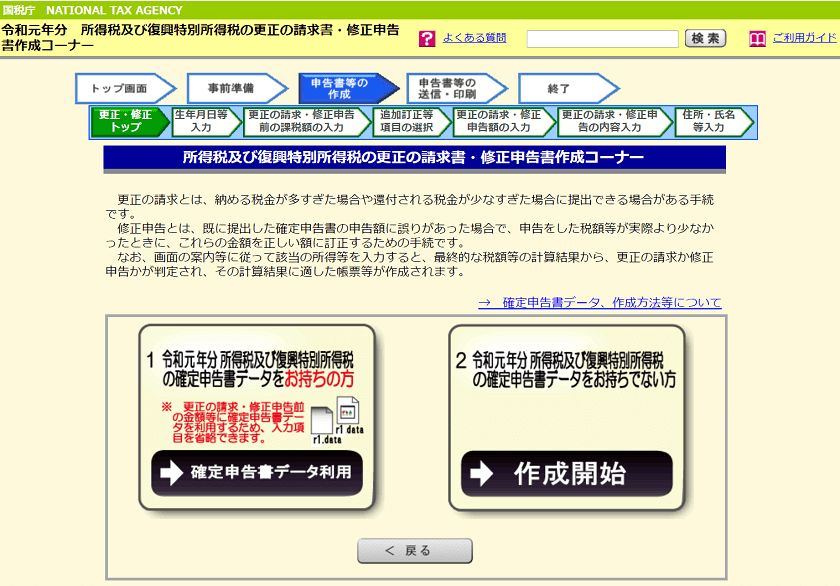

今回は、「令和元年分」を選択し、「所得税の更正の請求書・修正申告書」の右横の「作成開始」をクリックします。

データの選択

令和元年分の申告書を「確定申告書等作成コーナー」で作成している場合は、そのデータを利用して作成手続きをすることができます。(この場合は「確定申告書データ利用」をクリックします。)

作成していない、あるいは作成したデータが見つからなければ、右側の「作成開始」をクリックします。

今回は「作成開始」をクリックしました。

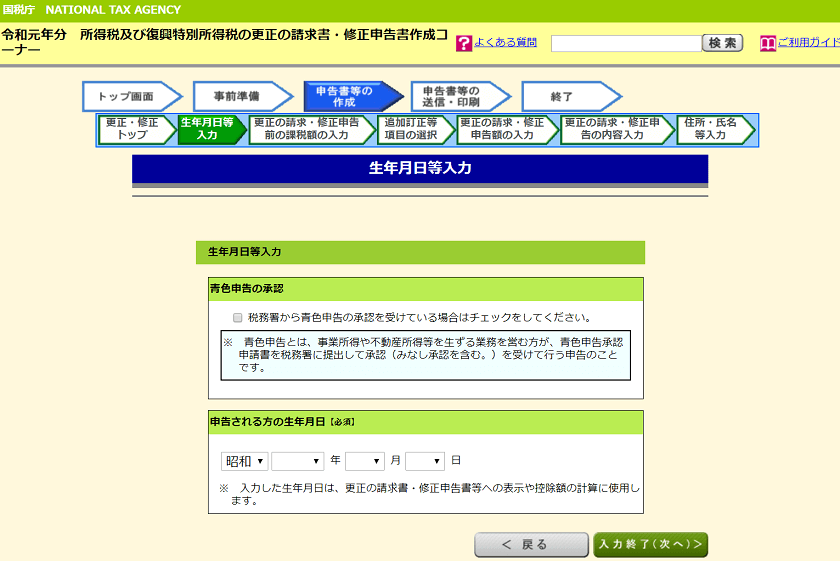

生年月日等の入力

下のような画面が表示されたら、青色申告を申請していて承認されている場合はチェックをします。生年月日は全員の人が入力します。

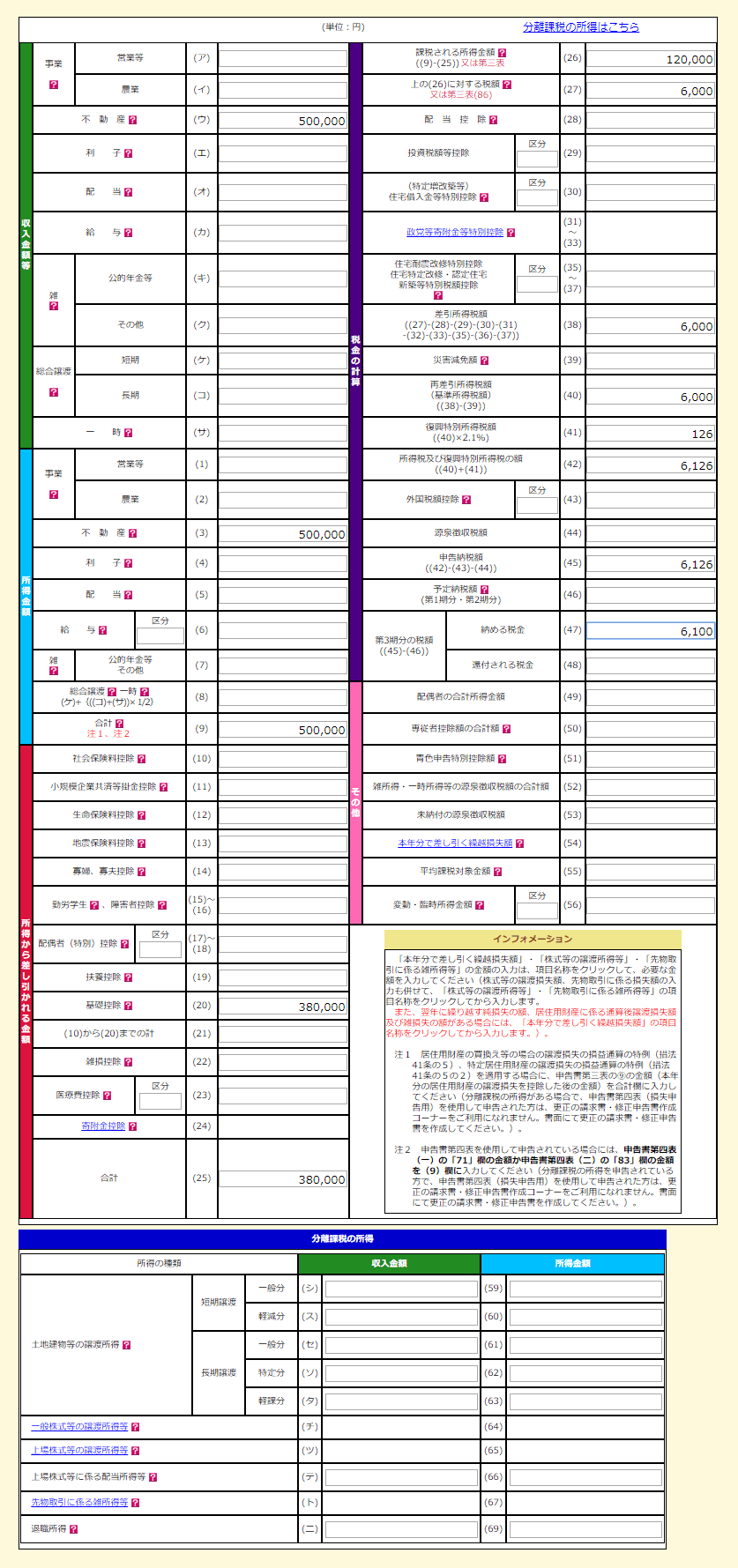

確定申告等のデータ入力

次に更正の請求又は修正申告を[emphasis]作成する前の申告書の数値[/emphasis]を入力していきます。(自動計算がないのでちょっと大変。)

(↓↓このページの全体の画像↓↓)

入力後、次へをクリックすると、入力に誤り(入力漏れ等)があるとメッセージが表示されます。

追加訂正項目の選択

次に、追加や訂正する項目を選択します。

下の画像は「収入金額や所得金額」のチェックボックスが表示されている状態です。

所得控除等を追加、訂正する場合は、各項目の右端の「ひらく」(下の画像の赤色の枠囲み部分)をクリックするとチェックボックスが表示されるので、該当の項目をチェックします。

今回は、「収入金額や所得金額」の「不動産所得」をチェックしました。(上の画像のピンク色の丸囲み部分)

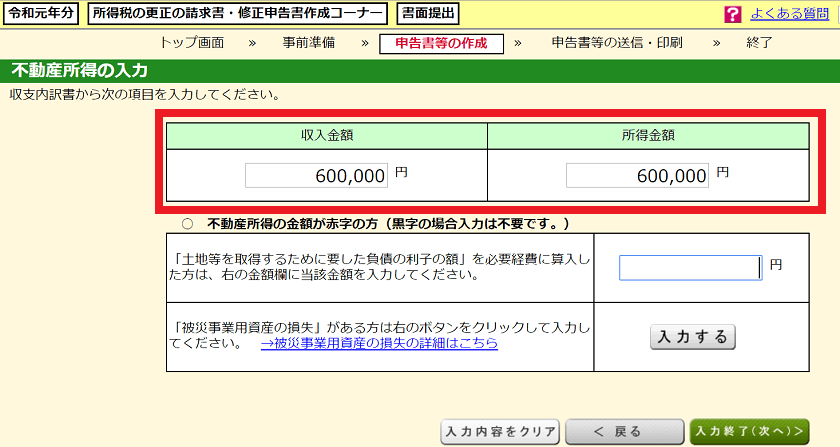

追加、訂正内容等の入力

次に追加、訂正の内容を入力していきます。

今回は「不動産所得」を選択したので、次のような画面が表示されました。数値を入力する場合は項目蘭の「不動産所得」(下の画像の赤色の囲み部分)をクリックします。

下の画像のようなページが表示されますので、収入金額と所得金額を入力します。(下の画像の赤色の丸囲み部分)

(上の画像の例では、収入金額と所得金額を同じ数字にしてあります。経費がある場合や青色申告控除が適用される場合は、それらを差し引いた金額を所得金額に入力します。)

入力内容等の確認

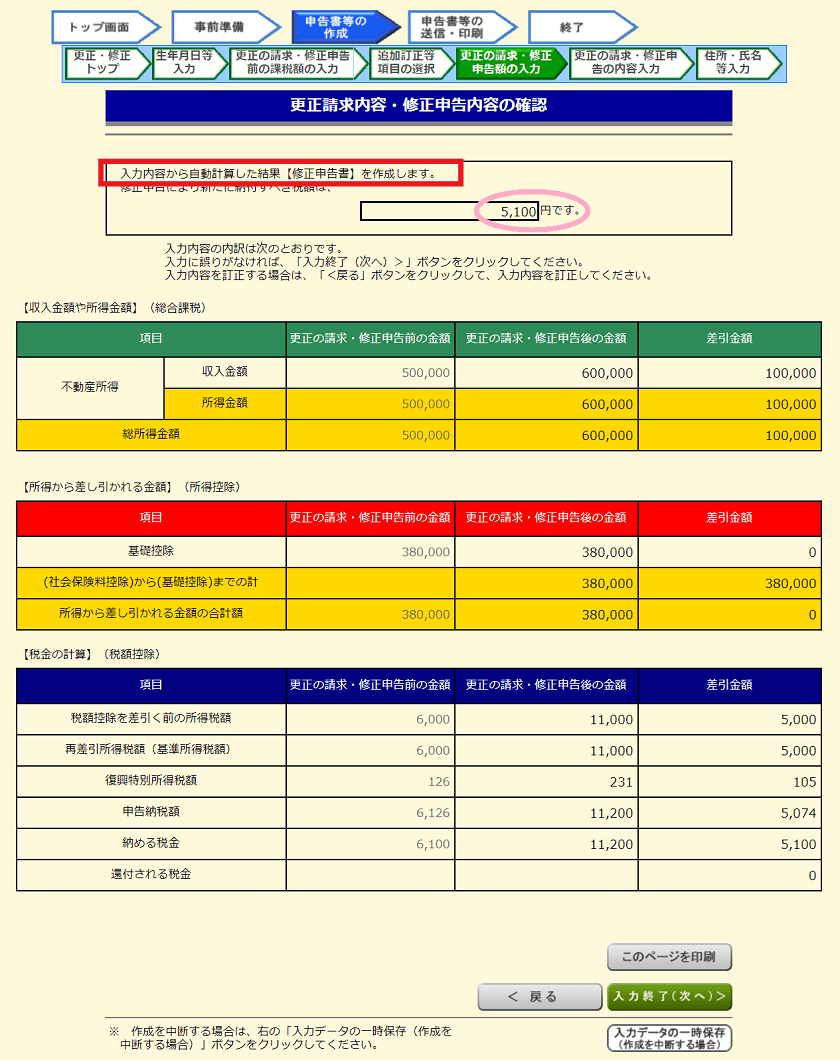

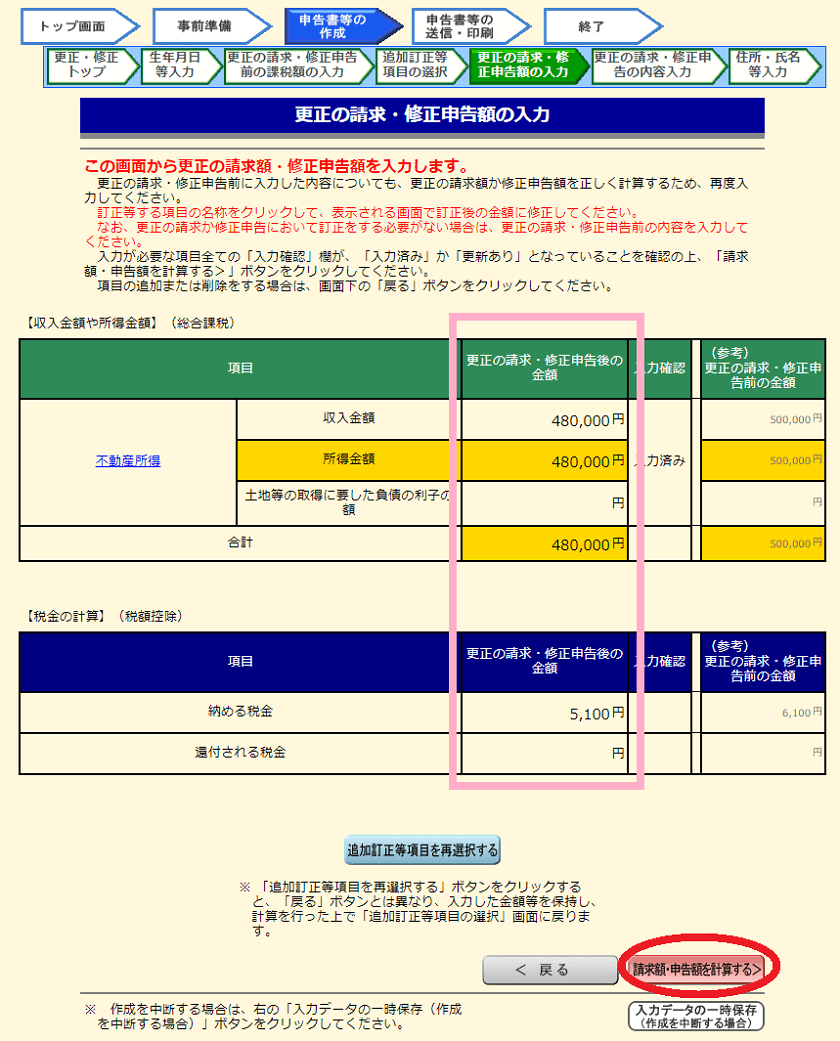

追加、訂正項目を入力すると、次のような画面になり、前のページで入力した収入金額と所得金額が表示されます。

さらに「納める税額」の額が自動で計算され表示されます。(下の画像のピンク色の枠囲み部分)。

すべての項目について入力をして最後に、最下部の「請求額・申告額を計算する」をクリックします。(上の画像の赤色の丸囲み部分)

このクリックによって「更正の請求書」又は「修正申告書」のいずれを作成するのかを自動で判定してくれます。

次の「内容の確認」の画面は、作成される帳票が「修正申告書」又は「更正の請求書」のいずれかによって表示される文字が変わりますので、それぞれの場合の画面を確認してみます。

修正申告書が作成される場合

最初に修正申告書が作成される場合について記載します。

当初の申告書と比較して

[emphasis]納付額が多くなる場合[/emphasis]は

[keikou]修正申告書[/keikou]を作成することになります。

修正申告書が作成される場合の内容の確認画面

修正申告書が作成される場合は、次のような「内容の確認」画面が表示されます。

上の画像のとおり、納付額や還付額が表示され、各項目について、訂正の前後の金額が比較されます。

上記の例では「修正申告書」を作成することになり、「入力内容から自動計算した結果【修正申告書】を作成します。」というメッセージが表示されました。(上の画像の赤色の枠囲み部分)

また、修正申告書を提出することにより納付する税額は5,100円となります。(上の画像のピンク色の丸囲み部分)

確認後「入力終了(次へ)」をクリックします。

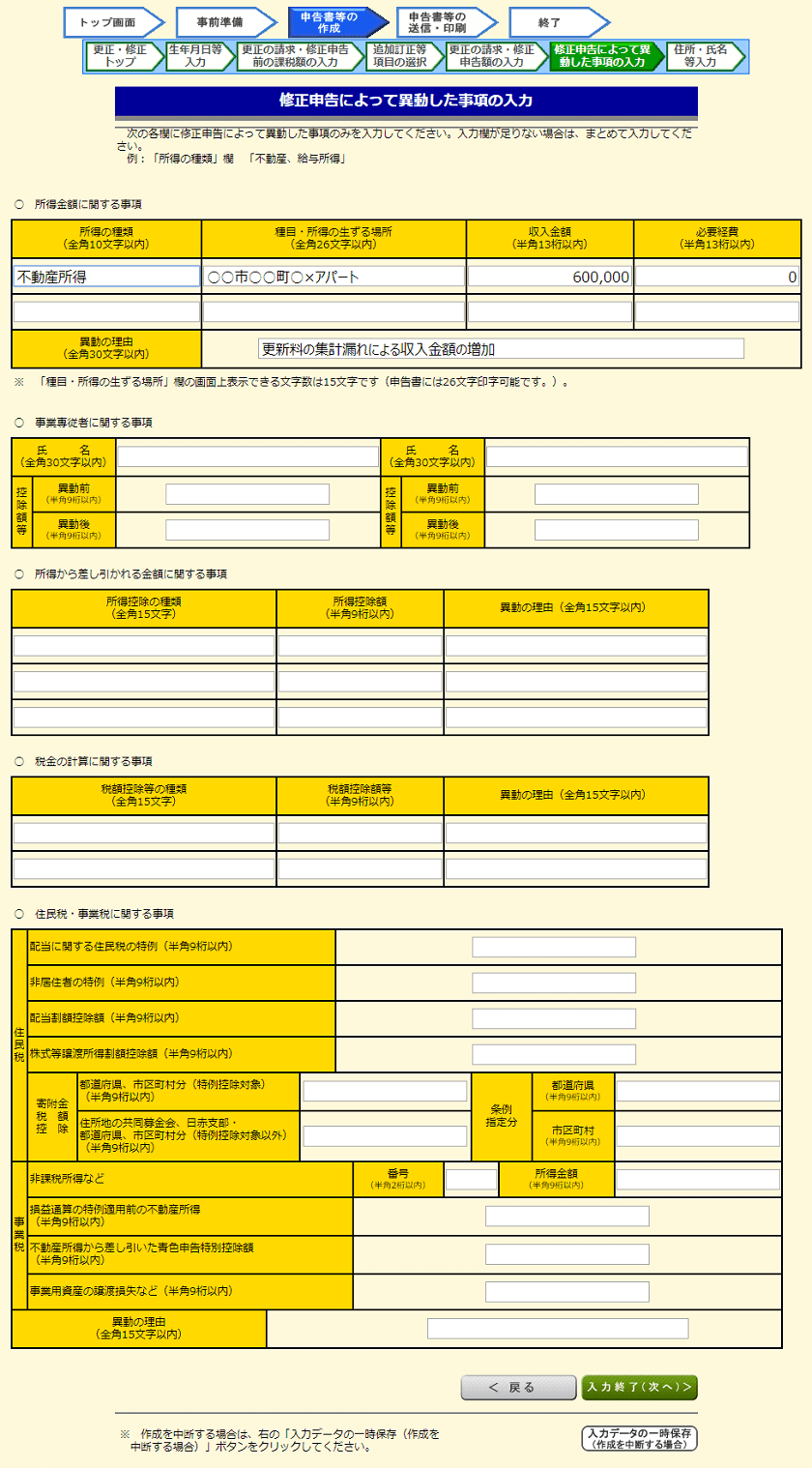

修正申告によって異動した事項等の入力

修正申告書を作成する場合は、「修正申告によって異動した事項」等を記載します。

更正の請求書が作成される場合

次に更正の請求書が作成されるケースの画面も確認してみます。

当初の申告書と比較して納付額が少なくなり、

[emphasis]還付額が発生する場合[/emphasis]は更正の請求書が作成されます。

上記の修正申告書が作成される例の不動産所得を480,000円と入力して、還付額が発生するケースを想定してみました。

更正の請求書の場合の「内容の確認」画面

更正の請求書の場合は、次のような「内容の確認」画面が表示されます。

この例では、「入力内容から自動計算した結果【更正の請求書】を作成します。更正の請求により還付を請求する税額(減少する税額)は、」というメッセージ(上の画像の赤色の枠囲み部分)と、還付を請求する税額(減少する税額)が1,000円(上の画像のピンク色の丸囲み部分)

確認後「入力終了(次へ)」をクリックします。

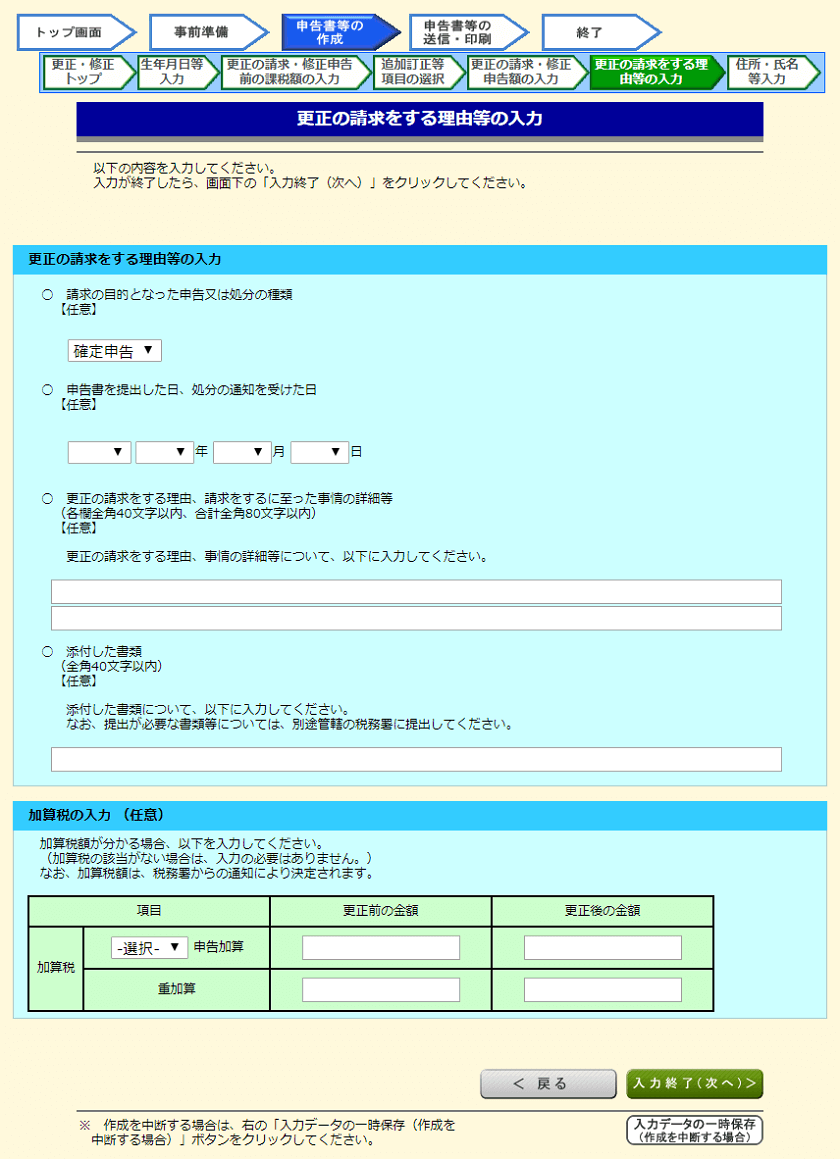

更正の請求理由等の入力

更正の請求書の場合は、「更正の請求をする理由等」を入力します。

次のような画面(一部)です。

住所、還付口座、マイナンバー等の入力、印刷等

修正申告によって異動した事項等、又は更正の理由等を入力後、住所や還付になる場合は還付口座を記載して、印刷することになります。

まとめ

申告書に誤りがあった場合は、なるべく速やかに対処したほうがいいでしょう。

延滞税等の罰則規定が適用される可能性もあり、対処が遅れると、延滞税の額が増える可能性もあります。(納付税額が少額なら、ほとんど影響がない場合もあります)

令和元年分の申告書については、新型コロナウィルスの影響によって、取り扱いが例年と異なる場合もありますので、税務署に必ず確認しましょう。

■□◆◇ 編集後記 ◇◆□■

法人も個別延長されていますが、できれば期限内に申告したいですよね。