この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

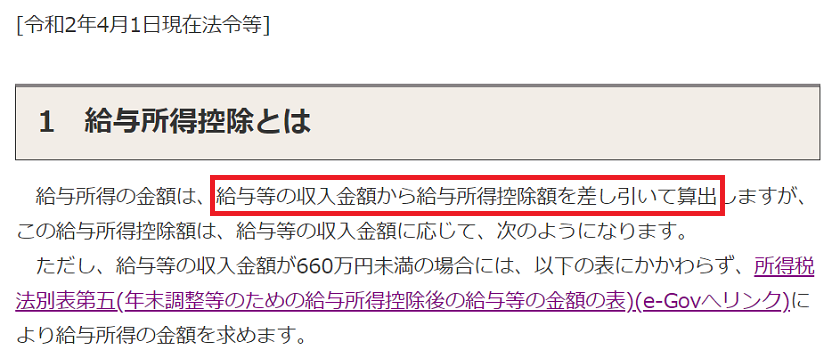

給与所得は『給与等の収入金額から給与所得控除額を差し引いて算出』することになります。(給与等の収入金額が660万円未満の場合は『所得税法別表第五(※)』を利用して算出することになります。)※ e-Gov法令検索;所得税法より

ちょっと面倒に感じるかと思いますが、国税庁の公式サイトを利用して給与所得を計算することもできます。

LINK 国税庁;No.1410 給与所得控除 web

この記事では、令和2年分の給与所得の計算方法について触れます。

この記事は令和2年12月7日時点で確認することができる法令等に基づき作成しています。 法令の改正、Webサイトの更新等があった場合は、この記事内容とは取り扱いが異なることもありますので、ご了承ください。

参考 国税庁;No.1410 給与所得控除 web

参考 国税庁;令和2年分 年末調整のしかた(PDF) PDF

参考 国税庁;令和2年分 年末調整のしかた web

参考 e-Gov法令検索;所得税法(昭和四十年法律第三十三号)、施行日:令和二年五月一日(令和元年法律第二十八号による改正) web

給与所得の金額

繰り返しになりますが、給与所得は『給与等の収入金額から給与所得控除額を差し引いて算出』します。ただし、給与等の収入金額が年660万円未満の場合は『所得税法別表第五』(e-Gov法令検索;所得税法より)により給与所得を算出します。

給与所得を計算するには給与所得控除額を計算しなければなりませんので、次に給与所得控除額について触れておきます。

(『所得税法別表第五』(e-Gov法令検索;所得税法より)については、のちほど触れますが、「(660万円未満の)給与等の収入金額」に対する「給与所得」を一覧表にしたものなので、給与所得控除額は掲載されていません。)

給与所得控除額

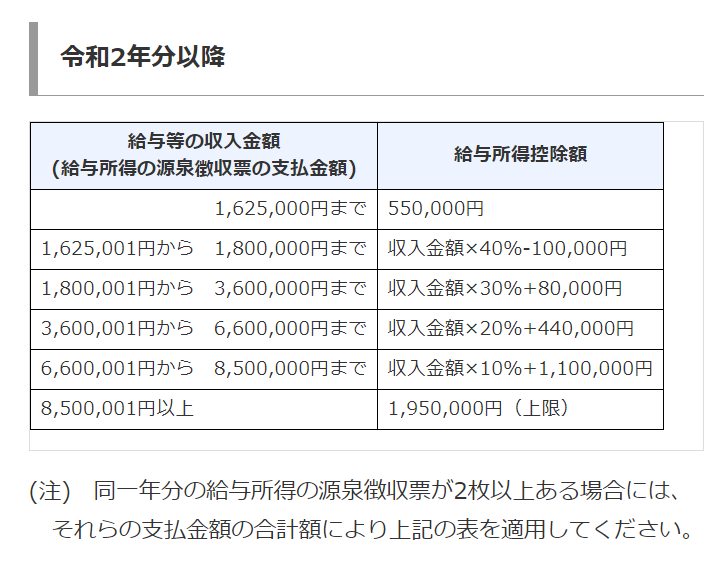

給与所得控除額は、引用の画像のとおり、収入金額に応じて計算式が決まっているので、それに従って計算します。年によって異なりますので、該当する年の表や計算式を使いましょう。

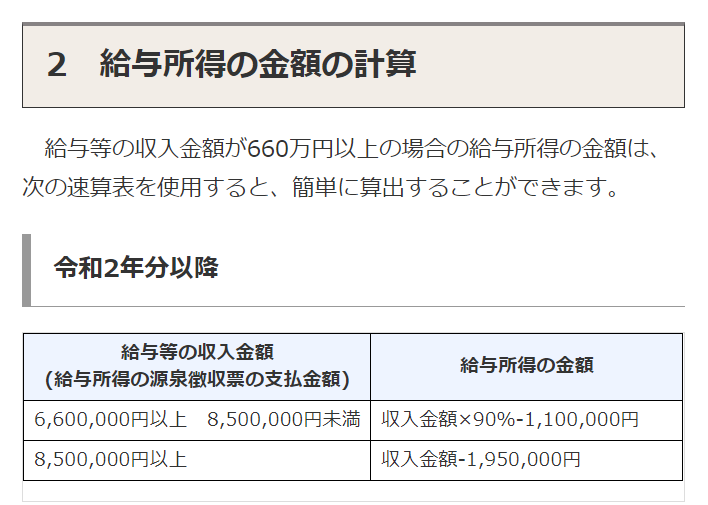

しかし、実務では、給与所得控除額を計算する機会はほとんどなく、 給与所得(給与収入から給与所得控除額を差し引いた金額)を直接求めます。660万円未満の給与等の収入金額では『所得税法別表第五』(e-Gov法令検索;所得税法より)により、660万円以上の給与等の収入金額では『速算表』により給与所得を算出することになります。

令和2年分は、令和元年分までとは、給与所得控除額が改正されているので、注意が必要です。

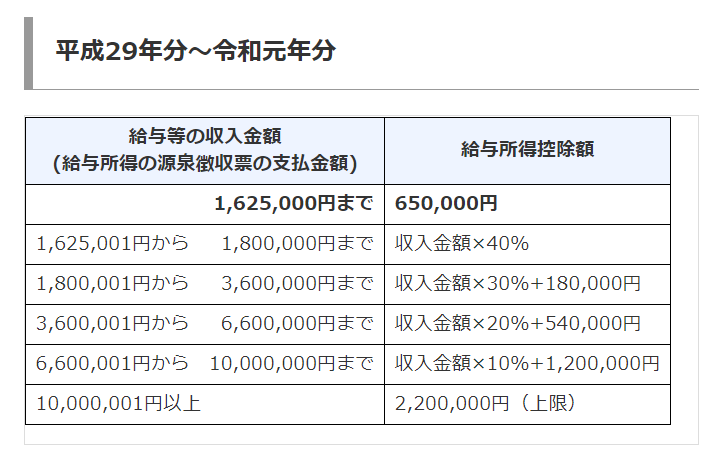

参考(平成29年分~令和元年分)

参考までに、平成29年分から令和元年分の給与所得控除額の速算表を掲載しておきます。

次に給与所得の求め方を説明します。

給与所得の求め方

具体例で解説していきます。

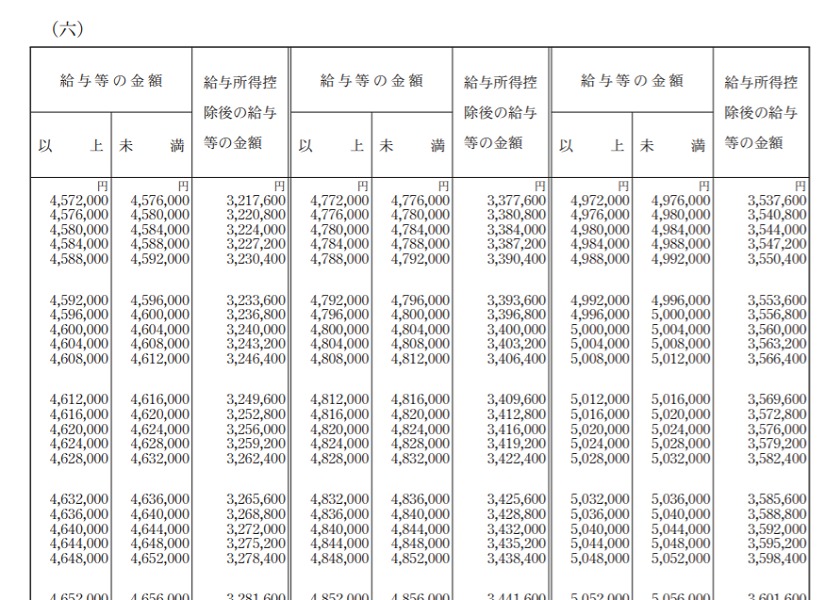

給与所得の求め方(660万円未満の場合)

算出例(660万円未満の場合)

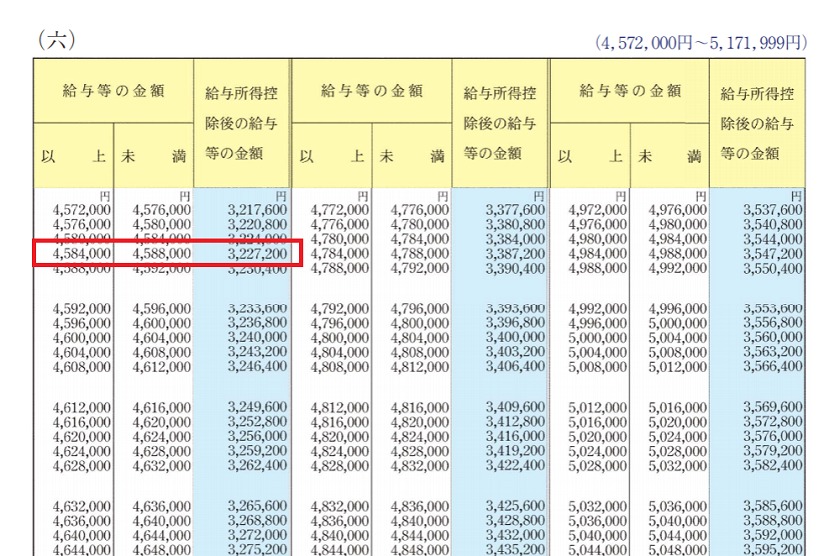

上の画像のとおり、4,586,200円は、『4,584,000円以上、4,588,000円未満』の行に該当するため、給与所得控除後お給与等の金額(給与所得)は3,227,200円となります。

給与所得の求め方(660万円以上の場合)

給与の収入金額が660万円以上の場合は、次の速算表にを使って給与所得を求めます。

算出例(660万円以上のケース)

給与所得の金額(国税庁の公式サイト等で算出する方法)

給与所得の金額は、国税庁の公式サイト等で算出することができます。

LINK 国税庁;No.1410 給与所得控除※ 令和2年分の確定申告の手引きは、記事掲載日時点では、公開されていないため、省略いたします。

■□◆◇ 編集後記 ◇◆□■

週末は、関東もぐっと冷え込みました。年末調整の準備をしつつ、年末の掃除を開始しました。

-アイキャッチ2.png)