この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

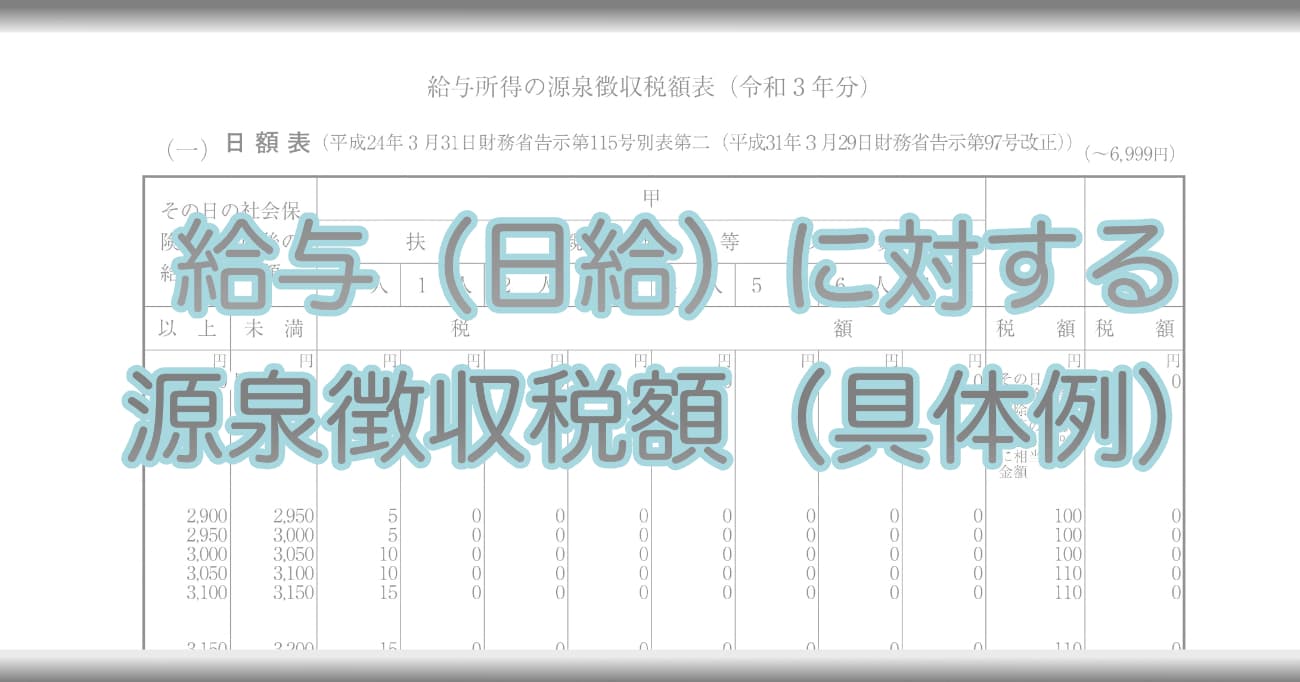

この記事では、給与所得(日給)に対する源泉徴収税額の算出例をまとめてみました。

関連記事 給与所得の源泉徴収税額表(日額表)の見方【 令和3年分 】

扶養親族等の数え方は、次の記事を参考にしてください。

関連記事 扶養親族等の数の数え方【令和3年分】

なお、この記事では居住者に対して支払う給与を想定しています。

参考 e-Gov>法令検索;所得税法施行令 web

参考 国税庁;No.2502 源泉徴収義務者とは web

参考 国税庁;令和3年版 源泉徴収のしかた web

参考 国税庁;令和3年分 源泉徴収税額表 web

給与所得(日給)の源泉徴収税額の具体例(甲欄の場合)

給与所得(日給)の源泉徴収税額の算出方法を具体的な例を使って説明していきます。

最初に「甲」欄に該当するケースについて確認します。

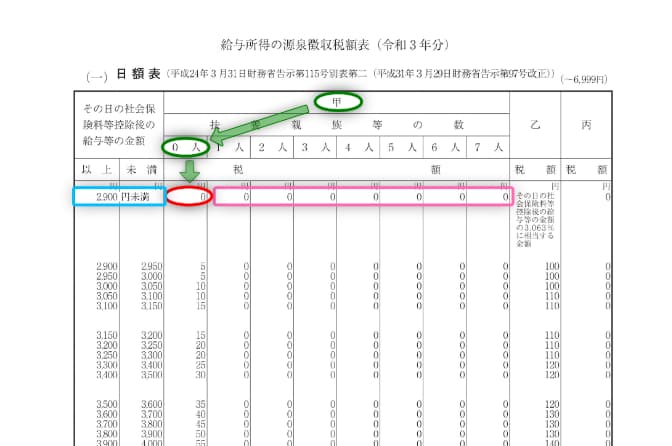

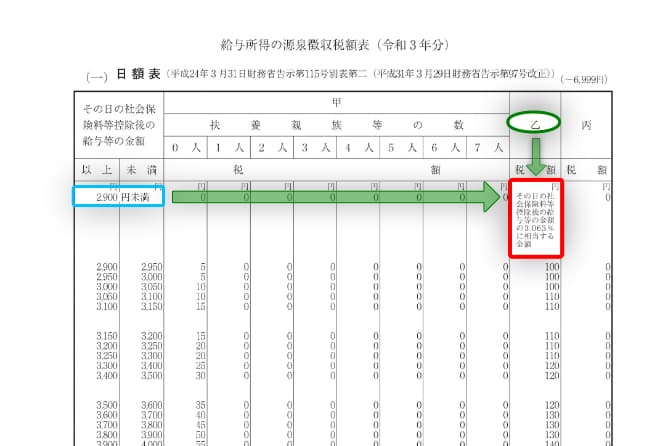

例1「その日の社会保険料等控除後の給与等の金額」が2,900円未満のケース

● その日の社会保険料等控除後の給与等の金額が2,900円未満

● 扶養控除等申告書の提出があり、扶養親族等の数は0人

この条件のケースでの源泉徴収税額は0円となります。(上の画像の赤色の丸囲み部分)

また、その日の社会保険料等控除後の給与等の金額が2,900円未満で甲欄に該当するケースでは、扶養親族等の数が1人以上になっても源泉徴収税額は0円となります。(上の画像のピンク色の枠囲み部分)

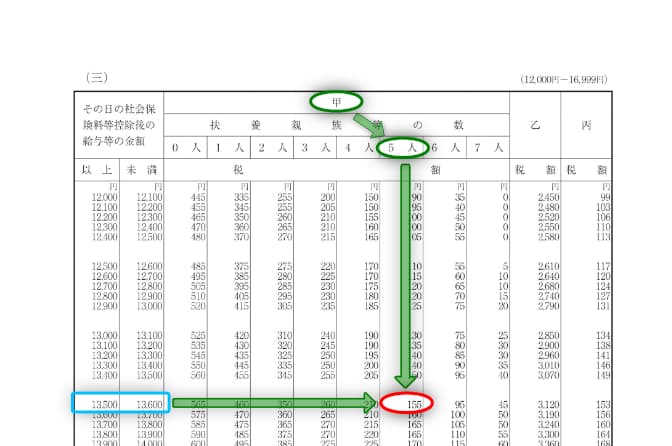

例2「その日の社会保険料等控除後の給与等の金額」が2,900以上、24,000円以下のケース

● その日の社会保険料等控除後の給与等の金額が13,550円

● 扶養控除等申告書の提出があり、扶養親族等の数は5人

この条件のケースでの源泉徴収税額は、155円となります。(上の画像の赤色の丸囲み部分部分)

例3「その日の社会保険料等控除後の給与等の金額」が24,000円超のケース

● その日の社会保険料等控除後の給与等の金額が25,500円

● 扶養控除等申告書の提出があり、扶養親族等の数は2人

その日の社会保険料等控除後の給与等の金額が24,000円を超えるケースでは、24,000円以下のケースと異なり源泉徴収税額表に記載された一定の算式を使って源泉徴収税額を算出します。

上記の(条件)のケースでの源泉徴収税額は、次の計算のとおり2,186円となります。(計算方法は、上の画像の赤色の枠囲み部分。)

(b) 24,000円を超える金額に対する税額

(25,500–24,000)×20.42%=306.3円→306円

(c) 算出する税額 (a) + (b) = 2,186円

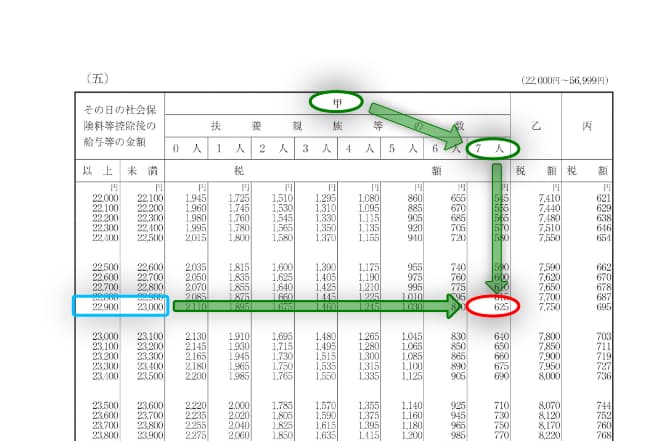

例4 扶養親族等の数が8人以上になるケース

かなり珍しいケースですが、給与を受け取る従業員が甲欄に該当し扶養親族等の数が8人以上になる場合は、つぎのように算出します。

(14ページの『(備考)1』より)

1 「給与所得者の扶養控除等申告書」(以下この表において「扶養控除等申告書」といいます。)の提出があった人

⑴ まず、その人のその日の給与等の金額から、その給与等の金額から控除される社会保険料等の金額を控除した金額を求めます。

⑵ 次に、扶養控除等申告書により申告された扶養親族等(その申告書に記載がされていないものとされる源泉控除対象配偶者を除きます。また、扶養親族等が国外居住親族である場合には、親族に該当する旨を証する書類が扶養控除等申告書に添付され、又は当該書類が扶養控除等申告書の提出の際に提示された扶養親族等に限ります。)の数が7人以下である場合には、⑴により求めた金額に応じて「その日の社会保険料等控除後の給与等の金額」欄の該当する行を求め、その行と扶養親族等の数に応じた甲欄の該当欄との交わるところに記載されている金額を求めます。これが求める税額です。

⑶ 扶養控除等申告書により申告された扶養親族等の数が7人を超える場合には、⑴により求めた金額に応じて、扶養親族等の数が7人であるものとして⑵により求めた税額から、扶養親族等の数が7人を超える1人ごとに50円を控除した金額を求めます。これが求める税額です。

(以下、省略)

次のような条件を想定してみました。

● その日の社会保険料等控除後の給与等の金額が22,960円

● 扶養控除等申告書の提出があり、扶養親族等の数は9人

上記の(条件)のケースでの源泉徴収税額は、525円(625円-100円)となります。計算過程は次のとおりです。

(e) 扶養親族等の数は9人ですので、7人を超える2人分 100円(2×50円)

(f) 算出する税額 (d) - (e) = 525円

給与所得(日給)の源泉徴収税額の具体例(乙蘭の場合)

次に源泉徴収税額表の「乙」欄を参照するケース(扶養控除等申告書の提出がなく、日雇賃金にも該当しないケース)を確認します。

例5 「その日の社会保険料等控除後の給与等の金額」が2,900円未満のケース

● その日の社会保険料等控除後の給与等の金額が2,000円

● 扶養控除等申告書の提出はなし、日雇賃金に該当しない

その日の社会保険料等控除後の給与等の金額が2,900円未満で乙欄に該当するケースでは、「その日の社会保険料等控除後の給与等の金額×3.063%」という計算式により源泉徴収税額を算出します。(下の画像の赤色の枠囲み部分)

上記の(条件)では、次の計算のとおり源泉徴収税額が61円となります。

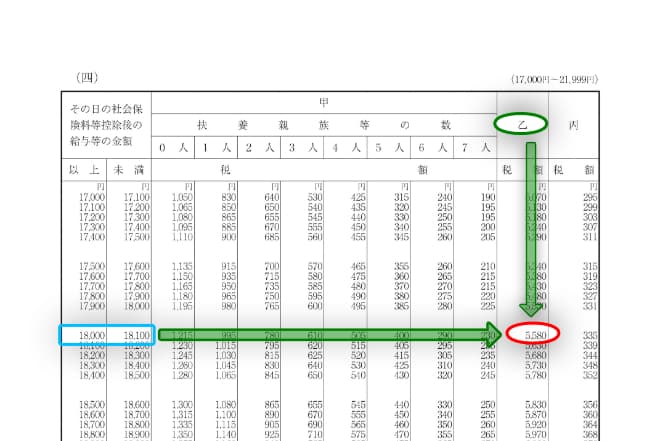

例6「その日の社会保険料等控除後の給与等の金額」2,900円以上、24,000円以下のケース

● その日の社会保険料等控除後の給与等の金額が18,000円

● 扶養控除等申告書の提出はなし、日雇賃金に該当しない

このケースの源泉徴収税額は、5,580円となります。(上の画像の赤色の丸囲み部分部分)

例7「その日の社会保険料等控除後の給与等の金額」が24,000円超のケース

● その日の社会保険料等控除後の給与等の金額が30,000円

● 扶養控除等申告書の提出はなし、日雇賃金に該当しない

その日の社会保険料等控除後の給与等の金額が24,000円を超え、乙欄に該当するケースでは、源泉徴収税額表に記載された計算式により源泉徴収税額を算出します。

上記の(条件)での源泉徴収税額は、次の計算のとおり10,770円となります。 (計算式は、上の画像の赤色の枠囲み部分)

(おまけ)従たる扶養控除等申告書の提出があった場合

「給与所得者の扶養控除等(異動)申告書」に似た申告書で「従たる給与についての扶養控除等(異動)申告書」という申告書があります。この申告書の提出があった場合の税額の算出方法については、次の記事を参考にしてみてください。

丙蘭の場合

給与所得(日給)が日雇賃金に該当する場合は、給与所得者の源泉徴収税額表(日額表)の「丙」欄を参照して、源泉徴収税額を算出しますが具体例については省略いたします。(甲欄、乙欄のケースを参考にしてみてください。)

■□◆◇ 編集後記 ◇◆□■

iPad Proについては、12.9インチ(第2世代)と10.5インチの2台を使っています。

12.9インチのバッテリーの減りが早くなってきたので、買い替えを検討中ですが、サイズの違うiPad mini6が欲しくなってしまいました。新しいモデルが発売するたびにほしくなりますが、結局、買わないことが多いです。