この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

令和3年分の給与所得者の保険料控除申告書(この記事では以下「保険料控除申告書」と記載します。)のうち、主に「地震保険料」の控除欄の書き方についてまとめてみました。

生命保険料控除については、次の記事を参考にしてください。

★ 関連記事 国税庁;給与所得者の保険料控除申告書の書き方【令和3年分】(1) Web

保険料控除申告書は、次のリンク先からダウンロードすることができます。(リンク先は国税庁の公式サイトです。)

■ LINK 国税庁;令和3年分 給与所得者の保険料控除申告書 PDF

⇒ ■ LINK 国税庁;入力用 PDF

⇒ ■ LINK 国税庁;記載例 PDF

この記事は、令和3年11月4日時点で確認することができる情報に基づき作成しています。法令の改正等があった場合は、記事内容と取り扱いが異なるケースもありますので、ご了承ください。

● 参考 国税庁;令和3年分 給与所得者の保険料控除申告書 PDF

● 参考 国税庁;令和3年分 給与所得者の保険料控除申告書 入力用 PDF

● 参考 国税庁;《記載例》令和3年分給与所得者の保険料控除申告書の記載例 PDF

● 参考 国税庁;[手続名]給与所得者の保険料控除の申告 Web

● 参考 国税庁;No.1130 社会保険料控除 Web

● 参考 国税庁;No.1135 小規模企業共済等掛金控除 Web

● 参考 国税庁;No.1140 生命保険料控除 Web

● 参考 国税庁;No.1145 地震保険料控除 Web

● 参考 国税庁;令和3年分 年末調整のしかた web

● 参考 国税庁;令和3年分 年末調整のしかた PDF

● 参考 国税庁;源泉所得税関係 web

保険料控除申告書の記載順

記載する順番は気にする必要はありませんが、この記事では、次の順に確認していきます。

給与所得者本人の情報の記載

「地震保険料」の情報を記載

「社会保険料」、「小規模企業共済等掛金」の情報を記載(この記事では省略)

給与所得者本人の情報の記載

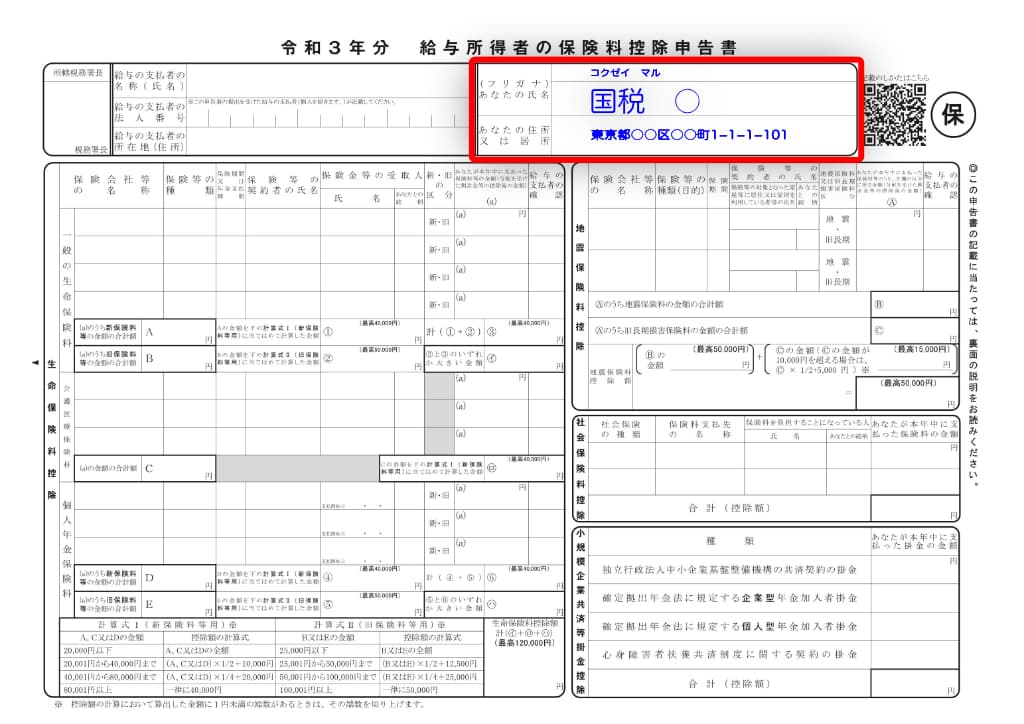

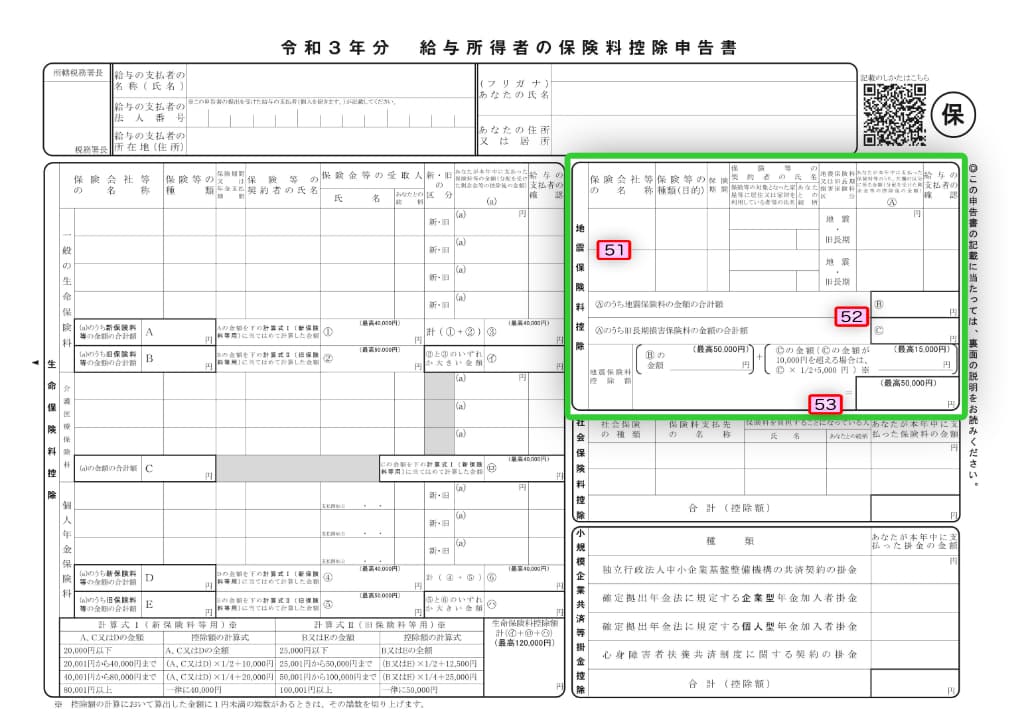

給与所得者の保険料控除申告書

「フリガナ、氏名、住所」欄

最初に給与所得者本人の情報「フリガナ、氏名、住所」を右上に記載します。 給与所得者本人の情報については特に難しい点はありません。 左上の所轄税務署の名称や給与支払者(勤務先)の名称等は、通常、勤務先が記載するため、記載する必要はありません。

保険料控除申告書の書き方(地震保険料控除)

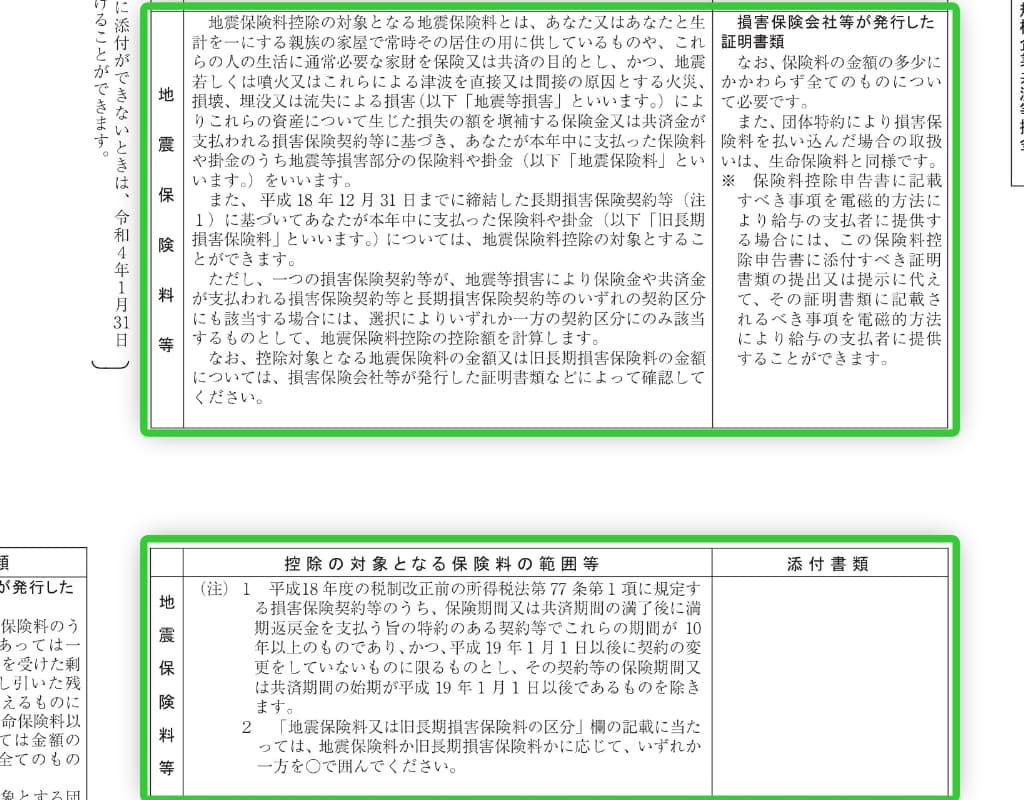

最初に保険料控除申告書のうち地震保険料控除の欄(上の画像の緑色の枠囲み部分)の書き方を簡単に説明していきます。

地震保険料の情報を記載する前の準備

書き方を説明する前に、準備について記載しておきます。

計算機の準備

控除額を計算するため、計算機(電卓アプリなど。8桁ぐらいの計算ができればOK)があった方が良いでしょう。(控除額を暗算で計算できるケースもありますが……)

対象となる保険料の範囲の確認( 地震保険料控除証明書の準備 )

地震保険料の情報を書き始める前に、加入している地震保険が地震保険料控除の対象かどうかを確認してください。

控除の対象となる保険料の範囲等については、保険料控除申告書の裏面(上の画像の緑色の枠囲み部分)に記載がありますが、毎年10月から11月にかけて自宅などに届く「地震保険料控除証明書」を確認することによって対象かどうかを判断できるかと思います。

「地震保険料控除証明書」は、封筒、はがきなど保険会社によってサイズは異なります。 11月上旬になっても証明書が届かない場合は、代理店等に確認するようにしましょう。

平成18年12月31日までに締結した長期損害保険契約等 についても対象となる場合があります。(裏面をよく確認してみてください。)

地震保険料控除証明書の内容の確認(地震保険料の区分の確認)

地震保険料控除証明書が手元にある場合は、証明書を見て次の2つの区分のどちらに当てはまるかを参照して確認しておきましょう。(1つの保険契約が2つの保険に該当している場合もあります。この場合は、どちらかの区分を選択して控除額を計算することになりますが、書き方の部分で説明いたします。)

● 地震保険料

● 旧長期損害保険料

地震保険料控除証明書の見方がよくわからない場合は、各保険会社のサイトを参照してみてください。

例・・・三井住友海上 ⇒ ■ LINK 「保険料控除証明書ハガキ」見本 【例1】地震保険料控除証明書ハガキ PDF

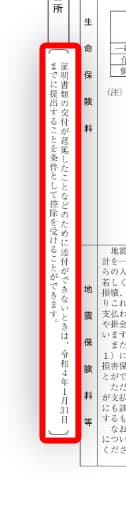

控除証明書が間に合わないとき

控除証明書を紛失した場合や、加入年月が遅かったために、証明書の発行が年末調整の計算時期までに間に合わないときは、令和4年1月31日までに証明書を提出することを条件に、控除を受けることができます。

控除証明書が手元になく保険料控除申告書を記載しなければいけない場合、控除額を計算するためにいくつか確認しなければならない事項がありますので、次の記事を参考にしてください。

★ 関連記事 保険料控除証明書が年末調整計算までに間に合わない場合(平成30年分) Web

地震保険料の情報の書き方

給与所得者の保険料控除申告書

「地震保険料控除」欄

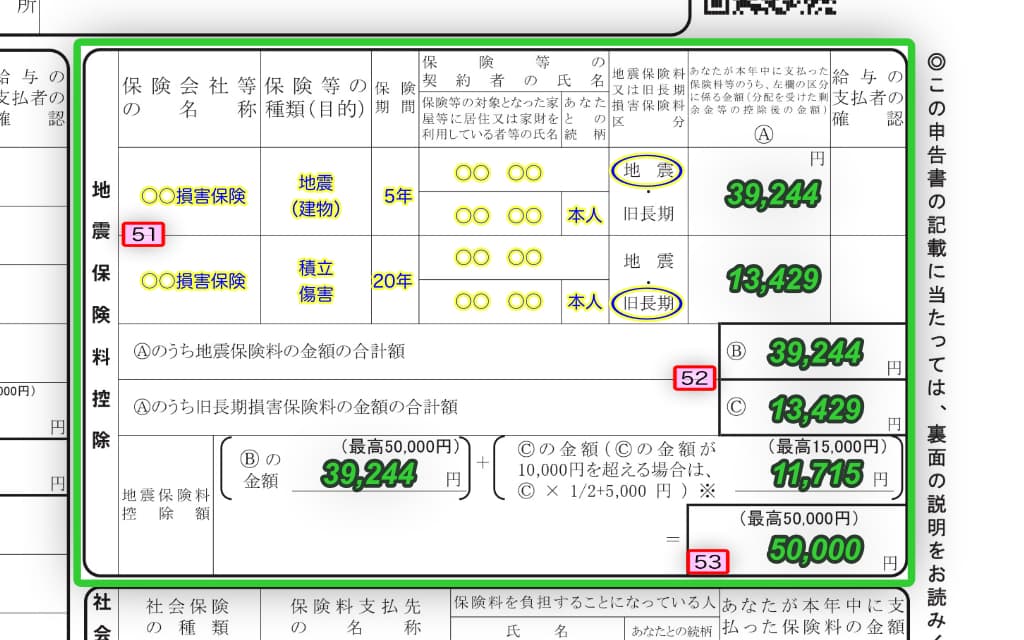

画像のとおり、保険料控除申告書に[51]~[53]の数字を追記しましたので、例を使って順番に説明していきます。次のような例を想定しました。

【 例 】(保険会社等の名称は省略)

□ 地震保険料 39,244円

□ 旧長期損害保険料 13,429円

給与所得者の保険料控除申告書

「地震保険料控除」欄の記載例

[51] 保険料等の情報を記載

最初に地震保険料の「保険会社等の名称、保険等の種類(目的)、保険期間、契約者の氏名、保険等の対象となった家屋等に居住又は家財を利用している者等の氏名、あなたとの続柄、続柄、保険料等のうち左記の区分に係る金額(A)」を記載します。

[52] 各保険料を区分ごとに合計して「B」欄と「C」欄に記載

控除額を計算するため、地震保険料の「A」欄に記載した「保険料等の金額」を、「地震保険料の金額」と「旧長期損害保険料」の各金額に区分して合計し、その結果をそれぞれ「B」欄と「C」欄に記載します。ます。

□ 地震保険料の合計 39,244円 ⇒ B欄に記載

□ 旧長期損害保険料の合計 13,429円 ⇒ C欄に記載

[53] 控除額の計算

次に[52]で集計した「地震保険料」「旧長期損害保険料」の各合計額を、申告書に記載されている計算式に当てはめて控除額を計算します。

□ 地震保険料の合計額(B欄)の数値を控除額の計算式に転記

⇒ 控除額の計算式の左側(最高50,000円の下)「39,244円」を記載。

□ 旧長期損害保険料」の合計額(C欄)「13,429円」を計算式に当てはめて記載(「13,429円」は、10,000円を超えるため次のように計算)

「13,429円×1/2+5,000円=11,714.5円 → 11,715円 ⇒ 控除額の計算式の右側(最高15,000円の下)欄に記載。

□ 最後に上記2つの金額の合計額を計算して記載(控除額の計算の最終値(最高50,000円の下)に記載)

「39,244円+11,715円=50,959.5円 → 50,000円 ⇒ 控除額の計算式の最終値(最高50,000円の下)欄に記載。

「控除額の計算において算出した金額に1円未満の端数があるときは、その端数を切り上げた数値」になります。

地震保険料の記載はこれで終了です。

社会保険料控除、小規模企業共済等掛金控除について

この2つの控除については、該当する保険料や掛金を証明書を見ながら書き写すだけになりますので、省略いたします。

社会保険料でよく見かける誤りとしては「支払った年が違う」というケースです。

令和3年の年末調整で控除できるのは、令和3年中に支払った社会保険料となります。年度つまり令和4年1月以降に納付期限がくるもので、まだ、支払っていないものを控除額の計算に加える方が散見します。

まとめ

地震保険料と旧長期損害保険料は、両方の保険料が1つ契約に含まれている場合があるので、その点は注意が必要です。

■□◆◇ 編集後記 ◇◆□■

火曜日は人間ドック。この年になるといろいろありますね。