この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

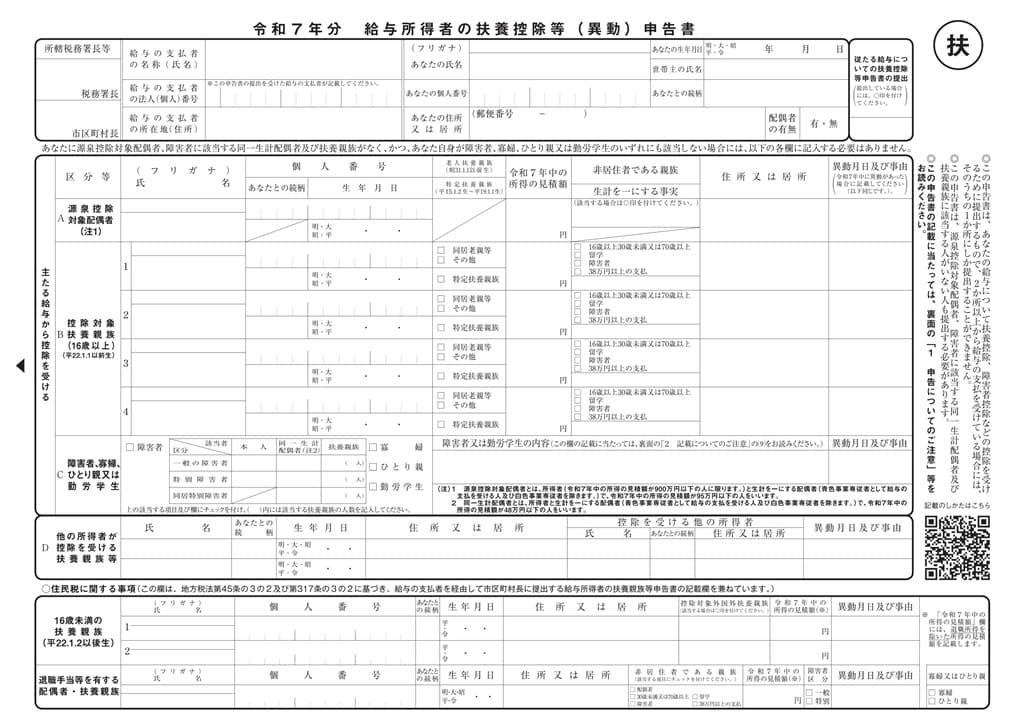

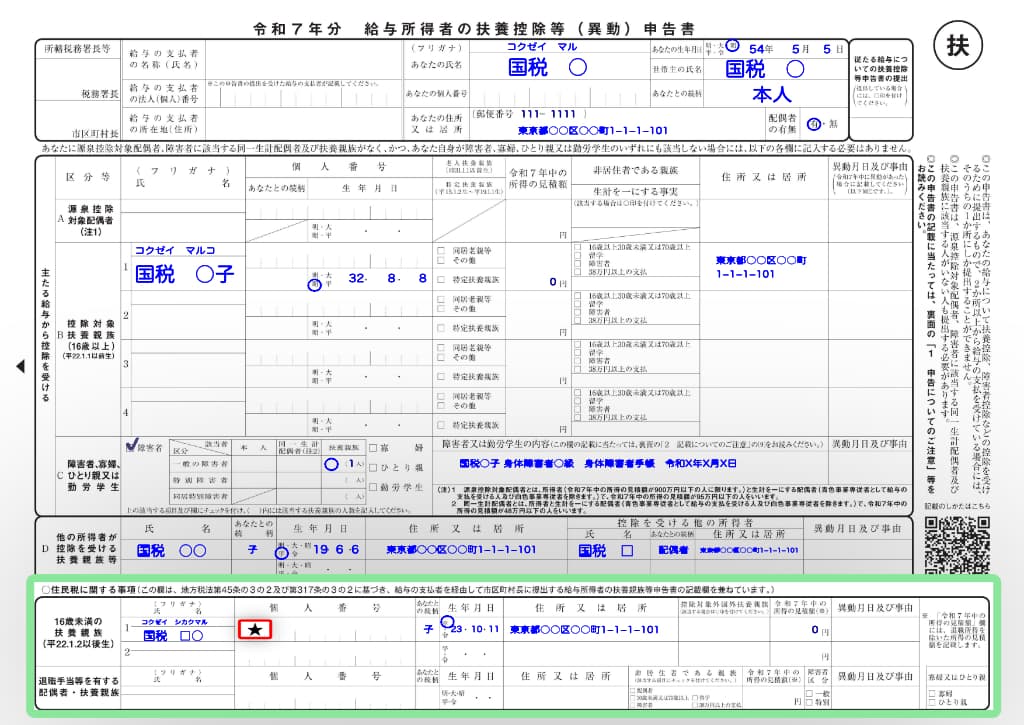

令和7年分の給与所得者の扶養控除等(異動)申告書(この記事では以下「扶養控除等申告書」と記載します。)の書き方についてまとめてみました。

分割で執筆してきましたが、今回が最後となります。

この記事では、C欄の「 障害者、寡婦、ひとり親、勤労学生 」の情報、D欄の「他の所得者が控除を受ける扶養親族等 」の情報、 「○住民税に関する事項」 の書き方について説明いたします。

このページは令和6年10月17日現在の情報に基づき作成しています。最新の情報は国税庁の公式サイト等でご確認ください。掲載内容等の更新があった場合は、リンク切れとなる場合もございますので、ご了承ください。

● 参考 国税庁;令和7年分 給与所得者の扶養控除等(異動)申告書 PDF

● 参考 国税庁;《記載例》令和7年分 給与所得者の扶養控除等(異動)申告書の記載例 PDF

● 参考 国税庁;令和6年分 年末調整のしかた web

● 参考 国税庁;年末調整がよくわかるページ(令和6年分) web

扶養控除等申告書の書き方

それでは、扶養控除等申告書の書き方を簡単に説明していきます。

記載順

記載する順番については、特に気にする必要はありませんが、このページでは、申告書の上部から順に説明していきます。

「給与所得者本人」の情報

A欄 「源泉控除対象配偶者」の情報

B欄 「控除対象扶養親族」の情報

C欄 「障害者、寡婦、ひとり親、勤労学生」の情報

D欄 「他の所得者が控除を受ける扶養親族等」の情報

「○住民税に関する事項」の情報

この記事では、C欄の「障害者、寡婦、ひとり親又は勤労学生」の情報、D欄の「他の所得者が控除を受ける扶養親族等」の情報、「○住民税に関する事項」の書き方について説明していきます。

C欄「障害者、寡婦、ひとり親、勤労学生」の情報

C欄「障害者、寡婦、ひとり親、勤労学生」の情報

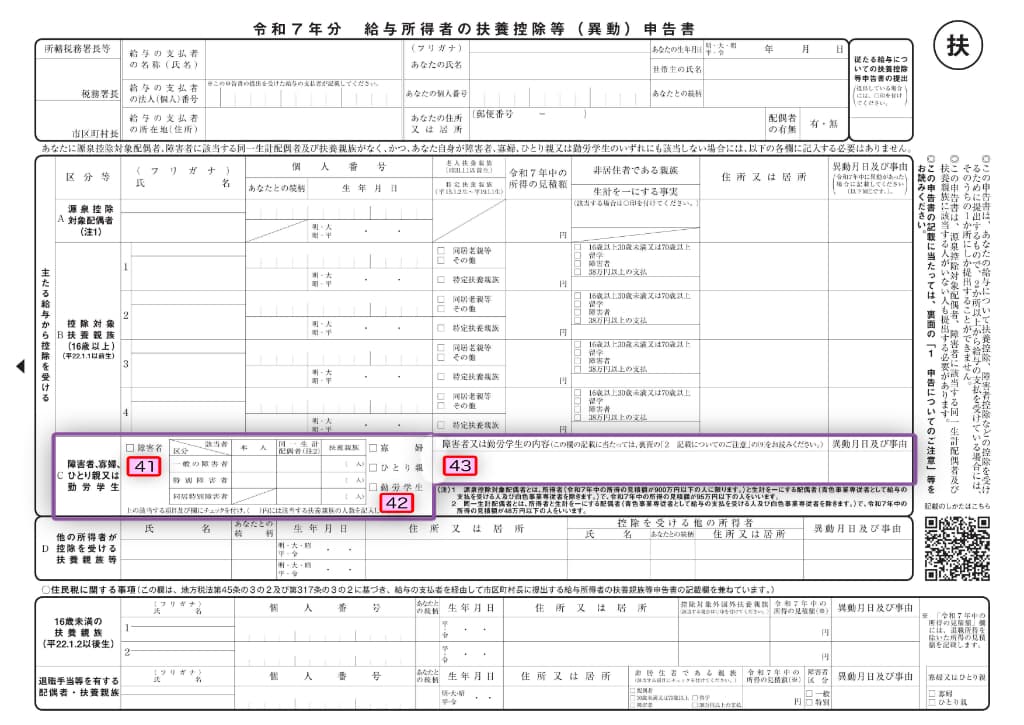

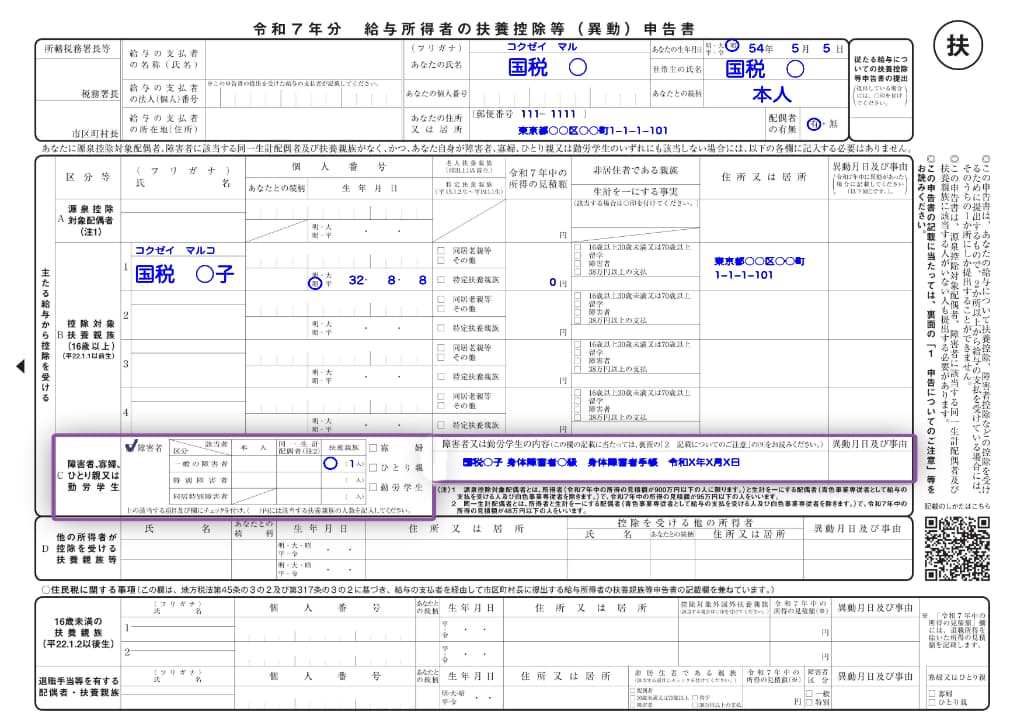

次に障害者、寡婦、ひとり親、勤労学生の情報をC欄(画像の紫色の枠囲み部分)に記載します。 該当しない場合は、何も記載する必要事項はありません。

[41] 障害者(特別障害者)

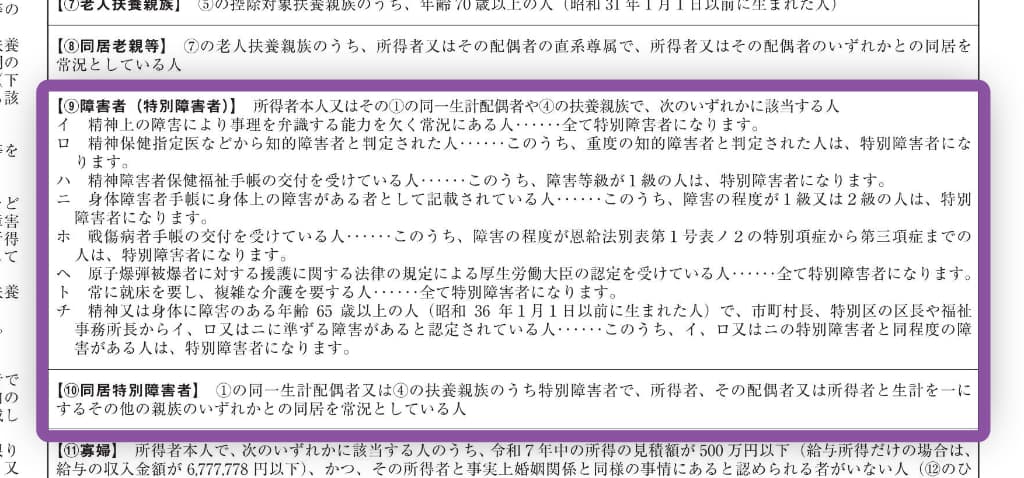

「障害者(特別障害者)、同居特別障害者」の解説

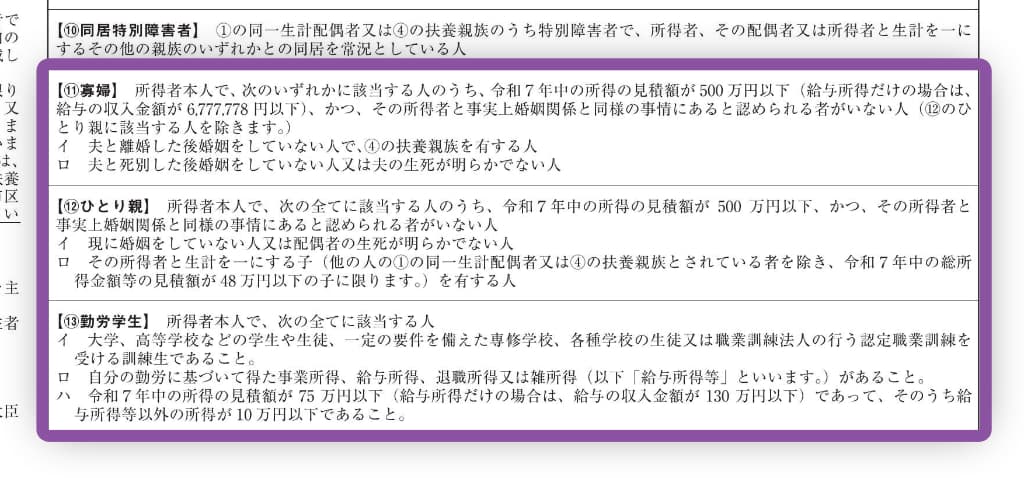

「障害者(特別障害者)」については、裏面の「4 扶養親族等の範囲」の「【⑨障害者(特別障害者】」に、また、「同居特別障害者」については「【⑩同居特別障害者】」に解説されています。

障害者に該当する場合には、「□ 障害者」を☑して、その右側の表の該当欄に○印や☑をつけます。(例えば、本人が一般の障害者であれば、表の「本人」と「一般の障害者」の交点部分に○印(または☑)をつけます。)

また、控除対象扶養親族が障害者等に該当する場合には、人数も記載します。

※ 平成30年から、同一生計配偶者(裏面の「4 扶養親族等の範囲」の「【①同一生計配偶者】」)が障害者に該当する場合に障害者控除を受けることができるという規定になりました。(源泉控除対象配偶者に該当しない場合でも同一生計配偶者が障害者に該当する場合は、障害者控除を受けることができます。)

[42] 寡婦、ひとり親、勤労学生

「寡婦、ひとり親、勤労学生」の解説

寡婦については裏面の「4 扶養親族等の範囲」の⑪に、ひとり親については⑫に、勤労学生については⑬に、要件等が記載されています。

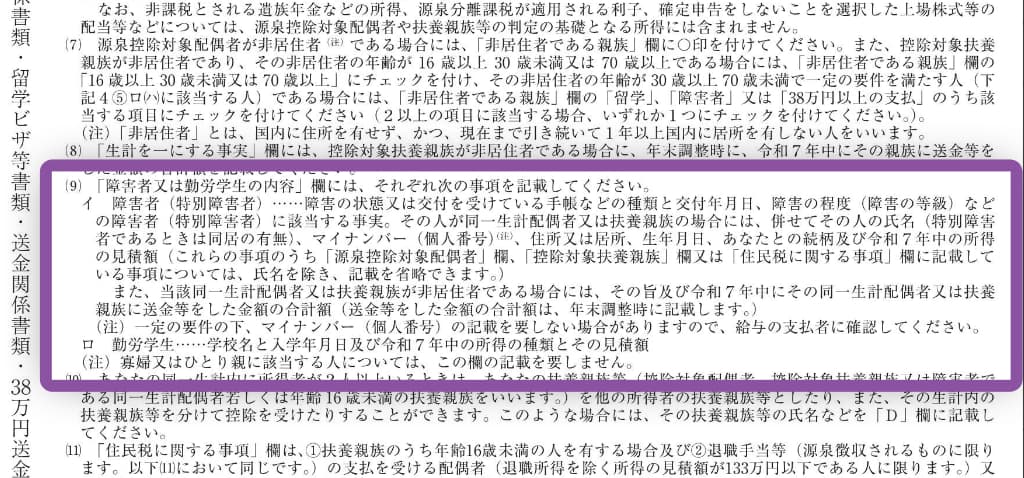

該当する場合はそれぞれの文字の横のチェック欄を☑し、さらに、勤労学生に該当する場合は「障害者又は勤労学生の内容」に必要事項を記載します。(必要な記載事項については、扶養控除等申告書の裏面の「2 記載についてのご注意(9)」を参照してください。

[43] 障害者又は勤労学生の内容

「障害者又は勤労学生の内容」欄の解説

上記でも触れましたが、障害者、勤労学生に該当する場合は、「障害者又は勤労学生の内容」欄に必要事項を記載しなければなりません。 それぞれ必要な記載事項ついては、裏面の「2 記載についてのご注意 (9)」の説明されています。

※ 令和3年分から寡婦又はひとり親に該当する人については、この欄の記載が不要になっています。

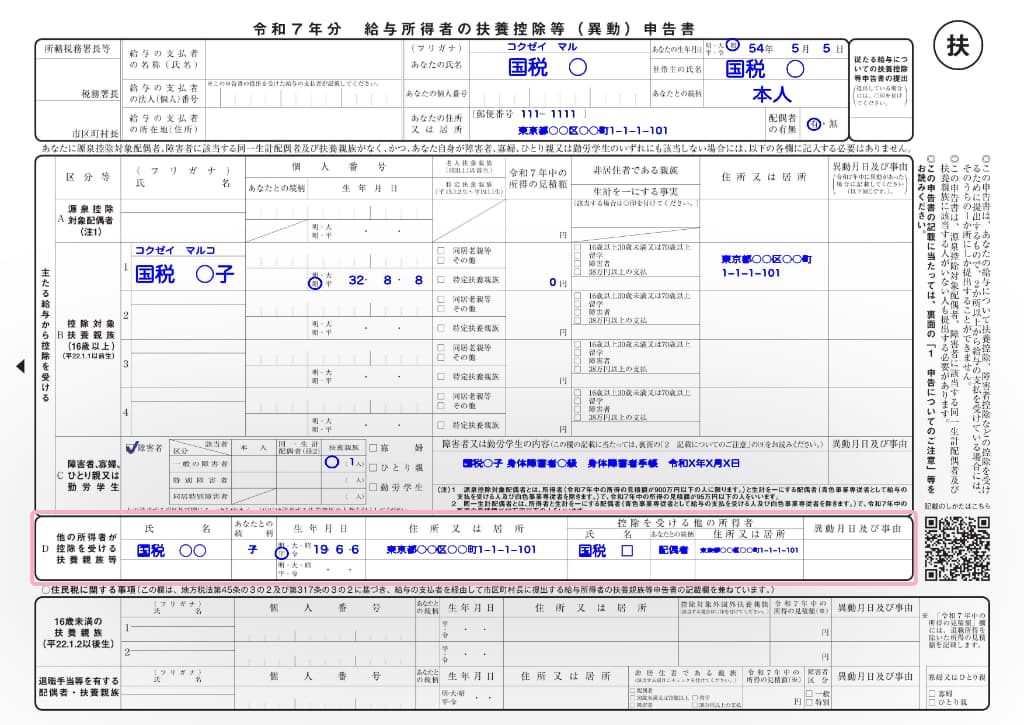

C欄「 障害者、寡婦、ひとり親、勤労学生」の情報 の記載例

D欄 「他の所得者が控除を受ける扶養親族等」の記載例

D欄「他の所得者が控除を受ける扶養親族等」の情報

D欄 「他の所得者が控除を受ける扶養親族等」

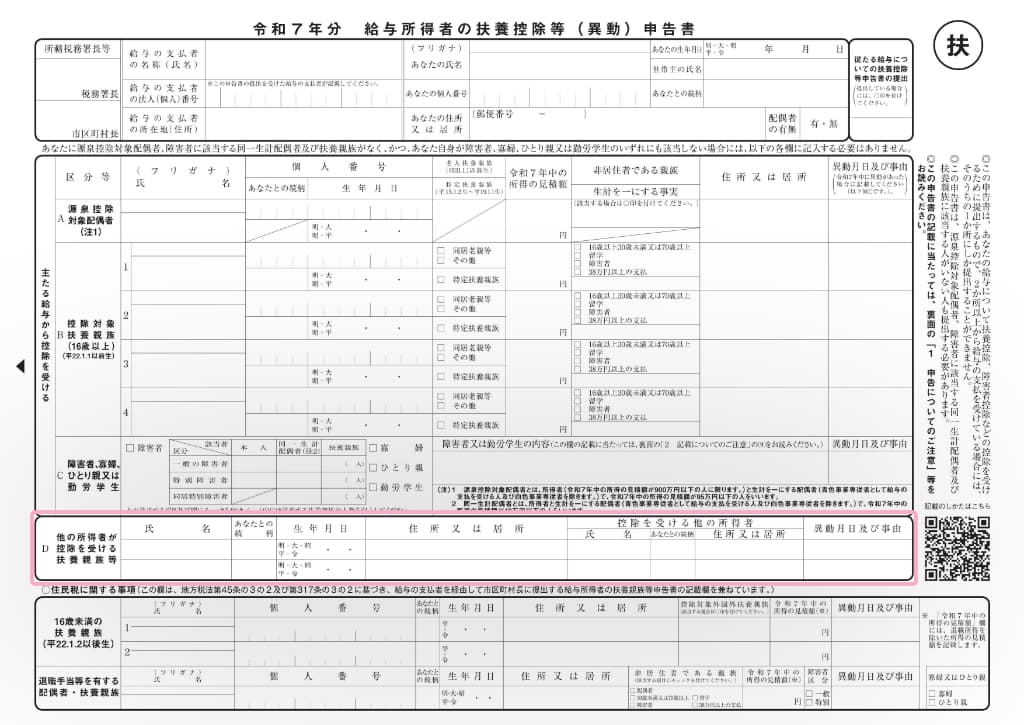

次に同一の生計内に2人以上の所得者がいる場合に、その同一生計内の他の所得者が控除を受けることとした扶養親族等がいる場合は、D欄の「他の所得者が控除を受ける扶養親族等」にその扶養親族等の情報(氏名、続柄、生年月日、住所、他の所得者の情報等)を記載します。

同一生計内に2人以上の所得者がいない場合や、控除対象となる扶養親族がいない場合は記載する必要はありません。

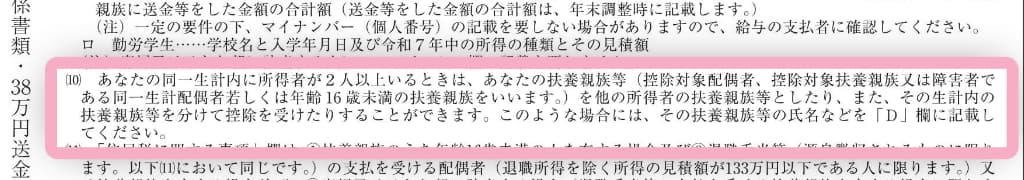

裏面に記載についての注意事項が記載されているので、記載する可能性がある人は、事前に読んでから記載しましょう。

D欄 「他の所得者が控除を受ける扶養親族等」の記載についての注意

D欄「他の所得者が控除を受ける扶養親族等」の記載例

D欄 「他の所得者が控除を受ける扶養親族等」の記載例

○住民税に関する事項の情報

○住民税に関する事項

「16歳未満の扶養親族」

退職手当等を有する配偶者・扶養親族

寡婦・ひとり親の☑欄

最後に「○住民税に関する事項」として「16歳未満の扶養親族(平成22年1月2日以後生まれ)」の情報、「退職手当等を有する配偶者・扶養親族」の情報、「寡婦又はひとり親」に該当する場合(退職手当等の支払を受ける扶養親族を有する場合)の☑欄を記載します。

「退職手当等を有する配偶者・扶養親族」欄と「寡婦又はひとり親」の☑欄は令和5年分から新設された項目です。

扶養親族のうち16歳未満の人がいる場合は、記載しましょう。令和7年中の所得の見積額の記載の注意点は、A欄の源泉控除対象配偶者やB欄の控除対象扶養親族(16歳以上)と同じです。(まぁ「0円」と記載する人が多いとは思いますが(^^)/)

※ 控除対象外国外扶養親族(国内に住所を有しない扶養親族のうち16歳未満の人)がいる場合は、「控除対象外国外扶養親族」欄に○印を付け、親族関係書類及び送金関係書類を用意しておきましょう。(控除対象外国外扶養親族については、扶養控除等申告書の裏面、または、住所地の役所にご確認ください。)

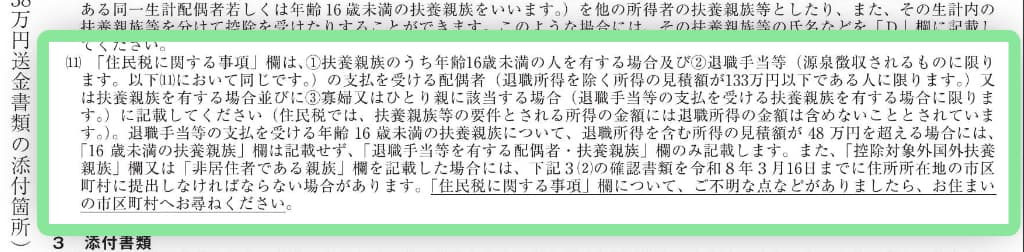

「○住民税に関する事項」欄の記載についての注意

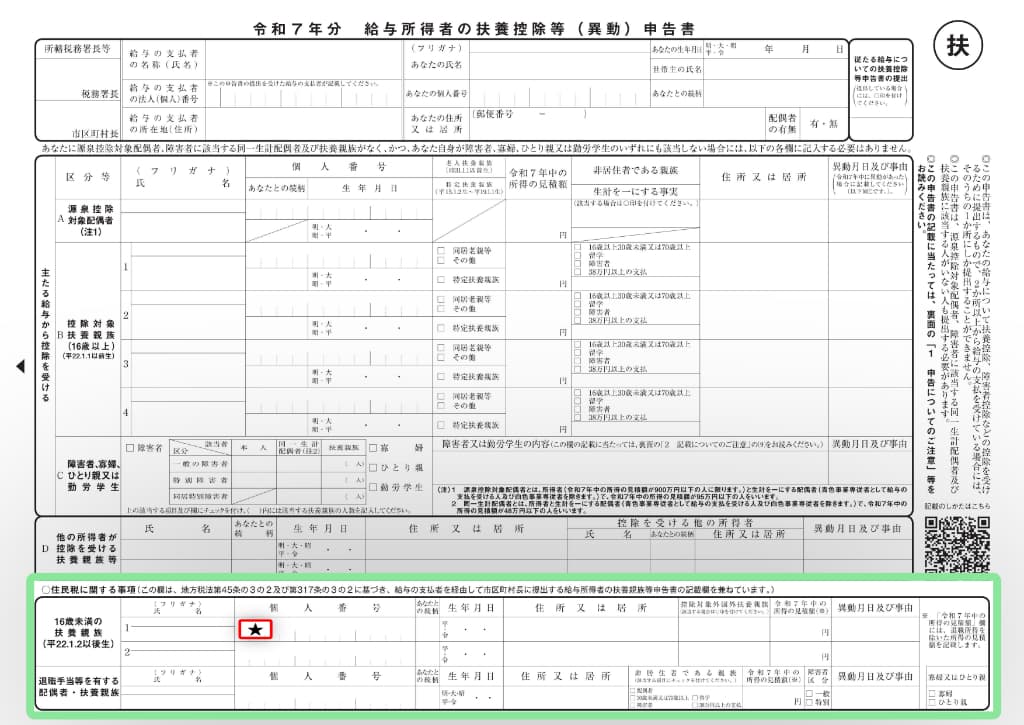

○住民税に関する事項の記載例

○住民税に関する事項の記載例

まとめ

ひとり親の規定のように近年創設された新しい制度や住民税に関する事項など年齢に気を付けなければいけない事項は、記載漏れや記載ミスが生じやすいです。

また、扶養親族等で生年月日が前年と違うというケースをたまに見かけます。特に16歳未満と16歳以上では、記載欄が違いますので、慌てずに記載しましょう。住民税に関する事項の「退職手当等に関連する事項」にも注意が必要です。

令和7年分の給与所得者の扶養控除等(異動)申告書の提出から「簡易な申告書」での提出ができるようになりましたので、令和6年分と異動がない場合は、「簡易な申告書」での提出が便利だと思います。

【令和7年分】給与所得者の扶養控除等(異動)申告書の書き方(簡易な申告書)

【令和7年分】給与所得者の扶養控除等(異動)申告書の書き方(簡易な申告書)

■□◆◇ 編集後記 ◇◆□■

今年も、まだまだ暑いですが、朝晩は長袖を着る日も多くなりました。