この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

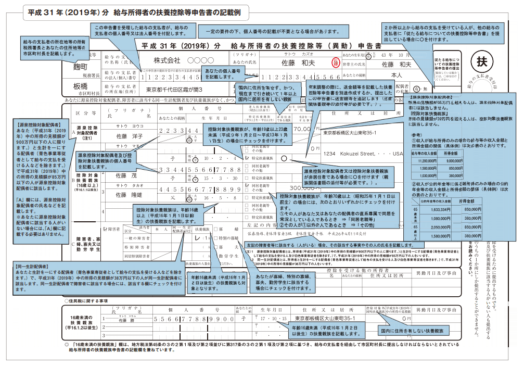

平成31年(2019年)分の給与所得者の扶養控除等(異動)申告書(以下、この記事では「扶養控除等申告書」と記載します。)については、国税庁のサイトに記載例があります。

しかし、この記載例を記載内容が盛りだくさんでわかり難いと感じている人のために、もう少しシンプルな記載例を作成してみましたので参考にしていただければ幸いです。

[aside type=”boader”]◆ 平成30年11月1日 『年末調整がよくわかるページ』が公開されました。【国税庁】[/aside]

参考 国税庁;平成30年分 年末調整のしかた(サイト)

参考 国税庁;平成30年分 年末調整のしかた(PDF)

参考 国税庁;年末調整がよくわかるページ(平成30年11月1日)

参考 国税庁;[手続名]給与所得者の扶養控除等の(異動)申告

目次 表示

扶養控除等申告書の記載例

扶養控除等申告書の記載例をいくつかご紹介します。

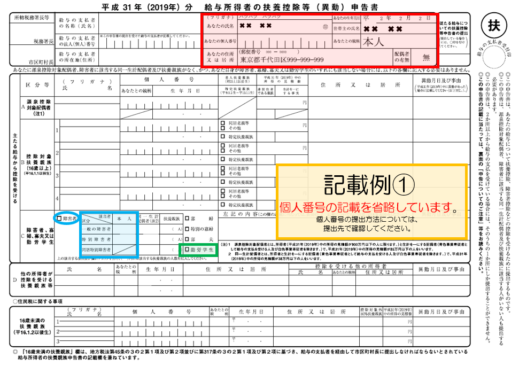

独身で扶養親族等がいないケース(記載例①)

最初に、配偶者、扶養親族等がいないケースの記載例を確認します。

婚姻前の独身の方や、婚姻後でも配偶者に一定の所得があり、子が独立して生計を別にしているような方が想定されます。

[aside type=”boader”]記載例①の条件

● 給与所得者に配偶者なし(過去に婚姻の経験なし)

● 給与所得者に扶養親族なし

(その他の条件は省略)[/aside]

記載例①(クリックすると、別ウィンドウで開きます)

[topic color=”gray” title=”記載例①の記載手順等”](1) 給与所得者本人の情報 ⇒ 上の画像の赤色の枠囲み部分に、『氏名、フリガナ、郵便番号、住所、生年月日、世帯主の氏名、世帯主との続柄、配偶者の有無』を記載します。

(この記載例では個人番号の記載を省略しています。)

(2)給与所得者本人が障害者に該当する場合 ⇒ 障害者に☑をして該当欄に〇印をつけます。(上の画像の水色の部分)

(3)給与所得者本人が勤労学生に該当する場合 ⇒ 勤労学生に☑をつけます。(上の画像の緑色の部分)[/topic]

独身で扶養親族等がいるケース(記載例②と③)

独身で扶養親族がいるケースの扶養控除等申告書の記載例です。

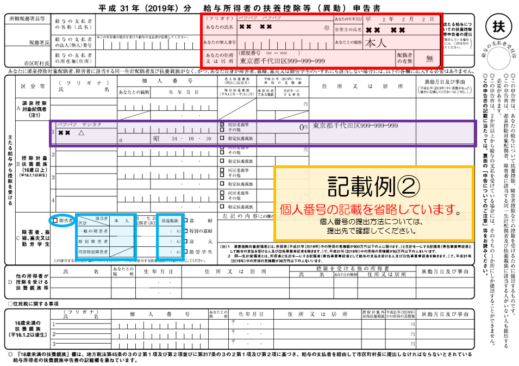

独身で親を扶養しているケース(記載例②)

最初に、独身で扶養親族等がいるケースとして、親を扶養しているケースを確認します。(なお、この記載例②では、寡婦、特別の寡婦、寡夫のいずれにも該当しないケースを想定してました。)

[aside type=”boader”]記載例②の条件

● 給与所得者本人の性別は男性

● 給与所得者に配偶者なし(過去に婚姻の経験なし)

● 給与所得者は、母親(昭和25年1月1日以前生まれ。)を扶養(母親の平成31年(2019年)中の所得の見積額は0円) ⇒ 平成31年(2019年)は、同居老親等に該当

● 給与所得者と母親は、同居

(その他の条件は省略)[/aside]

記載例②(クリックすると、別ウィンドウで開きます)

[topic color=”gray” title=”記載例②の記載手順等”](1) 給与所得者本人の情報 ⇒ 上の画像の赤色の枠囲み部分に、『氏名、フリガナ、郵便番号、住所、生年月日、世帯主の氏名、世帯主との続柄、配偶者の有無』を記載します。

(この記載例では個人番号の記載を省略しています。)

(2) 扶養親族の情報 ⇒ 上の画像の紫色の枠囲み部分に、母親の情報『氏名、フリガナ、続柄、生年月日、老人扶養親族のうち同居老親等に☑、平成31年(2019年)の所得の見積額、住所又は居所』を記載します。

(この記載例では非居住者に該当するケースを省略しています。)

(3)給与所得者本人や扶養親族が障害者に該当する場合 ⇒ 障害者に☑をして、障害者の区分のうち該当欄に○印をつけます。(上の画像の水色の部分)[/topic]

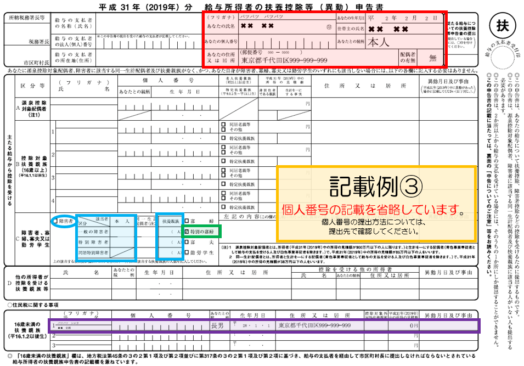

独身で子を扶養しているケース(記載例③)

次に、独身で[emphasis]過去に婚姻の経験あり[/emphasis]、子を扶養しているケースを確認します。

記載例③では、特別の寡婦に該当するケースを想定してみました。

[aside type=”yellow”]寡婦、特別の寡婦、寡夫の判定については、以下の記事を参考にしてみてください。(この記事の掲載日時点では、平成30年分の確認チャートですが、平成31年(2019年)も要件に変更はないため、参考にしていただければ幸いです。)

関連記事 寡婦、特別の寡婦、寡夫の確認チャート(オリジナル)[/aside]

[aside type=”boader”]記載例③の条件

● 給与所得者本人の性別は女性

● 給与所得者本人の平成31年(2019年)中の所得の見積額は500万円以下

● 給与所得者に配偶者なし(離婚の経験あり)

● 給与所得者は、子(16歳未満)を扶養(子の平成31年(2019年)中の所得の見積額は0円)

(その他の条件は省略)[/aside]

記載例③(クリックすると、別ウィンドウで開きます)

[topic color=”gray” title=”記載例③の記載手順等”](1) 給与所得者本人の情報 ⇒ 上の画像の赤色の枠囲み部分に、『氏名、フリガナ、郵便番号、住所、生年月日、世帯主の氏名、世帯主との続柄、配偶者の有無』を記載します。

(この記載例では個人番号の記載を省略しています。)

(2) 16歳未満の扶養親族の情報 ⇒ 上の画像の紫色の枠囲み部分に、子の情報『氏名、フリガナ、続柄、生年月日、平成31年(2019年)の所得の見積額、住所又は居所』を記載します。

(この記載例では非居住者に該当するケースを省略しています。)

(3)給与所得者本人や扶養親族が障害者に該当する場合 ⇒ 障害者に☑をして、障害者の区分のうち該当欄に○印をつけます。(上の画像の水色の部分)

(4)特別の寡婦に☑ ⇒ このケースでは扶養親族である子がいて、平成31年(2019年)中の所得の見積額が500万円以下ですので、特別の寡婦に該当するため、「特別の寡婦」の左横の□を☑します。(上の画像の緑色の部分)[/topic]

[aside type=”yellow”]年少扶養親族と寡婦控除については、次の控除を参考にしてください。

LINK 国税庁;No.1170 寡婦控除>年少扶養親族と寡婦控除との関係[/aside]

配偶者と扶養親族がいるケース(記載例④と⑤)

次に配偶者と扶養親族がいるケースを確認します。

配偶者は、平成31年(2019年)の所得の見積額によって、取り扱いが異なりますので、気を付けましょう。

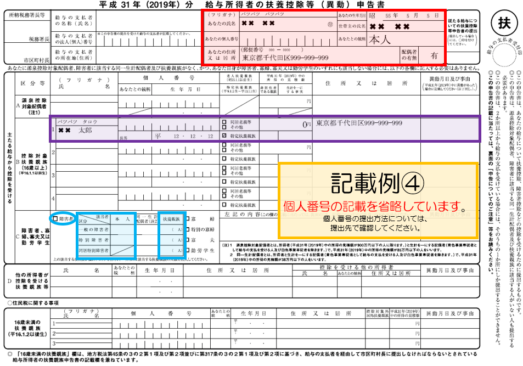

配偶者がいて子を扶養しているケース(記載例④)

この記載例④では、配偶者が「源泉控除対象配偶者」に該当しないケースを想定しました。

[aside type=”boader”]記載例④の条件

● 給与所得者に配偶者あり

● 配偶者の平成31年(2019年)中の所得の見積額は約450万円

● 給与所得者は長男(平成12年12月12日生まれ)を扶養(長男の平成31年(2019年)中の所得の見積額は0円) ⇒ 平成31年(2019年)は、特定扶養親族に該当

(その他の条件は省略)[/aside]

記載例④(クリックすると、別ウィンドウで開きます)

[topic color=”gray” title=”記載例④の記載手順等”](1) 給与所得者本人の情報 ⇒ 上の画像の赤色の枠囲み部分に、『氏名、フリガナ、郵便番号、住所、生年月日、世帯主の氏名、世帯主との続柄、配偶者の有無』を記載します。

(この記載例では個人番号の記載を省略しています。)

(2) 扶養親族の情報 ⇒ 上の画像の紫色の枠囲み部分に、長男の情報『氏名、フリガナ、続柄、生年月日、特定扶養親族に☑、平成31年(2019年)の所得の見積額、住所又は居所』を記載します。

(この記載例では非居住者に該当するケースを省略しています。)

(3)給与所得者本人や扶養親族が障害者に該当する場合 ⇒ 障害者に☑をして、障害者の区分のうち該当欄に○印をつけます。(上の画像の水色の部分)

[/topic]

上記の例では、(給与所得者本人の)配偶者の有無の欄には「有」と記載しますが、配偶者の平成31年(2019年)中の所得の見積額が約450万円ですので、源泉控除対象配偶者には該当しません(「源泉控除対象配偶者」の欄は空欄です)。

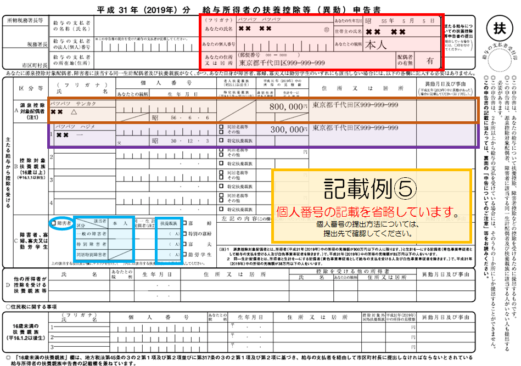

配偶者がいて親を扶養しているケース(記載例⑤)

最後に、配偶者が源泉控除対象配偶者に該当する記載例を確認します。

[aside type=”boader”]記載例⑤の条件

● 給与所得者本人の平成31年(2019年)中の所得の見積額は約800万円

● 給与所得者に配偶者あり(配偶者の平成31年(2019年)中の所得の見積額は約80万円) ⇒ 平成31年(2019年)は、源泉控除対象配偶者に該当

● 給与所得者の父親(昭和30年12月3日生まれ)を扶養(父親の平成31年(2019年)中の所得の見積額は30万円) ⇒ 平成31年(2019年)は、扶養親族等に該当

● 給与所得者、配偶者、父親は、同居し、生計を一にしている

(その他の条件は省略)[/aside]

記載例⑤(クリックすると、別ウィンドウで開きます)

[topic color=”gray” title=”記載例⑤の記載手順等”](1) 給与所得者本人の情報 ⇒ 上の画像の赤色の枠囲み部分に、『氏名、フリガナ、郵便番号、住所、生年月日、世帯主の氏名、世帯主との続柄、配偶者の有無』を記載します。

(この記載例では個人番号の記載を省略しています。)

(2) 源泉控除対象配偶者の情報 ⇒ 上の画像の茶色の枠囲み部分に、配偶者の情報『氏名、フリガナ、生年月日、平成31年(2019年)の所得の見積額、住所又は居所』を記載します。

このケースでは、給与所得者本人の平成30年中の所得の見積額が約800万円で、生計を一にしている配偶者の平成30年中の所得の見積額が約80万円ですので、源泉控除対象配偶者に該当します。

(この記載例では非居住者に該当するケースを省略しています。)

(3) 扶養親族の情報 ⇒ 上の画像の紫色の枠囲み部分に、父親の情報『氏名、フリガナ、続柄、生年月日、平成31年(2019年)の所得の見積額、住所又は居所』を記載します。

(この記載例では非居住者に該当するケースを省略しています。)

(4)給与所得者本人や扶養親族が障害者に該当する場合 ⇒ 障害者に☑をして、障害者の区分のうち該当欄に○印をつけます。(上の画像の水色の部分)

※ このケースの源泉控除対象配偶者は、同一生計配偶者(平成30年中の所得の見積額が38万円以下)には[emphasis]該当しない[/emphasis]ため、配偶者が障害者であっても障害者控除を受けることはできません。[/topic]

■□◆◇ 編集後記 ◇◆□■

年末調整の準備が本格化しているようですね。このサイトへのアクセスも増えております。

わかりやすく、読みやすいページ作りを心がけます。

申告書-記載例-アイキャッチ3.png)

申告書-書き方-アイキャッチ-160x160.png)