この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

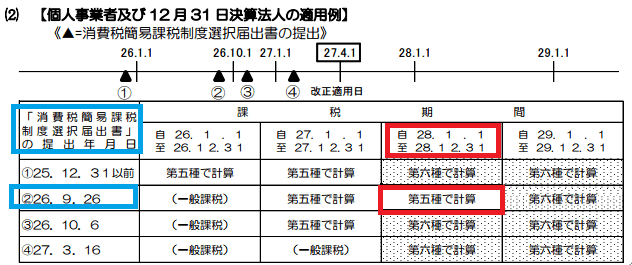

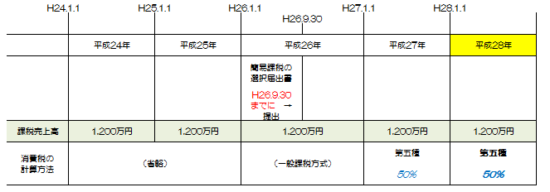

不動産業を営む個人が、平成27年から消費税について簡易課税制度を適用する場合、簡易課税制度の選択届出書の提出時期について平成26年度改正の経過措置が適用されるケースがあり、一定の要件に該当すれば、平成28年についても改正前のみなし仕入率(50%)が適用されます。

[aside type=”yellow”]H29.1.10 記事を加筆、訂正しました。

この経過措置については、個人の平成28年の消費税の申告に関連します。不動産業を営む個人の方は、参考にしてみてください。(過去に簡易課税制度の選択届出書を提出していないと関係ありません。)[/aside]

(国税庁;「消費税法令の改正等のお知らせ(平成26年4月)」より。2ページ目の下部。)

今日は、不動産業を営む個人の消費税の簡易課税制度のみなし仕入率と経過措置について記載します。

[aside type=”pink”]この記事は平成29年1月10日現在で確認することができる法令等に基づき加筆・訂正されています。実際に簡易課税制度の適用を判定する場合は、適用年の法令等を確認してください。[/aside]

不動産業を営む個人の消費税の簡易課税制度のみなし仕入率と経過措置

平成26年度改正(簡易課税制度のみなし仕入率)

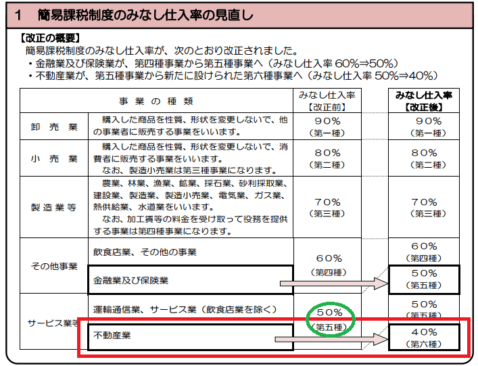

平成26年度改正の消費税の簡易課税制度のみなし仕入率の改正について確認します。

下の引用部分のとおり、不動産業についてはみなし仕入率が「50%から40%」に改正されました。業種の区分も第六種に改正されました。

(国税庁;「消費税法令の改正等のお知らせ(平成26年4月)」より。1ページ目の下部。)

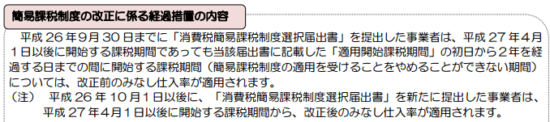

平成26年度改正の経過措置

不動産業を営む個人(※1)が、平成26年9月30日までに新たに簡易課税制度の選択届出書(※2)を提出した場合、平成28年は改正前のみなし仕入率(つまり50%)が適用されます。

[lnvoicer icon=”https://ar-kawabe.com/blog/wp-content/uploads/2015/06/1527_Ako_NC_31.jpg” name=”管理人”]ここで重要なキーワードは「新たに」です。

個人が消費税の申告について平成27年から「新たに」簡易課税制度の適用を受けるために選択届出書を提出した場合、平成28年は、下の引用部分の「簡易課税制度の適用を受けることをやめることができない期間」に該当することになります。[/lnvoicer]

(国税庁;「消費税法令の改正等のお知らせ(平成26年4月)」より。2ページ目。)

※1 不動産業を営む法人でも適用されるケースがありますが、今回は省略します。

※2 「消費税簡易課税制度選択届出書」と言います。この記事では「簡易課税制度の選択届出書」と表記します。

不動産業を営む個人で平成28年に経過措置を適用できるケース

繰り返しになりますが、不動産業を営む個人事業主で平成28年に経過措置を適用できるケースは、平成26年9月30日までに新たに簡易課税の選択届出書を提出した場合です。

注)特定期間等について考慮外とします。

不動産業を営む個人で平成28年に経過措置を適用できないケース

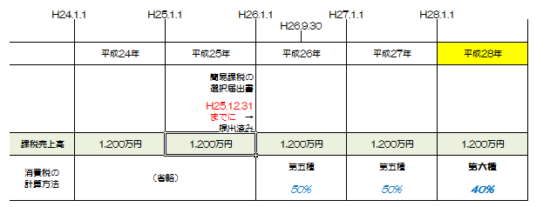

① 平成25年12月31日以前に簡易課税制度の選択届出書を提出済みのケース

このケースでは、平成26年と平成27年の2年間が「簡易課税制度の適用を受けることをやめることができない期間」に該当し、平成28年は該当しないため、改正後の第六種(40%)で計算することになります。

注)平成28年については、平成27年の末までに簡易課税制度の選択不適用の届出書を提出することにより一般課税制度の適用を受けることもできます。(つまり平成28年は「簡易課税制度の適用を受けることをやめることができない期間」には該当しません。)

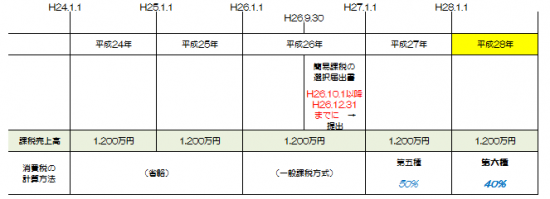

② 平成26年10月1日から平成26年12月31日までに簡易課税の選択届出書を提出するケース

このケースでは、平成26年度改正の経過措置の「平成26年9月30日まで」という要件を満たしていないため、平成27年については、第五種(50%)のみなし仕入率を、平成28年からは第六種(40%)のみなし仕入率を適用することとなります。

まとめ

平成26年度の改正ですが、経過措置によって、平成28年の消費税の申告に影響があるため、不動産業を営む個人の方は、簡易課税制度の適用について届出書を申告前までに確認し、申告書を作成してみてください。