この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

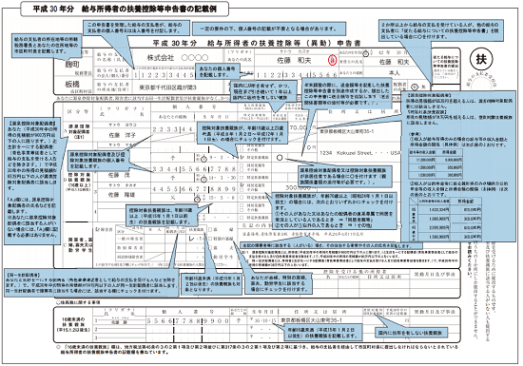

平成30年分の給与所得者の扶養控除等(異動)申告書(以下、この記事では「扶養控除等申告書」と記載します。)については、国税庁のサイトに記載例がありますが、記載内容が盛りだくさんでわかり難いと感じている人のために、もう少しシンプルな記載例を作成してみました。

[aside type=”boader”]この記事は平成30年分の扶養控除等申告書について書かれた記事になります。

[keikou]平成31年(2019年)分の扶養控除等申告書の記載例[/keikou]は、次の記事になります。

給与所得者の扶養控除等(異動)申告書の記載例(平成31年(2019年)分)[/aside]

参考

参考 国税庁;平成29年分 年末調整のしかた(PDF)

参考 国税庁;[手続名]給与所得者の扶養控除等の(異動)申告

参考 e-Gov法令検索;所得税法(昭和四十年法律第三十三号)

施行日: 平成二十九年十月一日

最終更新: 平成二十九年四月一日公布(昭和四十年法律第三十三号)改正

参考 e-Gov法令検索;所得税法施行規則(昭和四十年大蔵省令第十一号)

施行日: 平成二十九年十月一日

最終更新: 平成二十九年六月一日公布(昭和四十年大蔵省令第十一号)改正

目次 表示

扶養控除等申告書の記載例

扶養控除等申告書の記載例をいくつかご紹介します。

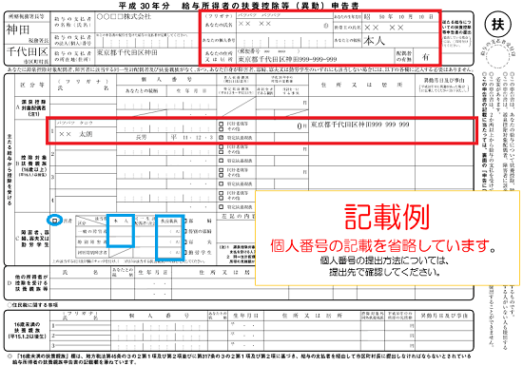

(国税庁の記載例)

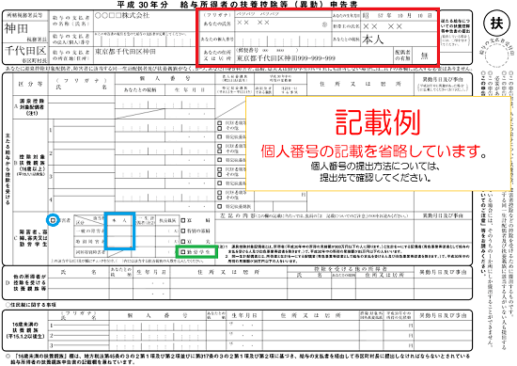

独身で扶養親族等がいないケース

配偶者、扶養親族等がいないケースの扶養控除等申告書の記載例です。

給与所得者本人の情報(上の画像の赤色の枠囲み部分)を記載します。

もし、給与所得者本人が障害者や勤労学生に該当する場合は、該当箇所に☑や○印をつけます。(上の画像の水色の部分又は緑色の部分)

独身で扶養親族等がいるケース

扶養親族がいるケースの扶養控除等申告書の記載例です。

また、独身の場合は要件を満たせば寡婦、特別の寡婦、寡夫に該当するケースもあります。以下の記事を参考にしてください。

関連記事 寡婦、特別の寡婦、寡夫の確認チャート(オリジナル)

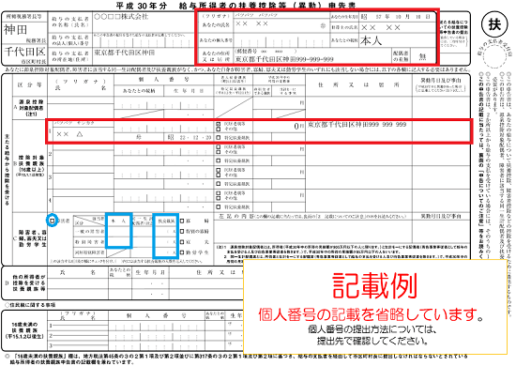

独身で親を扶養しているケース

[aside type=”boader”]条件

● 男性

● 配偶者なし(婚姻の経験なし)

● 母親を扶養(昭和24年1月1日以前生まれ。年金収入、平成30年中の所得の見積額は0円、同居)[/aside]

給与所得者本人の情報と控除対象扶養親族の情報(上の画像の赤色の枠囲み部分)を記載します。

もし、給与所得者本人や扶養親族が障害者に該当する場合は、該当箇所に☑や○印をつけます。(上の画像の水色の部分)扶養親族が障害者に該当する場合は、該当する人数も記載します。

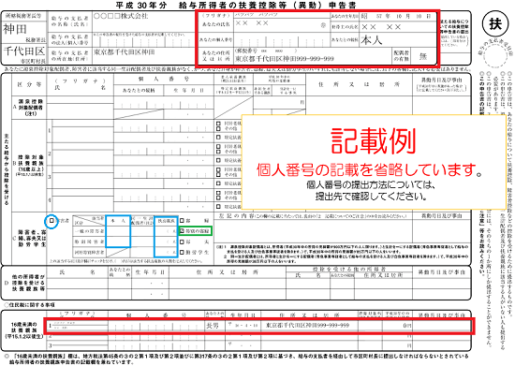

独身で子を扶養しているケース

[aside type=”boader”]条件

● 女性(平成30年中の所得の見積額は500万円以下)

● 配偶者なし(離婚の経験あり)

● 子(16歳未満)を扶養(平成30年中の所得の見積額は0円、同居)[/aside]

給与所得者本人の情報と年少扶養親族の情報(上の画像の赤色の枠囲み部分)を記載します。

このケースでは扶養親族である子がいて、平成30年中の所得の見積額が500万円以下ですので、特別の寡婦に該当します。(上の画像の緑色の部分)

LINK 国税庁;No.1170 寡婦控除>年少扶養親族と寡婦控除との関係

さらに給与所得者本人や扶養親族が障害者に該当する場合は、該当箇所に☑や○印をつけます。(上の画像の水色の部分)扶養親族が障害者に該当する場合は、該当する人数も記載します。

配偶者と扶養親族がいるケース

配偶者がいて子を扶養しているケース

[aside type=”boader”]条件

● 女性

● 配偶者あり(平成30年中の所得の見積額は約450万円)

● 長男(平成11年12月3日生まれ)を扶養(平成30年中の所得の見積額は0円、同居)[/aside]

給与所得者本人の情報と年少扶養親族の情報(上の画像の赤色の枠囲み部分)を記載します。また、長男は特定扶養親族(平成8年1月2日~平成12年1月1日生まれ)に該当しますので、特定扶養親族を☑します。

さらに、給与所得者本人や扶養親族が障害者に該当する場合は、該当箇所に☑や○印をつけます。(上の画像の水色の部分)扶養親族が障害者に該当する場合は、該当する人数も記載します。

(給与所得者本人の)配偶者の有無の欄には「有」を記載しますが、配偶者の平成30年中の所得の見積額が約450万円ですので、源泉控除対象配偶者には該当しません。

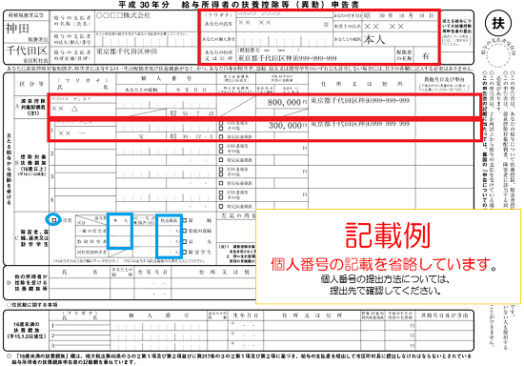

配偶者がいて親を扶養しているケース

[aside type=”boader”]条件

● 男性(平成30年中の所得の見積額は約800万円)

● 配偶者あり(生計を一にする。平成30年中の所得の見積額は約80万円)

● 父親(昭和30年12月3日生まれ)を扶養(平成30年中の所得の見積額は30万円、別居)[/aside]

このケースでは、給与所得者本人の平成30年中の所得の見積額が約800万円で、生計を一にしている配偶者の平成30年中の所得の見積額が80万円ですので、源泉控除対象配偶者に該当します。

給与所得者本人の情報、源泉控除対象配偶者の情報、控除対象扶養親族の情報(上の画像の赤色の枠囲み部分)を記載します。

さらに、給与所得者本人や扶養親族が障害者に該当する場合は、該当箇所に☑や○印をつけます。(上の画像の水色の部分)扶養親族が障害者に該当する場合は、該当する人数も記載します。

※ このケースの源泉控除対象配偶者は、同一生計配偶者(平成30年中の所得の見積額が38万円以下)には該当しないため、配偶者が障害者であっても障害者控除を受けることはできません。

■□◆◇ 編集後記 ◇◆□■

年末調整のチェックに追われています。慎重に、慎重に。