この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

配偶者の平成27年の給与収入(※1)が、「103万円」を超えてしまった場合、平成27年については「配偶者控除」は受けられませんが、いくつかの要件を満たすと「配偶者特別控除」という控除を受けることができます。

[aside type=”yellow”]H29.11.13 平成29年分の新しい記事を書きました。

関連記事 配偶者等の所得の計算方法を具体例で解説(平成29年分)[/aside]

※1 給与以外に収入がある場合は、給与収入が「103万円」以下でも他の収入と合算して判断するので、控除対象にならない場合があります。

この「配偶者特別控除」を受けるための要件の1つにその配偶者の「年間の合計所得金額が38万円超76万円未満であること」という決まりがあります。

今日は、この合計所得金額の計算方法について記載します。

[aside type=”pink”]H29.7.11追記

配偶者控除と配偶者特別控除については、平成30年から新しい基準が適用され、控除額も改正されます。

後日、新しい記事を書く予定です。→ 書きました。

関連記事 平成30年から適用される配偶者控除と配偶者特別控除[/aside]

[aside type=”yellow”]

この記事は平成27年分の税制に基づき記載されています。税制の改正があった場合は、その時点の法令等に従ってください。

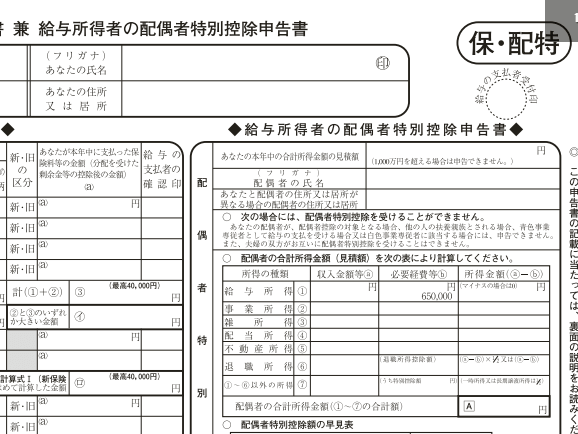

年末調整で配偶者特別控除を受ける場合は、所定の用紙(下の画像)に配偶者の氏名、合計所得金額等を記載して勤務先に提出する必要があります。[/aside]

参考参考 国税庁;No.1191 配偶者控除

参考 国税庁;No.1195 配偶者特別控除

参考 国税庁;No.1600 公的年金等の課税関係

参考 国税庁;平成27年分 年末調整のしかた(PDF)

参考 国税庁;平成27年分給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書(PDF/1,122KB)

参考 国税庁;平成27年分給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書の記載例(PDF/1,059KB)(リンク切れ)

目次 表示

控除対象配偶者、配偶者特別控除の要件確認

最初に「控除対象配偶者」と「配偶者特別控除」の要件を確認しておきます。

実務では、控除対象配偶者の要件を確認し、該当しない場合に配偶者特別控除の要件を確認します。(控除対象配偶者の要件に該当する場合は、配偶者特別控除を受けることができないからです。)

控除対象配偶者の要件

配偶者が「控除対象配偶者」に該当するかどうかの要件は次の引用のとおりです。

(国税庁;No.1191 配偶者控除より。背景色は筆者加工。)

控除対象配偶者とは、その年の12月31日の現況で、次の四つの要件のすべてに当てはまる人です。

- (1) 民法の規定による配偶者であること(内縁関係の人は該当しません。)。

- (2) 納税者と生計を一にしていること。

- (3) 年間の合計所得金額が38万円以下であること。

(給与のみの場合は給与収入が103万円以下)- (4) 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

配偶者特別控除の要件

配偶者が「配偶者特別控除」の適用を受けることができるかどうかの要件は次のとおりです。(繰り返しになりますが、「控除配偶者に該当しない場合に検討します。」

(国税庁;No.1195 配偶者特別控除より背景色は筆者加工。)

(1) 控除を受ける人のその年における合計所得金額が1千万円以下であること。

(2) 配偶者が、次の五つの全てに当てはまること。

- イ 民法の規定による配偶者であること(内縁関係の人は該当しません)。

- ロ 控除を受ける人と生計を一にしていること。

- ハ その年に青色申告者の事業専従者としての給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

- ニ ほかの人の扶養親族となっていないこと。

- ホ 年間の合計所得金額が38万円超76万円未満であること。

合計所得金額の計算

上記の要件の1つ「合計所得金額」は、次の所得の種類に応じて、収入金額、必要経費等を勘案して算出します。

[aside type=”boader”]

- 給与所得

- 事業所得

- 雑所得(年金など)

- 配当所得

- 不動産所得

- 退職所得

- その他の所得(譲渡所得、一時所得など)

[/aside]

配偶者の合計所得金額を算出するには、「給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書」の「配偶者特別控除申告書」の合計所得金額(見積額)の計算表を利用すると良いでしょう。

(国税庁;平成27年分給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書(PDF/1,122KB)より、クリックするとPDFファイルが開きます。)

この記事では、配偶者の収入が給与のみのケースと公的年金等のみのケースの合計所得金額の計算例を記載します。

配偶者の収入が給与のみのケース

配偶者の収入が給与のみの場合は、給与の収入金額から給与所得控除額を差し引いて算出される『給与所得』が合計所得金額となります。

給与所得控除額は収入金額によって異なりますが配偶者特別控除を受けることができる収入金額(※2)に限ると「65万円」となります。

[aside type=”yellow”]※2 給与収入が161万9千円未満の場合、給与所得控除額が65万円となります。[/aside]

基本的な計算

例) 給与収入 120万円の場合

[aside type=”boader”]120万円 - 65万円 = 55万円(給与所得)[/aside]

配偶者の収入が公的年金等のみのケース

配偶者の収入が公的年金等のみの場合は、年金の収入金額から公的年金等控除額を差し引いて算出される『雑所得」が合計所得金額となります。

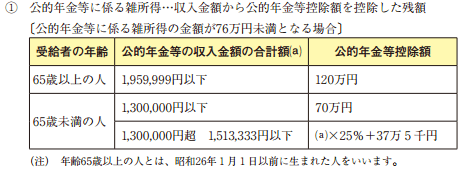

公的年金等控除額は、年齢と収入金額によって控除額が異なり、平成27年分は下の画像のとおりです。

(国税庁;平成27年分 年末調整のしかた(PDF)P18より)

基本的な計算

例) 65歳未満の人 公的年金等の収入 142万円(公的年金以外の雑所得なし)

[aside type=”boader”]142万円 - 73万円(※3) = 69万円(雑所得)

※3 公的年金等控除額 142万円 × 25% + 37万5千円 = 73万円[/aside]

計算例

所得が複数ある場合は、難しい判断が必要なケースもあるため、給与による収入を中心に計算例を記載してみます。

例1) 配偶者の給与の収入予想金額が90万円の場合

[aside type=”boader”]給与所得 90万円 - 65万円 = 25万円[/aside]

合計所得金額が38万円以下の所得になりますので、このケースでは、控除対象配偶者に該当します。(配偶者特別控除を確認する必要はありません。)

例2) 給与の収入予想金額が90万円、不動産収入24万円(必要経費3万円)の場合

[aside type=”boader”]A 給与所得 90万円-65万円=25万円

B 不動産所得 24万円- 3万円=21万円

C 所得合計 A + B = 46万円[/aside]

上記のとおり、このケースでは、合計所得金額が38万円を超えたので、「控除対象配偶者」には該当しませんが、76万円未満なので「配偶者特別控除」の要件に該当する可能性があります。(他の要件も満たす必要があります。)

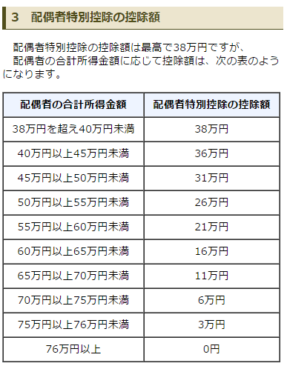

控除を受ける人のその年の合計所得金額が1,000万円以下など、ほかの要件も満たし、配偶者特別控除を受けられる場合は、上記の所得金額を次の控除額の表にあてはめて算出します。

(国税庁;No.1195 配偶者特別控除より)

上記の例では、所得金額が46万円ですので、「45万円以上50万円未満」の「31万円」が控除額となります。

例3) 公的年金等の収入金額が134万円(65歳未満)、事業収入60万円(必要経費55万円)の場合

[aside type=”boader”]A 事業所得 60万円 - 50万円 = 10万円

B 雑所得 134万円 - 71万円(※4)=63万円

C 所得合計 A + B = 73万円

※4 公的年金等控除額

134万円 × 25% + 37万5千円= 71万円[/aside]

この例でも合計所得金額が38万円を超えたので「控除対象配偶者」には該当しませんが、76万円未満なので「配偶者特別控除」の要件に該当する可能性があります。(他の要件も満たす必要があります。)

控除を受ける人のその年の合計所得金額が1,000万円以下など他の要件も満たし、配偶者特別控除を受けられる場合は、所得金額71万円を先ほどの表にあてはめて配偶者特別控除の控除額を算出します。

所得金額71万円は「70万円以上75万円未満」に該当し、「6万円」が控除額となります。

まとめ

年末調整計算でこの配偶者特別控除の計算をしていない方を見かけます。

多くは、年末調整計算の担当者や税理士事務所で気が付きますが、事前に配偶者の方の給与金額等を確認して計算してみてください。

■□◆◇ 編集後記 ◇◆□■

昨日からどうもばたばたと忙しくなりました。忙しい(と思っていると)事務処理にミスが生じますので、気を引き締めます。

計算_12.png)