この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

令和元年(2019年)10月1日に消費税率引上げと軽減税率制度が実施されます。

① 標準税率 10%(消費税率7.8%、地方消費税率2.2%)

② 軽減税率 8%(消費税率6.24%、地方消費税率1.76%)

【 2 軽減税率の対象品目 】

① 酒類・外食を除く飲食料品

② 週2回以上発行される新聞(定期購読契約に基づくもの)

いろいろな方に、軽減税率の質問を受けますが、そもそも消費税のしくみを知らない人が多いという印象です。

今日は、消費税のしくみをざっくりと解説してみます。

また、日本国内の消費税法について解説しています。一般的な概念としての「消費」に関する税の解説記事ではありません。

参考 国税庁;消費税のあらまし(令和元年6月) Web

消費税の基本的なしくみ

消費税は、「消費一般に広く公平に課税する間接税です」。

いきなり難しいですが、ゆっくり解説していきます。

消費一般とは?

最初に「消費一般」について触れておきます。

「消費」という言葉を学問的に解釈しようとすると難しいので、実務としては「商品の販売、サービスの提供」と理解しておきましょう。

「一般」とは、特定の商品やサービスに限らず、ほぼすべての商品の販売やサービスを対象としていることを示しています。日本国内には酒税やたばこ税のように、「特定の商品の個別消費税」があるため、それらの税と区別するために「一般(消費税)」という言葉が使用されています。

つまり、「消費一般」とは「ほぼすべての国内における商品の販売、サービスの提供」を指し示しています(※1)。

※1 消費税法では、国内における商品の販売、サービスの提供のほか「保税地域から引き取られる外国貨物」も消費税の対象としています。この記事では詳しく解説しませんが、「保税地域」は、外国貨物を一時的に保管する倉庫(指定された場所)です。輸入された外国貨物をこの保税地域から引き取る時に消費税が課税されるというルールになっています。

電車やバスなど公共交通機関の運賃については、消費税を支払っていないと勘違いしている人もいるようです。(路線検索等で表示される運賃に「(税込み)」なんて書いてないですからね。)

しかし、日本国内を移動するために電車、バスなどを利用することも「消費一般」に含まれます。消費税込みの料金を表示しているのです。

間接税とは

「間接税」についてもちょっと触れておきます。日常的に使うことはないと思いますので、ざっくりとした解説にしておきます。

「間接税」とは、税金を「その負担する人と申告、納付をする人」に着目して区分したときの種類の1つです。(間接税法という法律や間接税という税金があるわけではありません。)

税金を「その負担する人と申告、納付をする人」に着目して区分すると「間接税と直接税」に分けることができます。

「間接税」は、税金を負担する人と申告、納付する人が別である種類の税金のことです。

消費税は間接税に該当するので、消費税を負担する人と消費税の申告、納付する人が別であるということになります。

では、誰が負担して、誰が納付しているのでしょうか?

消費税を負担する人と申告、納付する人

消費税を負担する人と申告、納付する人は次のように決められています。

■ 消費税を申告、納付する者……事業者と外国貨物の引取者

それぞれについて説明していきます。

消費者とは

「消費者」とは、消費税の対象となる商品を購入したり、サービスを利用する人です。

消費税法は日本の法律なので、日本国内で商品を購入したり、サービスを利用する人は、個人でも法人でも、日本国籍でもそれ以外の国籍でも消費者となります。(ただし、家電量販店等で見かけるように、輸出免税の適用を受ける商品を購入し、外国へ持ち出す場合は、一定の手続きを受けることにより消費税が免除されます。)

事業者とは

「事業者」とは、法人と事業を営む個人です。

消費税を負担と納付の流れ

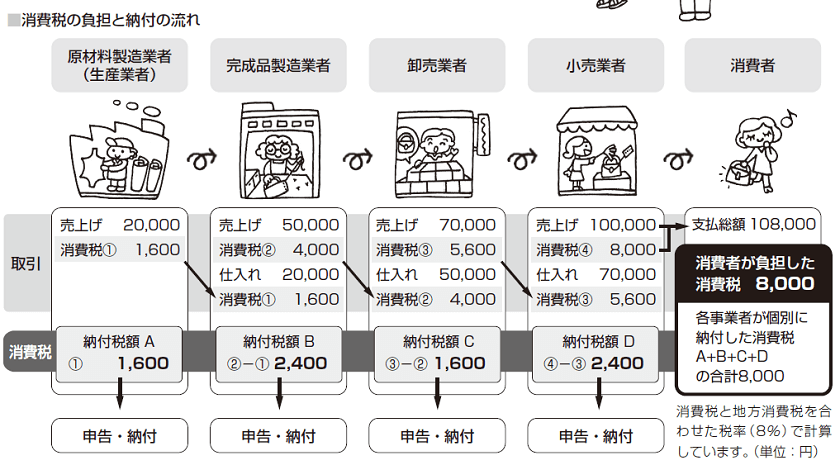

国税庁の作成した「消費税のあらまし(令和元年6月)」から引用しておきます。

(上の画像では「保税地域から外国貨物を引き取った場合」については、説明されていません。)

上の画像のように消費者が負担した「8,000円」の消費税については、事業者(原材料製造業者、完成品製造業者、卸売業者、小売業者)が申告・納付することになります。

それぞれの事業者は、自分が受け取った消費税から支払った消費税を控除して納付することになるのが、消費税の仕組みの特徴です。

消費税の納税額を少なくするには?という質問を受けます。

「納税額を少なくする」ということで「節税」を意図した質問だと思うのですが、「簡易課税制度」などの特例計算を利用することで、納税額を少なくすることはできます。

しかし、特例制度を利用できない場合はどうでしょうか?

消費税は「自分が受け取った消費税から支払った消費税を控除して納付する」というしくみなので、納付税額を少なくするには「自分が支払う消費税を多くすること」になります。

つまり、「納付額を少なくすること」は、「自分以外の事業者に消費税を払った」ことになり、支払先が「国から事業者に変わっただけ」とも考えられるのです。(もちろん、事業者に消費税を払った場合は、商品の購入やサービスの提供を受けているので一概に比較はできませんが……)

「消費税の納付額を少なくするために、不必要な商品等の購入やサービスを受けること」については、あまり意味がないのでおすすめしません。

消費税の申告と納付

消費税については、事業者が申告と納付をすることになりますが、いつ、どこにするのでしょうか?

事業者の消費税の申告と納付

事業者については、次のとおりです。

事業を営む個人……翌年の3月31日まで(※3)

消費税では、この消費税額の計算の基礎となる期間(法人の場合は1事業年度、個人の場合は暦年)のことを「課税期間」と呼んでいますが、届出により課税期間を短縮することもできます。

※2 清算中の法人の残余財産が確定した場合は、「その確定の日の属する課税期間終了の日の翌日から1月以内(その課税期間終了の日の翌日から1月以内に残余財産の最後の分配等が行われる場合には、その行われる日の前日まで)」に提出、納付することになります。(国税庁;No.6601 申告と納税より)

※3 「個人事業者が課税期間の中途において死亡した場合や、課税期間終了の日の翌日から確定申告書の提出期限までの間に確定申告書を提出しないまま死亡した場合には、相続人は相続の開始があったことを知った日の翌日から4月以内」に提出、納付することになります。(国税庁;No.6601 申告と納税より)

申告書の提出先

納税地の所轄税務署長に申告し、納付することになります。

保税地域から外国貨物を引き取る者の申告と納付

保税地域から外国貨物を引き取る場合は、その引き取るときまでに所轄税関長にその引取に係る消費税等の申告書を提出し、納付します。

事業者免税点制度と簡易課税制度

消費税については、事業者が申告と納付をすることになりますが、「事業者の納税事務の負担等を軽減するため」に2つの制度が設けられています。

簡易課税制度

事業者免税点制度

事業者免税点制度は、一定の要件を満たす事業者の申告、納付が免除される制度です。

この消費税の申告、納付が免除される事業者のことは「(消費税の)免税事業者」と呼ばれています。(これに対し、消費税を申告、納付する事業者のことは「課税事業者」と呼ばれています。

免税事業者となる要件等については、別記事で解説します。

簡易課税制度

簡易課税制度は、一定の要件を満たす事業者が簡易的な計算方法により申告、納付することができる制度です。

この簡易課税制度についても、別記事で解説します。

まとめ

消費税については「消費者が負担した消費税を事業者が申告・納付する」という基本的なしくみを覚えておきましょう。

■□◆◇ 編集後記 ◇◆□■

関東の朝は比較的涼しく、夜もエアコンなしで寝れるようになりました。昨日は、新しいPCを受け取りに。仕事用のPCのWindows10への買い替えは終了。古いPCをどうするかは、決めていないのですが……。