この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

個人事業主の令和元年分の消費税等(消費税及び地方消費税)については、次の要件を満たす場合、中間申告が必要になる場合があります。

消費税等の中間申告は、申告の回数や申告の方法が複数あるのですが、この記事では、個人事業主の年1回の中間申告について記載します。

個人事業主(免税事業者を除く)の前年の消費税の額(地方消費税の額を除きます。)が48万円以下の場合でも、一定の期限までに届出書を提出することにより、任意に消費税の中間申告書を提出し、納付することができる制度があります。

この制度を(消費税の)「任意の中間申告制度」と呼んでいますが、この記事の最後の章でちょっとだけ触れます。

過去に作成した記事を令和元年用に書き換えたものです。

個人事業主の平成30年分の消費税及び地方消費税の中間申告

個人事業主の令和元年分の消費税及び地方消費税については、繰り返しになりますが、平成30年分の確定消費税額(地方消費税額を含まない年税額)が48万円を超える場合に中間申告が必要となります。

この中間申告の方法には、次の2つの方法(※1)があります。

※1 任意の中間申告制度を利用した申告・納付方法を除きます。

■ 仮決算に基づく中間申告

それぞれについて説明していきます。

前年実績による中間申告

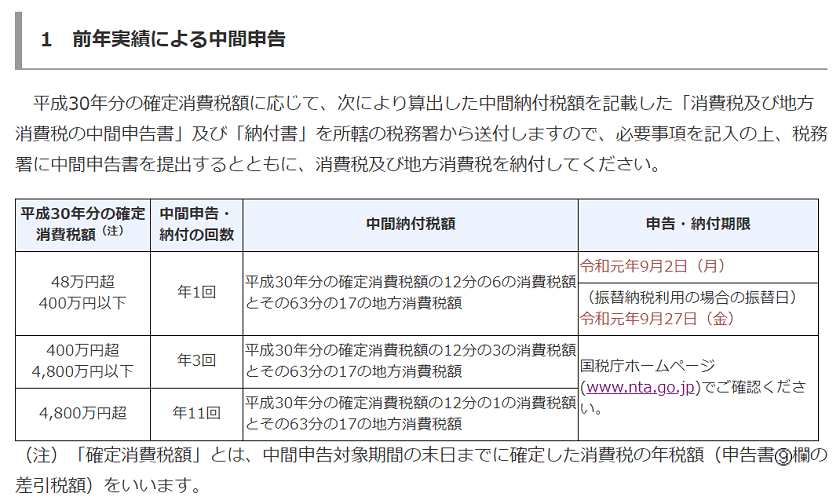

前年(令和元年の場合は平成30年)の確定消費税額(地方消費税額を含まない年税額)の違いにより、下の画像のとおり、年1回、年3回、年11回(※2)の中間申告・納付が必要となります。

※2 令和元年分の消費税等について年3回、年11回の中間申告・納付が必要なケース、この記事の掲載日にはすでに期限が到来しているので触れません。

それぞれの納付額、申告・納付期限は次のとおりです。

年1回の中間申告・納付が必要となる個人事業主は、令和元年9月2日(月)が申告・納付期限となります。(振替納税を利用している場合は、令和元年9月27日(金)が振替日となります。)

税務署からお知らせ等が送られてくるので、税理士に依頼していない人でも比較的簡単に事務手続きができると思います。申告書を提出して、期限までに納付するだけです。

計算例

「前年実績による中間申告」の場合は、送られてきた申告書や納付書に税務署が計算した金額が記載されているので、自分で納付額を計算する必要はありませんが、簡単な計算例を記載しておきます。

[aside type=”boader”]□(A) 前年(前課税期間)の確定消費税額 483,500円

□(B)納付すべき消費税額(A)×6/12=241,750 ⇒ 241,700円(百円未満端数切捨て)

□(C)納付すべき地方消費税額 (B)×17/63 = 65,220・・・⇒65,200円(百円未満切捨て)

□ 納付額 (B) + (C) 306,900円

[/aside]

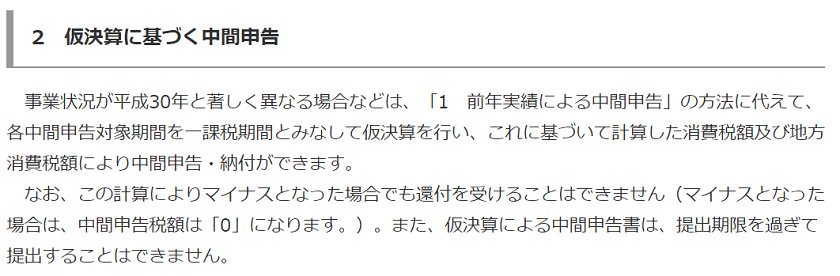

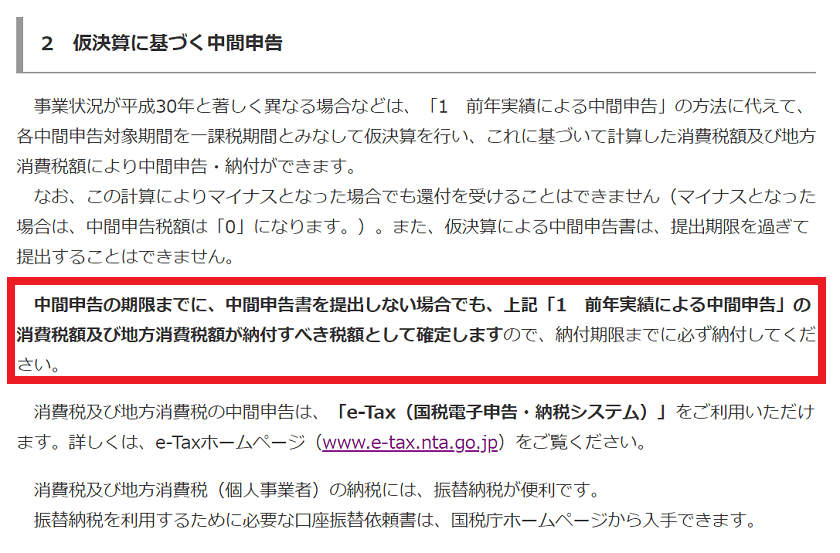

仮決算に基づく中間申告

個人事業主が前年(令和元年の場合は平成30年)の実績に基づいて消費税等の中間申告とそれに基づく税額の納付をすると、資金繰りに悪影響を与えるようなケースも考えられます。

そのようなケースで、前年に比べて業績が悪化しているような場合は、「前年実績による中間申告」の方法に変えて、1月から6月までの仮決算に基づく申告書を提出して納付することができます。

年1回の中間申告・納付が必要となる個人事業主が、この仮決算に基づく中間申告をする場合は、前年実績による場合と同じく、令和元年9月2日(月)が申告・納付期限となります。(振替納税を利用している場合は、令和元年9月27日(金)が振替日となります。)

[lnvoicer icon=”https://ar-kawabe.com/blog/wp-content/uploads/2015/06/1527_Ako_NC_31.jpg” name=”管理人”]簡易課税の選択状況や経費の額の増減によっても納付額が異なるので、「業績が悪化した(売上高が少なくなった)から納付額が少なくなる」とは限りませんが、売上高が減少した場合は、検討してみても良いかも知れません。

(税理士に依頼する場合は、仮決算による申告の方が事務手数がかかるため報酬が発生すると思いますので、その点も考慮して検討すると良いでしょう。)

[/lnvoicer]

個人事業主の令和元年分の消費税及び地方消費税の中間申告書を提出しなかった場合

消費税及び地方消費税の中間申告では、申告書を提出しなかった場合は次の取り扱いになります。

この取扱いは、一般に「みなす申告」と言われています。

申告書を提出しない場合でも「前年実績による中間申告」があったものとみなされて、納税義務が生じることになるので、注意が必要です。

申告書の提出を忘れても、納付だけは必ずしましょう。

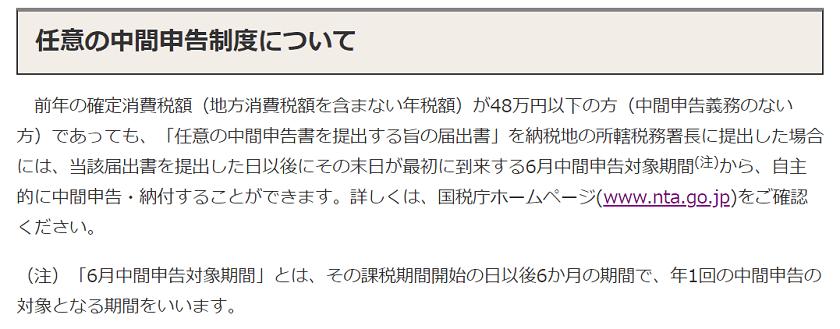

中間申告の必要がない個人事業主が中間申告をする場合(任意申告)

個人事業主が前年(令和元年の場合は平成30年分)の確定消費税額(地方消費税額を含まない年税額)が48万円以下の場合は、中間申告・納付の必要はないのですが、資金繰り等を考え、半年で消費税を納付したい場合などは、届出書を提出することにより、任意の中間申告・納付をすることができます。

[lnvoicer icon=”https://ar-kawabe.com/blog/wp-content/uploads/2015/06/1527_Ako_NC_31.jpg” name=”管理人”]定期的に売上が発生する個人事業主で、消費税の納付を年2回に分けたい(1度の納付額を抑えたい)人は利用してみてはいかがでしょうか?[/lnvoicer]

■□◆◇ 編集後記 ◇◆□■

とても暑い関東です。世間のサラリーマンの方々は夏休みの人が多かったようですが、私は仕事していました。