この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

令和元年(2019年)10月1日に消費税率引上げと軽減税率制度が実施されます。

① 標準税率 10%(消費税率7.8%、地方消費税率2.2%)

② 軽減税率 8%(消費税率6.24%、地方消費税率1.76%)

【 2 軽減税率の対象品目 】

① 酒類・外食を除く飲食料品

② 週2回以上発行される新聞(定期購読契約に基づくもの)

いろいろな方に、軽減税率の質問を受けますが、そもそも消費税のしくみを知らない人が多いという印象です。

今日は、初心者の方向けに「どんな取引に消費税がかかるのか?(課税対象となる取引)」をざっくりと解説してみます。(国内取引と輸入取引がありますが、国内取引に限定します。)

また、日本国内の消費税法について解説しています。一般的な概念としての「消費」に関する税の解説記事ではありません。

参考 国税庁;消費税のあらまし(令和元年6月) Web

目次 表示

どんな取引が課税対象?

消費税は、すべての取引に課税されるわけではありません。

前回(※)の記事で「消費税は消費一般に広く公平に課税する間接税です」と記載したとおり、多くの取引に課税されますが、課税対象とならない取引もあります。

では、どんな取引が課税対象となるのでしょうか?

ちょっと難しい点もあるので、この記事では、初心者の方向けにざっくりと解説していきます。

※ 関連記事 消費税のしくみ【1 基本的なしくみ】(令和元年(2019年)分)

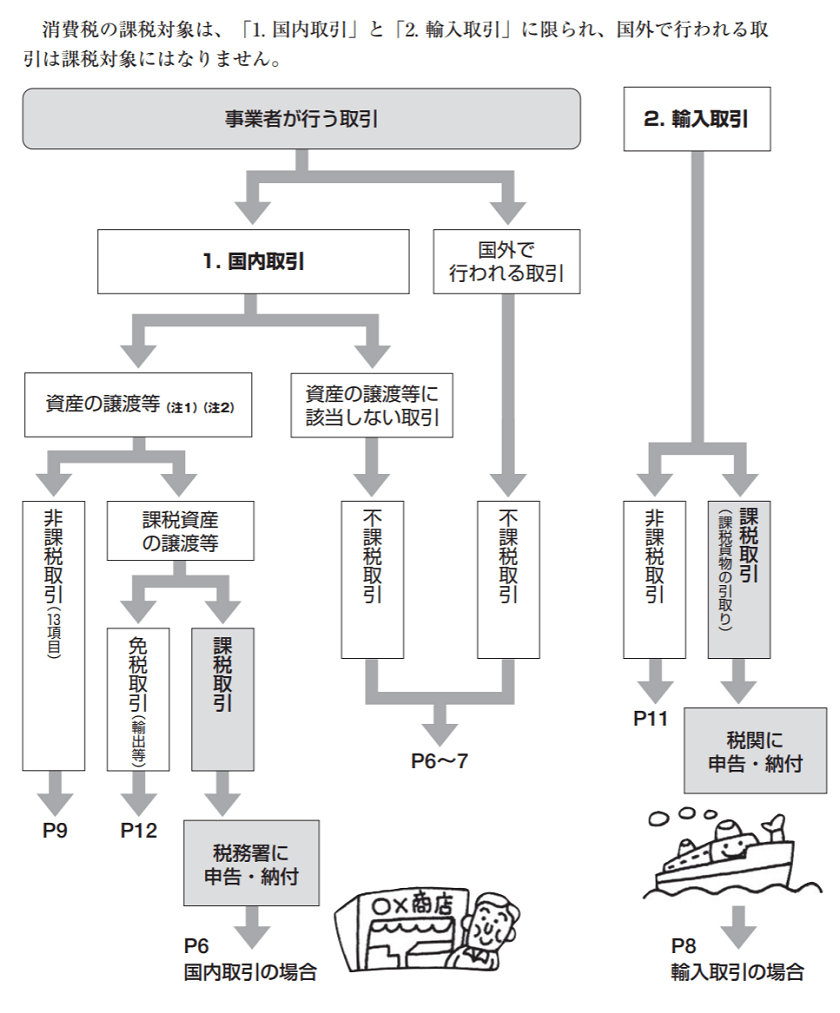

フローチャートを使って確認

消費税が課税される取引の確認には、国税庁の消費税のあらまし(令和元年6月)に掲載されているフローチャートを使ってみましょう。

[/yoko2 responsive]

フローチャートのポイントを解説していきます。

事業者が(事業として)行う取引とは

「事業者が行う取引」とは、個人事業主と法人が行う取引です。

しかし、個人事業主については、事業以外にプライベートで行う取引もありますが、個人事業主が事業以外の取引には消費税はかかりません。事業者が事業として行う取引が対象となります。

国内取引に該当するか?

国内取引かどうかという問題は、かなり奥が深く、判断も難しいケースがあります。

例えば、海外旅行に航空機を利用するケース、海外にあるサーバーを日本国内から利用するケースなどなど、日本国内にとどまらず、海外との取引の場合は、都度、要件を確認して判断しなければなりません。(意外と難しいです。)

最初は、その取引が「国内だけで完了しているか?」という点を気にするという程度で良いかと思います。(国内だけにとどまらない取引であれば、専門家に相談して消費税の対応を確認してみてください。)

原則的な取り扱いは、以下の国税庁のページに記載があります。

LINK 国税庁;No.6210 国外取引 Web

(対価を得て行われる)資産の譲渡等に該当するか?(不課税取引を除く)

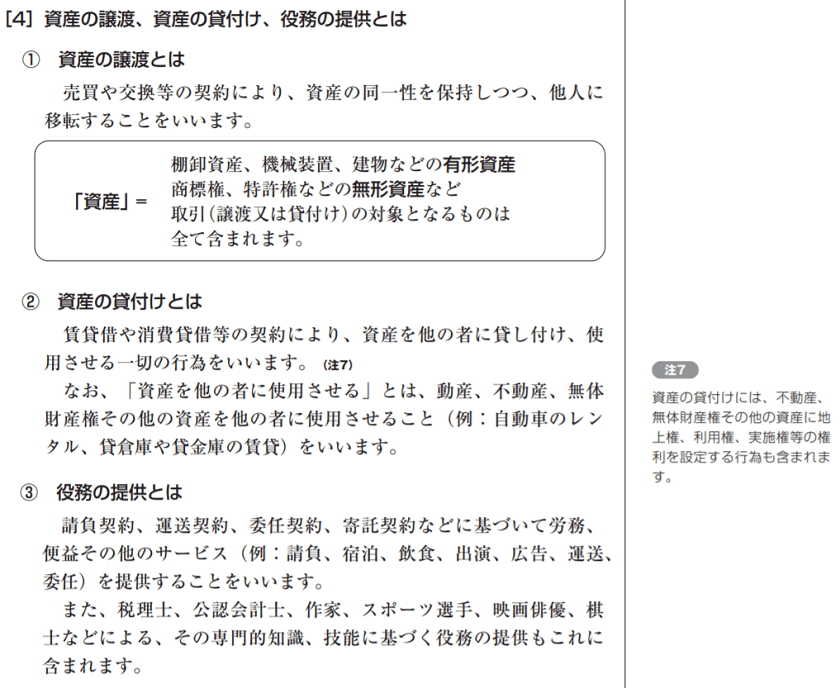

資産の譲渡等とは「資産の譲渡、資産の貸付け、役務の提供」のことです。

また、フローチャートでは明確に描かれていませんが、対価を得て行われる資産の譲渡等が消費税の課税対象となるので、この時点で判定しましょう。

このポイントでは、「資産の譲渡等に該当しない取引」、「対価を得て行われない取引」などの取引(「不課税取引」と呼ばれます。)を除きます。

国税庁のPDFを引用しておきます。

最初は、「商品の売買、商品の賃貸借、食事や宿泊場所を提供する」など、経済取引全般が該当するという理解で良いかと思います。(不明点があれば、その都度、確認してみてください。)

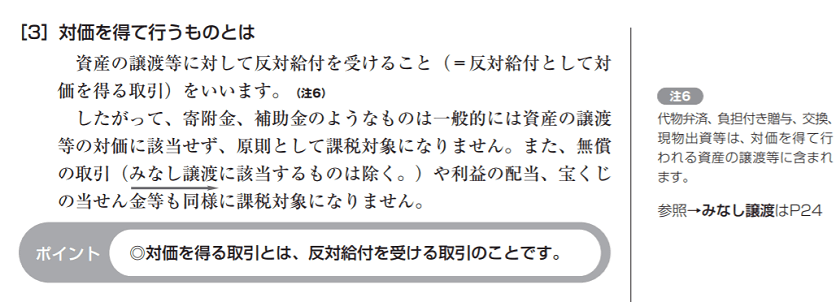

対価を得て行うもの

「対価を得て行うもの」の解説についても、国税庁のPDFを引用しておきます。

最初は「(一部例外もあるが)ただ」は対象にならないという理解で良いと思います。(例外のもは、上の画像の「注6」など。)

課税取引に該当するか?(非課税取引を除く)

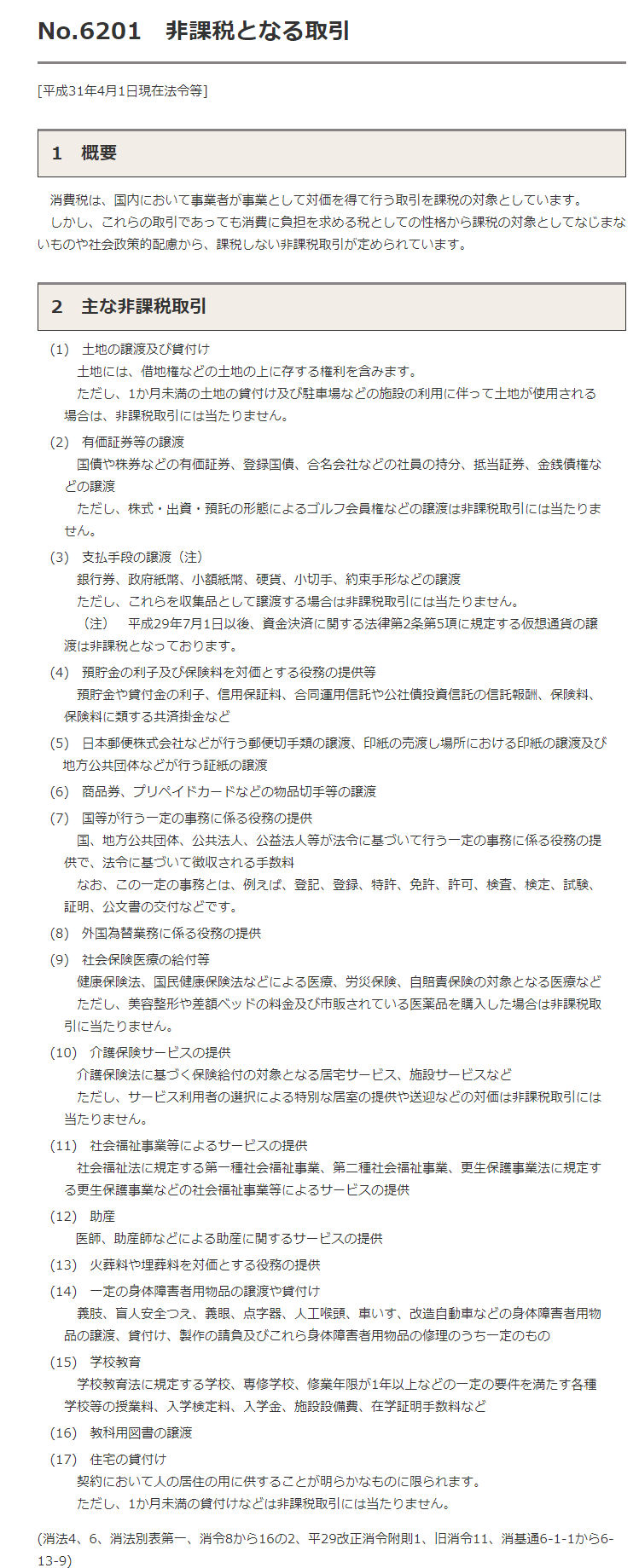

消費税では、法令で非課税となる取引が決められています。

「国内で、事業者が事業として行った資産の譲渡等」であっても非課税取引に該当する場合は、課税取引には該当しません。

土地の譲渡や住宅の貸付けなどが非課税取引に該当します。

主な非課税取引は、国税庁の次のサイトで確認してみてください。

LINK 国税庁;No.6201 非課税となる取引 Web

非課税取引に挙げられている「日本郵便株式会社などが行う郵便切手等の譲渡」を初心者の方は、とある勘違いをしてしまいます。(私もしていました。)

それは、「郵便には消費税がかからないの?」という勘違いで、これは誤りです。

郵便には、消費税がかかります。

日本郵便株式会社などが行う切手等の譲渡(ざっくり言うと「郵便局が切手等を売る行為」)が非課税となる取引に該当するのです。(なんかややこしいよね。)

また、さらにややこしいのが、古物商が取り扱う切手等は消費税の課税対象となります。

LINK 国税庁;No.6229 商品券やプリペイドカードなど

輸出取引に該当するか?

日本国内から輸出される取引は、消費税が「0」となります。これを「輸出免税」といいます。(輸入する海外の人に消費税を請求できないためです。)

フローチャートでは、最後に輸出免税かどうかを確認して消費税の課税取引かどうかを確定します。

まとめ

消費税の課税対象となる取引の判断は、つきつめるとかなり難しいです。

初心者の方は、実際の取引をフローチャート等を使って判定することにより、課税対象となる取引の見分け方に慣れていきましょう。

最後に、消費税を専門的に学んでいる人が良く口にする消費税の課税取引となる「4つの要件」に触れておきます。

国内取引で消費税が課税される取引の見分け方(4つのポイント)

次の4つ要件を満たすと、消費税の課税取引となります。

● [2] 事業者が事業として行う取引か?

● [3] 対価を得て行う取引か?

● [4] 資産の譲渡、資産の貸付け、役務の提供か?

消費税の課税取引を判断するには、この4つの要件を満たすかどうかを検討した後に、非課税取引と輸出免税を除くことになります。

■□◆◇ 編集後記 ◇◆□■

先週は、税理士会の配信している消費税の研修を聞きまくりました。金曜日には、登録政治資金監査人の研修に参加。基本をおさらいするのってとっても大事だと感じた一週間でした。