この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

キャッシュレス決済が本格化するなか、法人税、消費税などの国税の納付については、金融機関の窓口に行かなくても納付することができる「ダイレクト納付」という制度を利用してみてはいかがでしょうか?

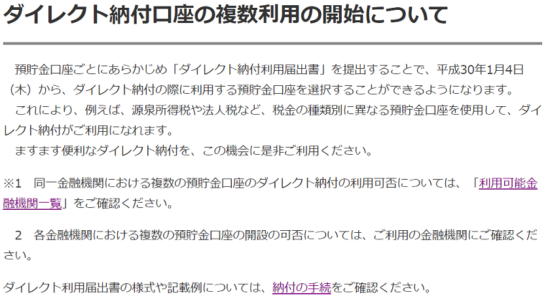

ダイレクト納付は、法人税等の電子申告とともに一定の手続きをして、即日又は期日を指定して、事前に届け出たその法人等の銀行口座から振替等によって納付手続きを完了することができる制度です。今では、事前に複数の口座を届出ることにより、ダイレクト納付の際に利用する預貯金口座を選択することもできるようになりました。

ダイレクト納付は、届出書の提出から手続完了(制度の利用開始)までに1ヶ月程度かかるようですので、余裕をもって手続きをしましょう。

今日は、国税のダイレクト納付について記載します。

地方税については、令和元年(2019年)10月1日から「地方税共通納税システム」という制度がスタートしますので最後に少しだけ触れています。

参考 国税庁;[手続名]ダイレクト納付の手続 Web

参考 国税庁;利用可能金融機関一覧 Web

参考 国税庁;e-tax>ダイレクト納付による納税手続 Web

参考 国税庁;e-tax>「ダイレクト納付」についてよくある質問 Web

参考 国税庁;e-taxソフト操作マニュアル>13電子納税を行う PDF

参考 eLTAX;電子納税(リンク切れ)

参考 eLTAX;地方公共団体ごとのサービス状況(リンク切れ)

参考 eLTAX;地方税共通納税システムの特設ページ開設について(リンク切れ)

ダイレクト納付とは?

ダイレクト納付の説明については、国税庁の[手続名]ダイレクト納付の手続のページに記述がありますので、引用します。

ダイレクト納付とは、e-Tax(国税電子申告・納税システム)により申告書等を提出した後、納税者ご自身名義の預貯金口座から、即時又は指定した期日に、口座引落しにより国税を電子納付する手続です。

ご利用に当たっては、事前に税務署へe-Taxの利用開始手続を行った上、専用の届出書を提出していただく必要があります。

ダイレクト納付は、上記の引用部分のとおり、e-Taxを利用した後、「……預貯金口座から、即時又は指定した期日……」に納付することができる制度です。

期日を指定できるので、混雑する月末にわざわざ金融機関の窓口やATMで手続きをする必要がなくなります。

しかし、ダイレクト納付を利用するには、e-Tax(国税電子申告・納税システム)により申告書等を提出する必要があります。

同じ国税庁の[手続名]ダイレクト納付の手続のページにイメージ図がありますので、掲載しておきます。

ダイレクト納付が可能な税目(加算税、延滞税等にも利用可能)

ダイレクト納付が可能な税目(税金の種類)は次のとおりです。(国税庁;e-tax>「ダイレクト納付」についてよくある質問より)

答 電子申告等が可能な税目(源泉所得税、法人税、地方法人税、消費税及地方消費税、申告所得税、贈与税、酒税、印紙税、国際観光旅客税、源泉所得税及復興特別所得税、申告所得税及復興特別所得税、復興特別法人税)が対象となります。

なお、納付情報登録依頼を行うことにより、上記の税目にかかわらず全税目について利用が可能です。

また、本税に加えて、附帯税(加算税、延滞税等)についても利用が可能です。

※ ダイレクト納付を利用した予納(予納ダイレクト)は、申告所得税及復興特別所得税、消費税及地方消費税、法人税及地方法人税、贈与税が対象です。

箇条書きにすると次のとおりです。(「予納(予納ダイレクト)」については後ほど触れます。)

● 源泉所得税

● 法人税

● 地方法人税

● 消費税及び地方消費税

● 申告所得税

● 贈与税

● 酒税

● 印紙税

● 国際観光旅客税

● 源泉所得税及び復興特別所得税

● 申告所得税及び復興特別所得税

● 復興特別法人税

● 附帯税(加算税、延滞税等)

ダイレクト納付の開始手続

ダイレクト納付を開始するための届出など、手続きについて触れておきます。

ダイレクト納付の開始方法

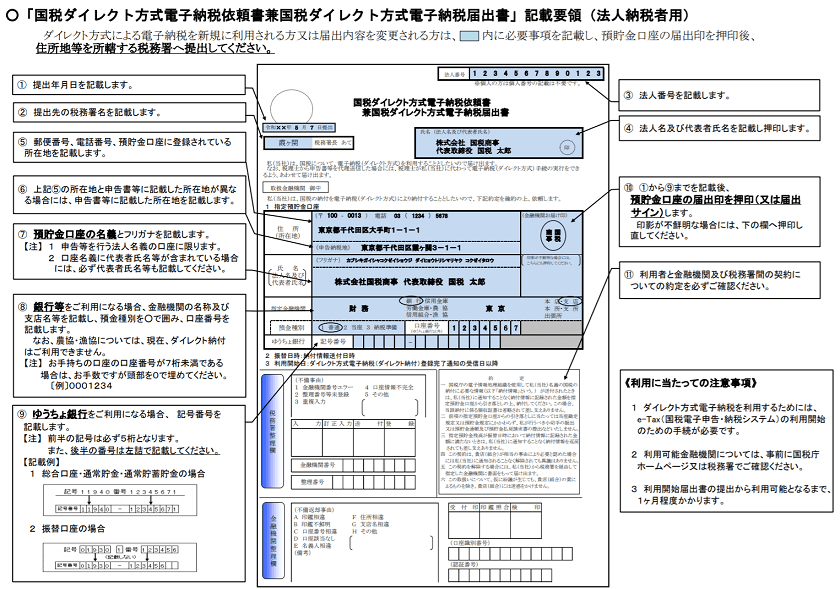

ダイレクト納付を開始するためには、事前に届出書を提出する必要があります。届出書は、国税庁の公式サイトの[手続名]ダイレクト納付の手続に掲載されていますが、以下にリンクを貼っておきます。

LINK 国税庁;【手書用】国税ダイレクト方式電子納税依頼書兼国税ダイレクト方式電子納税届出書 PDF

【入力用】は、PC等のPDFソフトの画面で入力することができます。【手書用】は、(原則として)印刷してから手書きして提出します。

次の、記載要領のところで触れますが、【入力用】と【手書用】ともに、金融機関の届出印(又は届出サイン)が必要となります。

ダイレクト納付の届出書の記載要領

ダイレクト納付の届出書の記載要領も国税庁の公式サイトの[手続名]ダイレクト納付の手続に掲載されています。

届出書の記載の注意点は、法人名義の口座を記載するようにしましょう。

ダイレクト納付を利用する際の注意点等

ダイレクト納付を利用する際の注意点の一部を記載しておきます。

より詳しく知りたい場合は、次のリンク先で確認してみてください。

LINK 国税庁;e-tax>「ダイレクト納付」についてよくある質問 Web

ダイレクト納付を利用することができる金融機関

利用できる金融機関は「利用可能金融機関一覧」で確認することができます。

金融機関ごとに取扱可能金額桁数が異なりますので、納付額が多くなりそうな場合は、注意しましょう。(8桁まではだいたい大丈夫なようですが……)

複数の口座を届け出ることができる

法人名義の口座を複数、届け出ることもできます。

事前に複数の口座を届け出ておけば、貴社の都合によって、例えば税目ごとに異なる口座を利用することができます。

領収証書は発行されません

ダイレクト納付を利用した場合、領収証書は発行されないようです。

発行されません。

領収証書が必要な方は、最寄りの金融機関又は所轄の税務署の窓口で現金で納付してください。

利用開始のお知らせ

届出書を管轄の税務署に提出すると、しばらくしてe-taxのメッセージボックスに利用可能のお知らせが届き、ダイレクト納付制度を利用することができます。

税務署及び金融機関において所定の登録作業等が完了すると、e-Taxのメッセージボックスに登録完了メッセージが格納され、ダイレクト納付が利用可能となりますので、メッセージボックスをご確認ください(e-Taxホームページ)。

ダイレクト納付の操作マニュアル

実際の申告時の操作方法はe-taxソフトの操作マニュアル等を参考にしてみてください。

LINK 国税庁;e-taxソフト操作マニュアル>13電子納税を行う

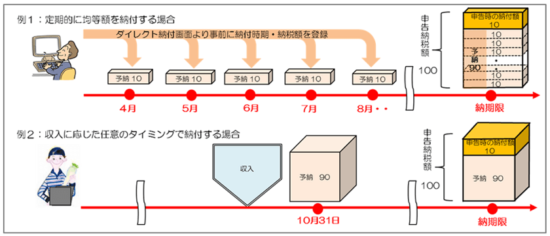

ダイレクト納付を利用した予納

ダイレクト納付を利用して、納付税額が多くなると予想される場合に事前に納付(予納)することができます。

あまり利用することはないかと思いますが、一度に多くの税額を納付したくない場合には、利用を考えてみてはいかがでしょうか?

「ダイレクト納付が可能な税目(税金の種類)」のところで触れていますが、予納の対象となる税目は決まっています。

● 申告所得税及び復興特別所得税

● 消費税及び地方消費税

● 法人税及び地方消費税

● 贈与税

地方税、eLTAXを利用した制度

地方税にもeLTAXを利用した国税のダイレクト納付と似たような制度がありますが、令和元年10月1日より「地方税共通納税システム」という新しい制度が始まりますので、ちょっと触れておきます。

eLTAXを利用した電子納税

地方税については、この記事の執筆時点でもeLTAXを利用した「電子納税」という制度がありますが、すべての市区町村が導入しているわけではありません。また、この制度は国税のダイレクト納付制度と異なり、事前に届出書の作成は必要ありませんが、eLTAXの利用者IDを取得するなど「事前の準備」は国税と同じく必要となります。

このeLTAXの電子納税は、納付できる地方公共団体が限られています。次のリンク先で確認してみてください。(令和元年9月24日にeLTAXのアドレスが変更されたことによりリンクが切れてしまいました。トップページだけリンクを貼っておきます。)

LINK eLTAXトップ> Web

地方税共通納税システム

上記の電子納税に対し、令和元年10月1日からスタートする地方税共通納税システムは、「全ての都道府県、市区町村へ、自宅や職場のパソコンから電子納税ができる仕組み(※)」ということで、かなり利便性があがるのではないかと期待されています。

(※ eLTAX;地方税共通納税システムに関するQ&A(リンク切れ) PDFより。)

まだ、具体的な情報は少ないのですが、次のリンク先に特設ページが開設され情報が集約されていますので、参考にしてください。

LINK eLTAX;地方税共通納税システムの特設ページ開設について(リンク切れ)

まとめ

ダイレクト納付は、(税金を納める)期日を指定できる(又は、即日で納付できる)ので、申告期限(納付期限)である月末の多忙な時間を納付手続きに取られることなく、有効に使うことができるようになります。納付書を書く手間も省けますので、なかなか良い制度だと思います。

地方税については、令和元年10月1日から運用が開始される地方税共通納税システムに期待したいところです。特に、従業員の特別徴収の住民税の納付については、複数の地方団体に納付している企業にとっては、上手に利用すればかなり時短になるかと思います。

■□◆◇ 編集後記 ◇◆□■

週末は勉強会へ。配偶者居住権の評価について勉強しました。2020年4月1日以後の相続に関係する新しいルールですが、そのうち記事にしてみます。