この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

所得税の予定納税とは、前年の確定申告の内容に基づき、その年の所得税及び復興特別所得税の一部をその年の7月と11月に納付する制度です。

この所得税の予定納税制度の対象となる人には、所轄税務署長からその年の6月15日までに通知がありますが、業績不振や廃業などにより、納付が難しい場合には「予定納税額の減額申請書」を所定の時期までに納税地の所轄税務署長に提出し、承認されれば、その申請内容に基づき予定納税額が減額されます。

今日は、所得税の予定納税額について記載します。(特別農業所得者については触れません。)

参考 国税庁;No.2040 予定納税 web

参考 国税庁;[手続名]所得税及び復興特別所得税の予定納税額の減額申請手続 web

参考 国税庁;令和3年分所得税及び復興特別所得税の予定納税額の7月(11月)減額申請書(PDFファイル/1,794KB) PDF

目次 表示

予定納税制度の概要

最初に予定納税制度の概要について簡単に触れておきます。

予定納税基準額が15万円以上になる人が対象

所得税の予定納税の対象となる人は「その年の5月15日おいて確定している前年分の所得金額や税額などを基に計算した金額(予定納税基準額)が15万円以上」(国税庁;No.2040 予定納税より)に該当する人です。

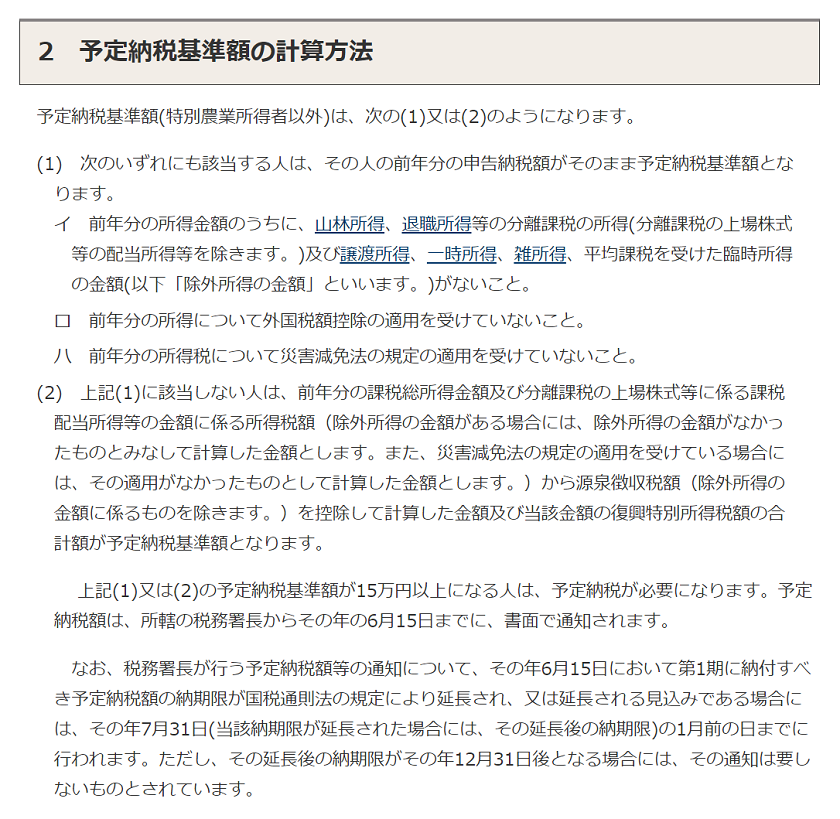

この予定納税基準額の計算方法は、次のようになります。

上の画像のとおり、予定納税基準額は、細かい規定がありなかなか難しいですが、多くの人は、上の画像の(1)に該当し「その人の前年分の申告納税額」が予定納税基準額になるかと思います。

「申告納税額」は所得税等の確定申告書(B様式の場合)は、次の欄となります。

予定納税の納付額及び納付期間

予定納税額は、予定納税基準額の3分の1の金額を次のルールで納めることとなります。(国税庁;No.2040 予定納税より)

● 第2期分 11月1日~11月30日に納める

予定納税の減額申請

所得税の予定納税の対象となる人には、その年の6月15日までに所轄の税務署長より通知があることになっていますが、すでに廃業していたり、業績が不振などの理由により予定納税の納付が困難な場合は、所轄税務署長に「予定納税額の減額申請書(正式には『令和3年分所得税及び復興特別所得税の予定納税額の7月(11月)減額申請書(PDFファイル/1,794KB)』)」を提出することにより、減額を申請することができます。この予定納税額の減額申請書は次のルールで提出します。(国税庁;No.2040 予定納税より)

その年の6月30日の現況 → 7月15日までに提出

● 第2期分の予定納税額について減額を申請する場合

その年の10月31日の現況 → 11月15日までに提出

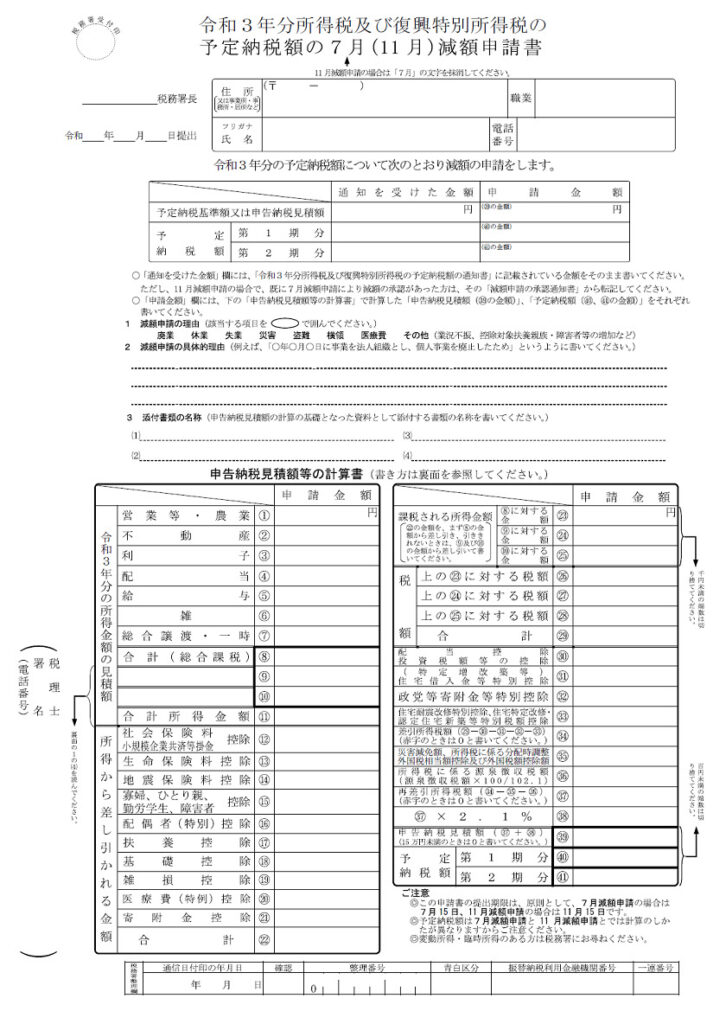

予定納税額の減額申請書

「令和3年分所得税及び復興特別所得税の予定納税額の7月(11月)減額申請書(PDFファイル/1,794KB)」はつぎのような様式です。

令和3年分 予定納税額の減額申請書

記載方法については触れませんが、前年の申告書等を参考に、事業所得のある人は1月~6月の損益計算書等を参照しながら、記載してみてください。

まとめ

予定納税額は、その年の所得税及び復興特別所得税の前払いなので、1年間の納付税額を3回に分割して平均化する効果があります。

「どうせ納めるならあらかじめ納めておきたい」という方には、もってこいの制度ですが、業績不振等により納付が難しい場合は、ぜひ、減額申請書を提出して納付額を減額しましょう。

■□◆◇ 編集後記 ◇◆□■

2021年6月15日(火)に事務所を渋谷区恵比寿に移転しました。前の事務所では所属税理士、恵比寿では開業税理士となります。

-アイキャッチ.jpg)