この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

この記事では、「扶養親族等の数」の数え方について、給与所得の源泉徴収税額表(月額表)を利用して、初心者向けになるべくわかりやすく記載したいと思います。

「源泉徴収税額表」については、以下の国税庁の公式サイトの掲載ページからダウンロードしてください。

■ LINK 国税庁;令和4年分 源泉徴収税額表 web

この記事で使用する「月額表(PDF)」は上記の国税庁のページにも掲載されていますが、直接のリンク先は次のとおりです。

■ LINK 国税庁;給与所得の源泉徴収税額表(令和4年分) 月額表(1から7ページ) PDF

この記事は、令和4年7月19日現在の情報に基づき作成しています。法令の改正等があるかも知れませんので、実際に源泉徴収事務を行う場合は、その時点の法令等を良くご確認ください。 なお、この記事では居住者に対して支払う給与を想定しています。

● 参考 e-Gov>法令検索;所得税法 web

● 参考 国税庁;No.2502 源泉徴収義務者とは web

● 参考 国税庁;令和4年版 源泉徴収のしかた web

● 参考 国税庁;令和4年分 源泉徴収税額表 web

「扶養親族等の数」の数え方

「扶養親族等の数」は、毎月の給与計算等で税額を算出するために確認しなければいけない手順の1つになります。最初に、源泉徴収税額表(月額表)を使いながら、税額を算出するための手順を確認します。

源泉徴収税額表(月額表)の見方については、次の記事を参考にしてください。

★ 関連記事 給与所得の源泉徴収税額表(月額表)の見方【令和4年分】

税額を算出する手順

源泉徴収税額表(月額表)を見ただけで、使い方はある程度、予想できるかと思いますが、税額を算出する手順は次のとおりです。

手順1 その月の社会保険料控除後の給与等の金額が含まれる行を探す

手順2 甲欄の扶養親族等の数、または、乙欄を特定

手順3 税額を算出

上記の手順のうち、手順2の(源泉徴収税額表の)「甲欄の扶養親族等の数」について確認していきます。

この記事では「0人~7人」のケースを確認します。⇒ 扶養親族等の数が「8人以上」になった場合の取り扱いについては、別の記事を執筆中です。

注意点

① 「扶養親族等の数」は、従業員から提出された給与所得者の扶養控除等(異動)申告書(以下、「扶養控除等申告書」と記載。)を参考に算出しますので、「扶養控除等申告書」を準備してから記事を読み進めてみてください。

② 従業員から「扶養控除等申告書」の提出を受けていない場合は、源泉徴収税額表(月額表)の乙欄を参照しながら税額を算出することになります。

「扶養親族等の数」の算出方法

「扶養親族等の数」は、次の国税庁の令和4年版 源泉徴収のしかたに記載されているとおり、「源泉控除対象配偶者と控除対象扶養親族(老人扶養親族又は特定扶養親族を含みます。)との合計数」となります。

税額表の適用方法、税額の求め方(15ページ)の一部

2 税額表の使い方

(中略)

(2) 税額表の甲欄は、給与等の支払を受ける人の扶養親族等の数に応じて使用するようになっています。

この「扶養親族等の数」とは、源泉控除対象配偶者と控除対象扶養親族(老人扶養親族又は特定扶養親族を含みます。)との合計数をいいます(注)。また、給与等の支払を受ける人が、障害者(特別障害者を含みます。)、寡婦、ひとり親又は勤労学生に該当する場合には、これらの一に該当するごとに扶養親族等の数に1人を加算し、その人の同一生計配偶者や扶養親族(年齢 16 歳未満の人を含みます。)のうちに障害者(特別障害者を含みます。)又は同居特別障害者に該当する人がいる場合には、これらの一に該当する

ごとに扶養親族等の数に1人を加算した数を扶養親族等の数とします(所法 187)。

なお、配偶者に係る扶養親族等の数の数え方は次の【参考:配偶者に係る扶養親族等の数の数え方】のとおりです。

また、扶養親族等の数を算定する際には、下記の〔扶養親族等の数の算定方法〕を参考にしてください。

(注)夫婦の双方がお互いに源泉控除対象配偶者に係る配偶者(特別)控除の適用を受けることはできませんので、ご注意ください。

上記のとおり「扶養親族等の数」を文章で説明すると、なかなか難しいと感じるかも知れませんが、具体的には次の事項を1つ1つ確認することで扶養親族等の数を算出します。

□ 源泉控除対象配偶者はいるか?

⇒ いる場合は「1人」

□ 控除対象扶養親族はいるか?

⇒ いる場合はその人数

□ (給与等の支給を受ける人が)障害者(特別障害者を含む)、寡婦、ひとり親、勤労学生に該当するか?

⇒ 該当する場合は、該当するごとに1人を加算

□ (給与等の支給を受ける人の)同一生計配偶者や扶養親族(16歳未満の人を含む)が、障害者(特別障害者を含む)又は同居特別障害者に該当するか?

⇒ 該当する場合は、該当するごとに1人を加算

扶養親族等の数を確認するためには、「控除対象扶養親族」、「障害者」、「寡婦」、「ひとり親」など、専門的な用語を使わなければなりません。

この専門的な用語について確認することも大事なのですが、記事が長くなり過ぎてしまうため、この記事では省略いたひます。次のリンク先で確認してみてください。

■ LINK 国税庁;令和4年版 源泉徴収のしかた>給与所得者の扶養控除等(異動)申告書、源泉徴収に際して控除される各種控除>3 控除対象者等の範囲(10ページ) PDF

配偶者に係る「扶養親族等の数」の数え方

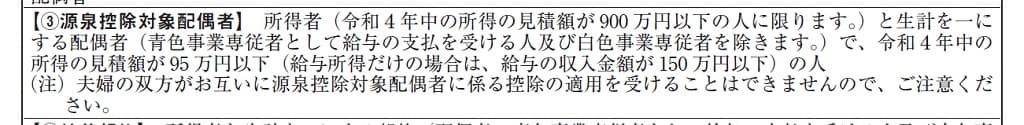

「扶養親族等の数」を数える場合に配偶者を「1人」と数えるケースは「配偶者が源泉控除対象配偶者に該当するケース」と「配偶者の合計所得金額48万円以下で障害者に該当するケース」の2つがありますが、最初に「配偶者が源泉控除対象配偶者に該当するケース」を確認します。

配偶者が源泉控除対象配偶者に該当するケース

配偶者が「源泉控除対象配偶者」に該当する場合は、扶養親族等の数に「1人」を加算します。

● 源泉控除対象配偶者とは

「源泉控除対象配偶者」については、扶養控除等申告書の裏面に記載があるので引用しておきます。

● 源泉控除対象配偶者に該当するケース

国税庁の「令和4年版 源泉徴収のしかた」に掲載されている図がわかりやすいので、引用しておきます。

引用している画像の赤色の枠囲み部分の条件に該当する配偶者が源泉控除対象配偶者となるケースです。(色付きの枠囲みは筆者追記。)

上の画像のとおり、給与等の支払を受ける人(所得者)の合計所得金額が900万円以下でその所得者の配偶者の合計所得金額が95万円以下の場合は、(配偶者を)「1人」と数えます。(上の画像の赤色の枠囲み部分)

→ この場合、扶養控除等申告書の源泉控除対象配偶者の欄に配偶者の氏名等の記載があるはずです。

配偶者の合計所得金額48万円以下で障害者に該当する場合

次に配偶者の合計所得金額が48万円以下で、配偶者が障害者に該当する場合を確認しておきます。(上の画像の緑色の枠囲み部分)

給与等の支払を受ける人の合計所得金額に関係なく、配偶者の合計所得金額が48万円以下でその配偶者が障害者に該当する場合は、扶養親族等の数に「1人」を加算します。

→ この場合、給与等の支払を受ける人(所得者)の合計所得金額が900万円を超える場合は、扶養控除等申告書の源泉控除対象配偶者の欄に配偶者の氏名等の記載がないため、見落とさないように注意が必要です。

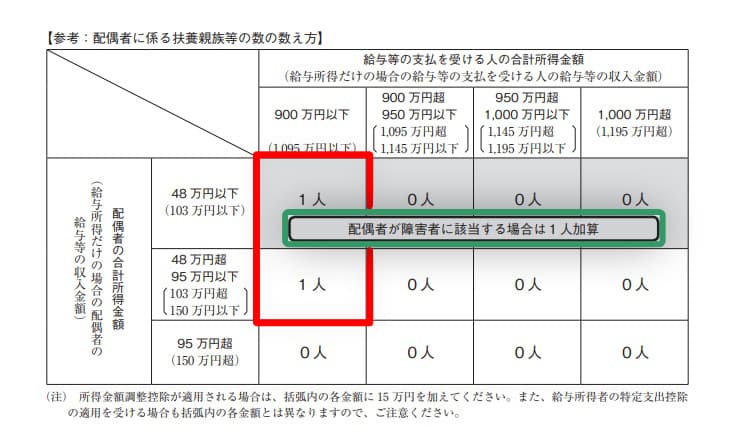

配偶者についてのまとめ(別の図で確認)

国税庁の「令和4年版 源泉徴収のしかた」に図がありますので、引用しておきます。(慣れるとわかりやすい図かと思います。)

赤色の枠囲み部分が配偶者を1人(配偶者が障害者に該当する場合は『2人』、配偶者が同居特別障害者に該当する場合は『3人』)と数えるケースになります。

配偶者以外の「扶養親族等の数」の数え方

次に配偶者以外の扶養親族について、「扶養親族等の数」の数え方を確認します。

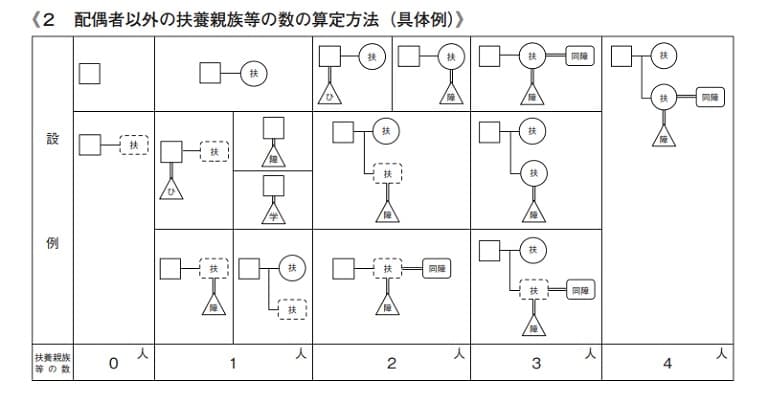

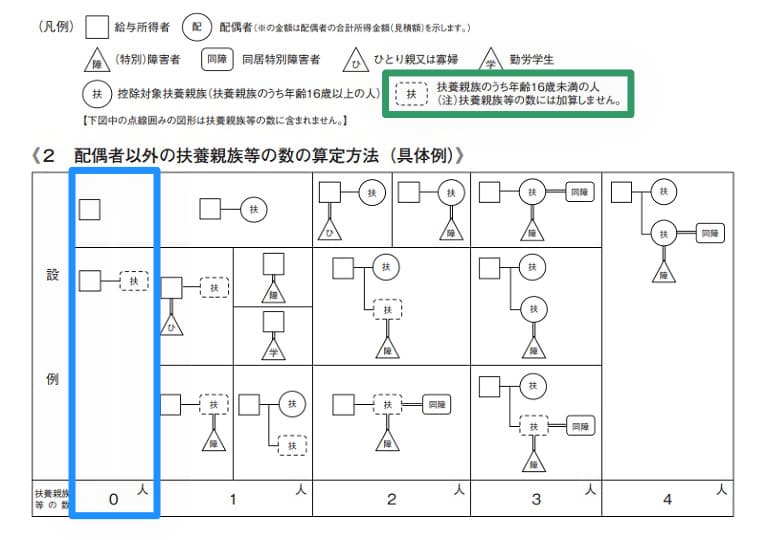

配偶者以外の扶養親族についても、先ほどの国税庁の「令和4年版 源泉徴収のしかた」に掲載されている図を参考にもう少し簡単な例で解説していきます。

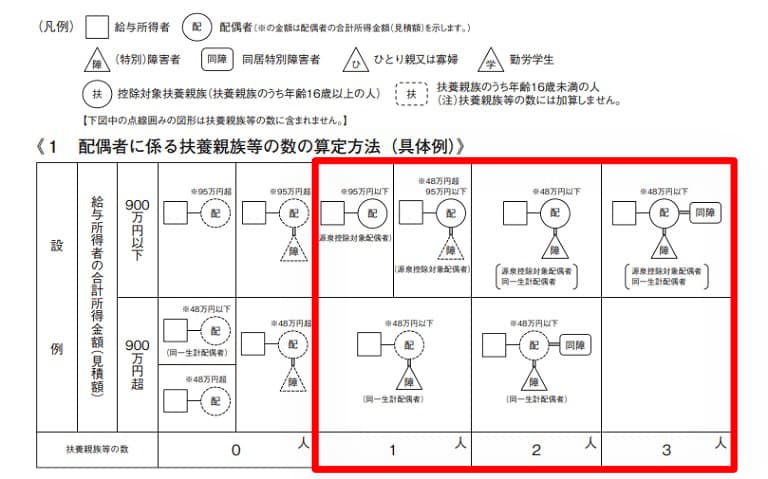

(配偶者以外の)扶養親族等の数が「0人」になる場合

最初に配偶者以外の扶養親族等の数が「0人」となるケースを確認しておきます。(下の画像の水色の枠囲み部分)

ケース1)

扶養控除等申告書に給与の支払を受ける人(給与所得者)のみが記載され、その所得者が障害者等に該当しない場合あれば扶養親族等の数は「0人」となります。(上の水色の枠囲みの上の例)

ケース2)

扶養控除等申告書に所得者以外に「年齢16歳未満の人(年少扶養親族)」だけが記載され、その年少扶養親族が障害者等に該当しないケースも扶養親族等の数は「0人」となります。(上の水色の枠囲みの下の例)

これは、上の画像の緑色の枠囲み部分の注書きのとおり、原則として16歳未満の人(年少扶養親族)は扶養親族等の数には加算しないためです。

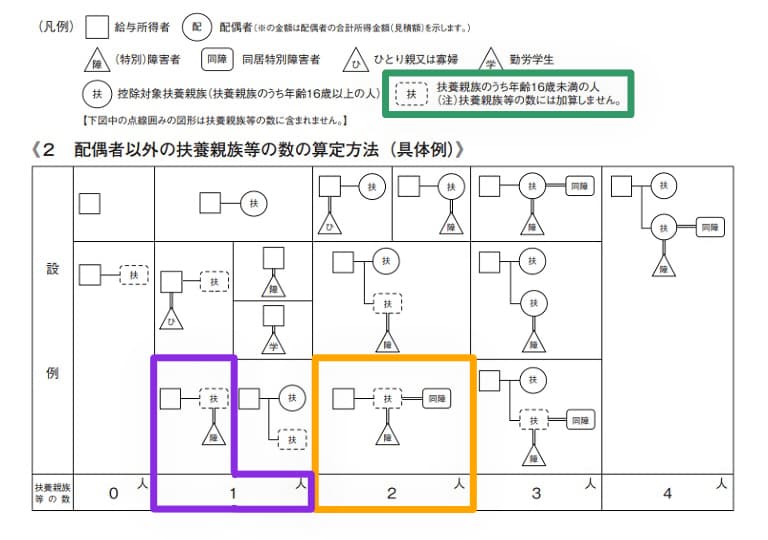

16歳未満の人(年少扶養親族)が障害者等に該当するケース

上記のとおり、16歳未満の人(年少扶養親族)は扶養親族等の数には含めませんが、障害者や同居特別障害者に該当する場合は、それぞれ、つぎのように数えます。

● 16歳未満の人(年少扶養親族)が「障害者」に該当する場合

⇒ 「1人」となります。(下の画像の紫色の枠囲み部分)

● 16歳未満の人(年少扶養親族)が「同居特別障害者」に該当する場合

⇒ 「2人」となります。(下の画像のオレンジ色の枠囲み部分)

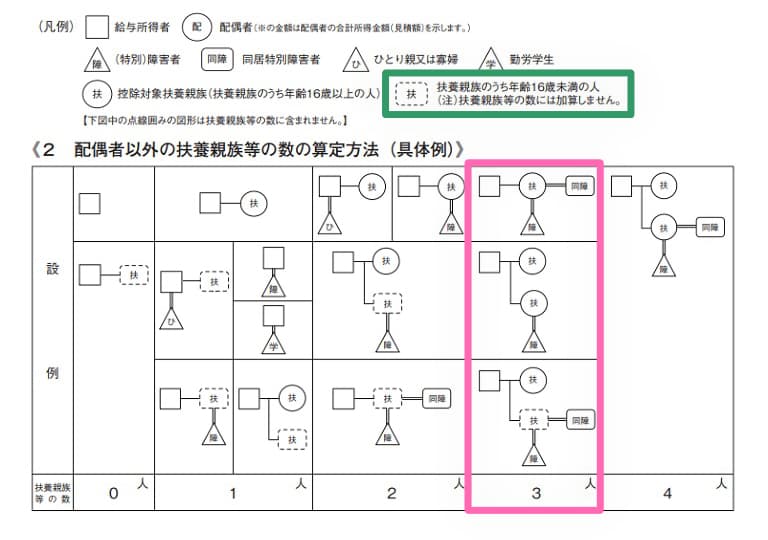

(配偶者以外の)扶養親族等の数が「3人」になる場合

次に(配偶者以外の)扶養親族等の数が「3人」になる場合(下の画像のピンク色の枠囲み部分)を確認します。(「2人」のケースは省略します。)

ケース3)

給与所得者の「控除対象扶養親族(扶養親族のうち年齢16歳以上の人)が1人いて、その控除対象扶養親族が同居特別障害者に該当するケースは、「3人」となります。(上の図のピンク色の枠囲みの上の例)

ケース4)

給与所得者の控除対象扶養親族が2人いて、その控除対象扶養親族のうち1人が障害者に該当するケースは、「3人」となります。(上の図のピンク色の枠囲みの2つ目の例)

まとめ

扶養親族等の数の数え方のポイントは、次のとおりです。

● 扶養親族等の数を毎月確認 ⇒ 障害者や寡婦やひとり親に該当するケースに注意。また、4月など就職時期には特に注意が必要。

● 障害者やひとり親に該当する場合 ⇒「1人」を加算

■□◆◇ 編集後記 ◇◆□■

週末は、6月決算の法人の申告準備。会計ソフトを移行したので、事前準備に時間がかかります。