この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

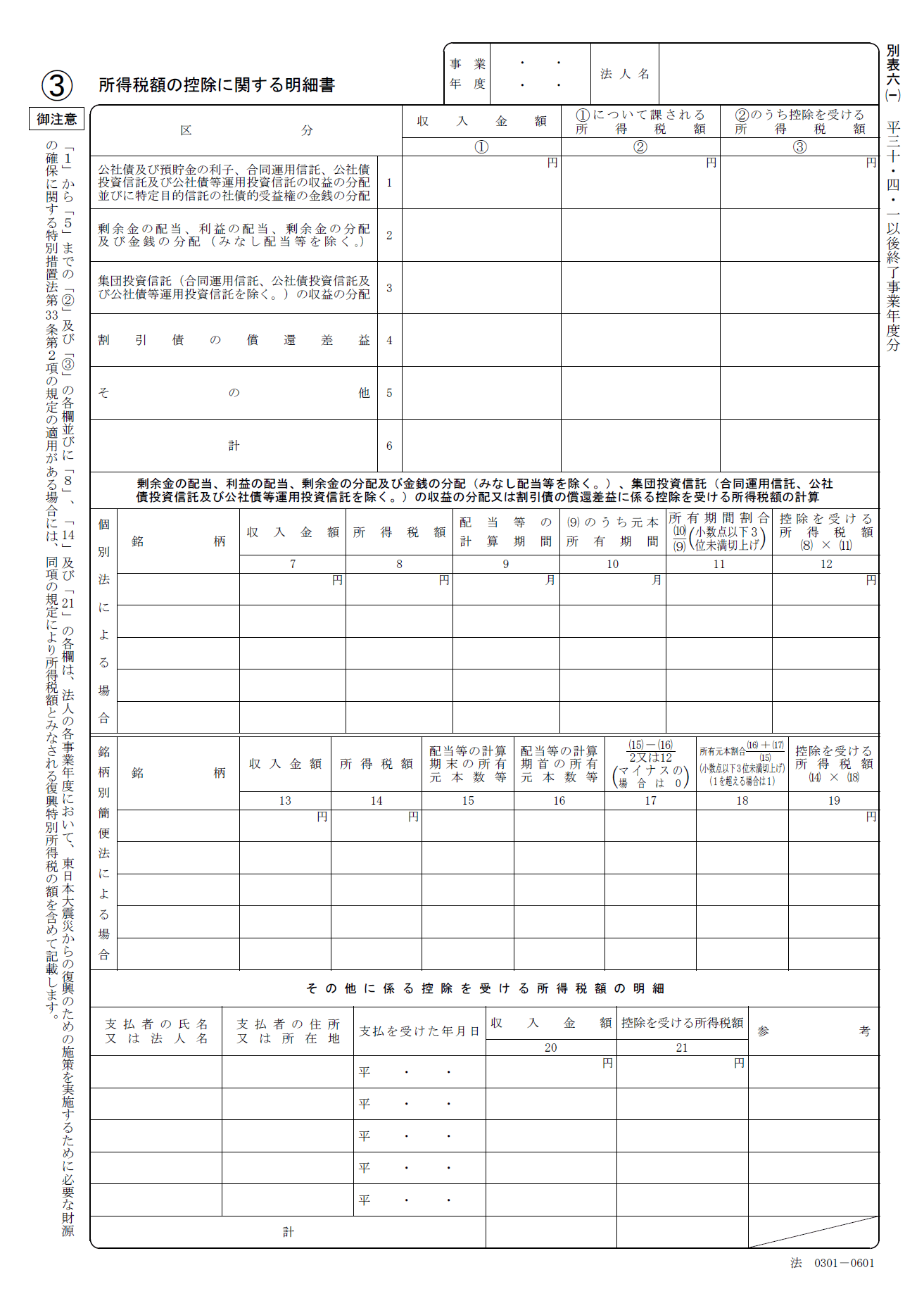

法人税の申告書の見方を解説します。今日は、別表六(一)「所得税額の控除に関する明細書」について解説します。

別表の番号は、用紙の右上に記載されています。

別表六(一)を見て、次の設問に答えられるようになりましょう。

この記事で取り扱う法人税申告書の別表については、次の国税庁の公式サイトからダウンロードしてください。

LINK 国税庁;法人税及び地方法人税の申告(法人税申告書別表等)>平成30年4月から平成31年3月の間に提供した法人税等各種別表関係(平成30年4月1日以後終了事業年度等又は連結事業年度等分) Web

平成31年4月1日以後終了事業年度等に対応した別表も国税庁の公式サイトに公表されています。

LINK 国税庁;法人税及び地方法人税の申告(法人税申告書別表等)>平成31年4月以降に提供した法人税等各種別表関係(平成31年4月1日以後終了事業年度等又は連結事業年度等分) Web

[topic color=”green” title=”この記事の対象となる法人等”]

● 普通法人

● 青色申告法人

● 平成30年4月1日[emphasis]以後開始[/emphasis]の事業年度

● 確定申告(修正申告等は想定外)

[/topic]

法人税申告書別表六(一)「所得税額の控除に関する明細書」とは

別表六(一)の名称は、「所得税額の控除に関する明細書」といいます。

この名称のとおり所得税額の控除が記載された明細書ということになります。

所得税は、「個人の所得に対してかかる税金(※1)」なので、法人がどうして関係するの?と疑問に思う方も多いかと思います。

この記事は、初心者の方向けの記事なので、深くは説明しませんが、ざっくりと、「法人でも所得税を支払うケースがあり、支払った場合は、別表六(一)に記載することもある」と覚えておく程度で良いかと思います。(所得税法第七条1項四号)

[/yoko2 responsive]

※1 国税庁;所得税のしくみ Web

● 別表一(一)「各事業年度の所得に係る申告書-普通法人(特定の医療法人を除く。)、一般社団法人等及び人格のない社団等の分」との関連

⇒ 別表六(一)で計算した法人税額から控除される所得税額(6の③)が、控除税額の計算の所得税額(17欄)に転記されます。

● 別表四「所得の金額の計算に関する明細書」との関連

⇒ 別表六(一)で計算した法人税額から控除される所得税額(6の③)が、29欄に転記されます。

● 別表五(二)「租税公課の納付状況等に関する明細書」との関連

⇒ 別表五(二)は租税公課の納付状況等を記載する明細書ですので、所得税額についてもその処理内容に応じて記載されます。

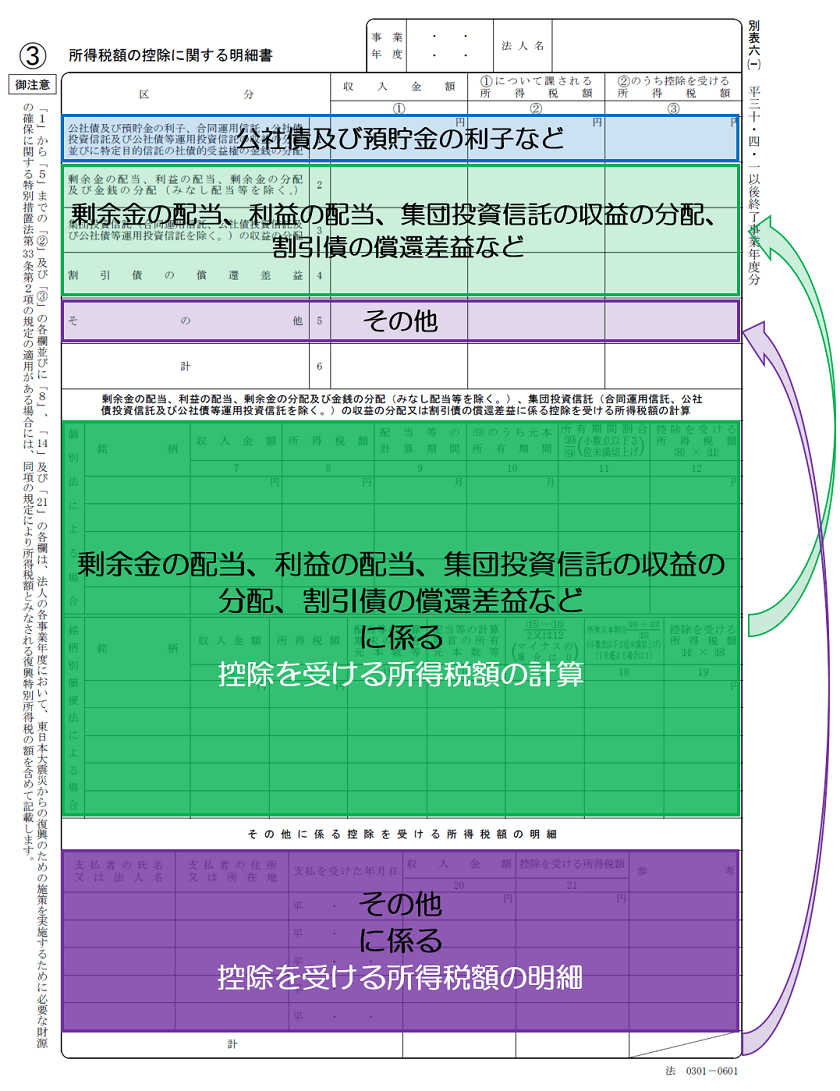

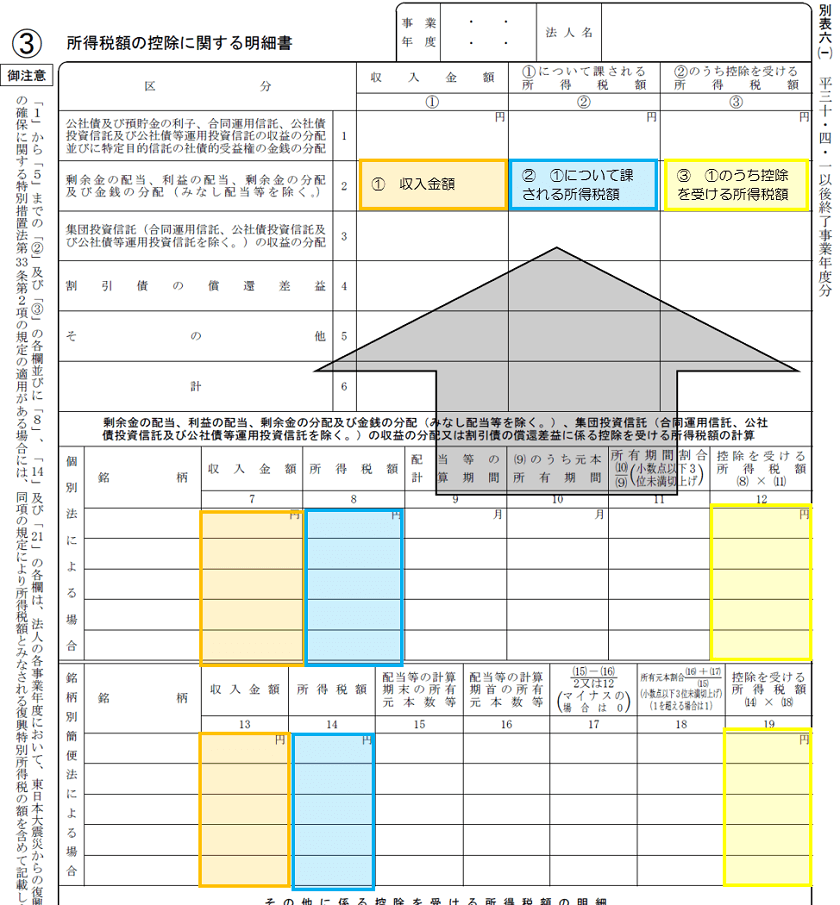

別表六(一)をざっくりと区分

別表六(一)は、所得税額の控除の明細を記載していますが、大きく、上部分(1~6欄)と下部分(7~21欄)に次のように分かれています。

● 公社債及び預貯金の利子などに対する収入金額、所得税額(1欄)

(画像の青色の枠囲み部分)

● 剰余金の配当、利益の配当、集団投資信託の収益の分配、割引債の償還差益などに対する収入金額、所得税額(2欄~4欄)

(画像の緑色の枠囲み部分)

● その他に対する収入金額、所得税額(5欄)

(画像の紫色の枠囲み部分)

● 剰余金の配当、利益の配当、集団投資信託の収益の分配、割引債の償還差益などに係る控除を受ける所得税額の計算(7欄~19欄)

(画像の濃い緑色の背景色部分)

● その他に係る控除を受ける所得税額の明細(20、21欄)

(画像の濃い紫色の背景色部分)

[/yoko2 responsive]

1欄には、会計データの数値が直接記載されていますが、2~4欄は、下部分の7~19欄の計算の結果が記載され、5欄には、21、22欄の明細の合計が記載されています。

以下、別表六(一)の1欄と2欄(2欄に関係する7欄~19欄を含む)の見方を確認していきます。

(3欄、4欄は2欄の見方を参考にしてください。また、5欄の見方については比較的簡単なため省略いたします。)

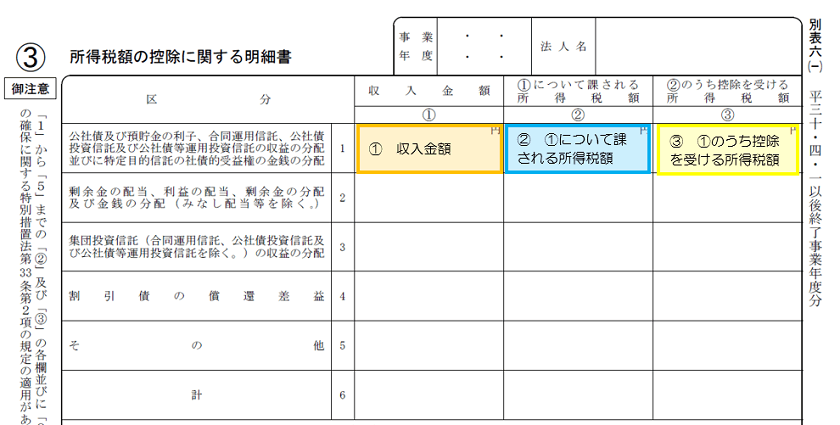

別表六(一)1欄 公社債及び預貯金の利子など

別表六(一)の1欄には、次の利子や分配金について課された所得税額等を記載します。

● 合同運用信託、公社債投資信託及び公社債等運用投資信託の収益の分配

● 特定目的信託の社債的受益権の金銭の分配

多くの法人で「預貯金の利子」を記載しているかと思いますが、①~③の金額は次のような金額が記載されています。

● ② 当期中に支払を受ける金額について課される所得税及び復興特別所得税の額

● ③ ②の金額をそのまま記載

[/yoko2 responsive]

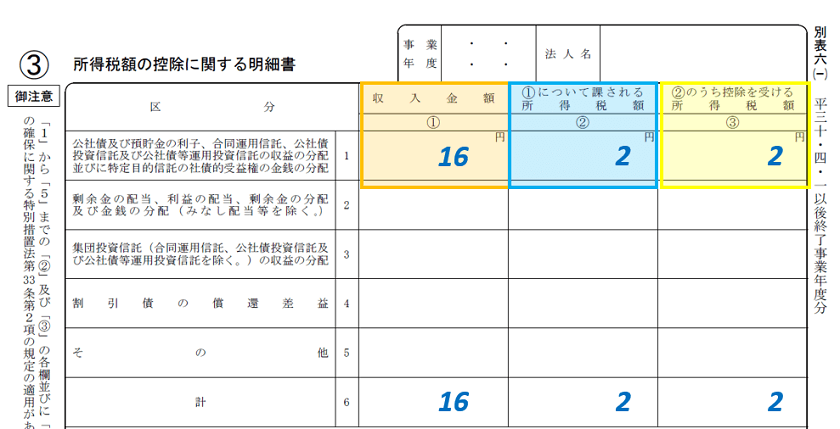

別表六(一)1欄 預貯金の利子のみの場合の記載例

別表六(一)の1欄に預貯金の利子に対する所得税等が記載されている場合は、次のような画像になります。

別表六(一)2欄 剰余金の配当など

別表六(一)の2欄には、次の配当等について課された所得税額等を記載します。(みなし配当等を除きます。以下、この記事で上記の4つをまとめて「剰余金の配当等」と記載します。)

● 利益の配当

● 剰余金の分配

● 金銭の分配

2欄(3欄又は、4欄を含む)は、1欄と異なり「剰余金の配当、利益の配当……(中略)……に係る控除を受ける所得税額の計算(7欄~19欄)」で計算した結果を記載することになります。

計算例は後ほど説明しますが、初心者の方は、「配当等について天引きされている所得税額の全額を控除できないケースもある(計算により少ない金額になることもある)」と覚えておく程度で良いかと思います。

● ② 当期中に支払を受ける金額について課される所得税及び復興特別所得税の額(8欄、14欄のうち、剰余金の配当等に該当する金額の合計額)

● ③ 12欄、19欄のうち、剰余金の配当等に該当する金額の合計額

[/yoko2 responsive]

剰余金の配当、利益の配当……(中略)……に係る控除を受ける所得税額の計算(7欄~19欄)

剰余金の配当、利益の配当……(中略)……に係る控除を受ける所得税額の計算(7欄~19欄)には、次の2つの方法があります。

銘柄別簡便法

個別法

個別法は「種類、銘柄及び元本の所有期間の異なるものごとに、個別に計算する方法」です。

(国税庁;平成30年版 法人税申告書・地方法人税申告書の記載の手引 Web>別表六(一) 所得税額の控除に関する明細書 PDFより)

ちょっと難しいので具体例で説明していきます。

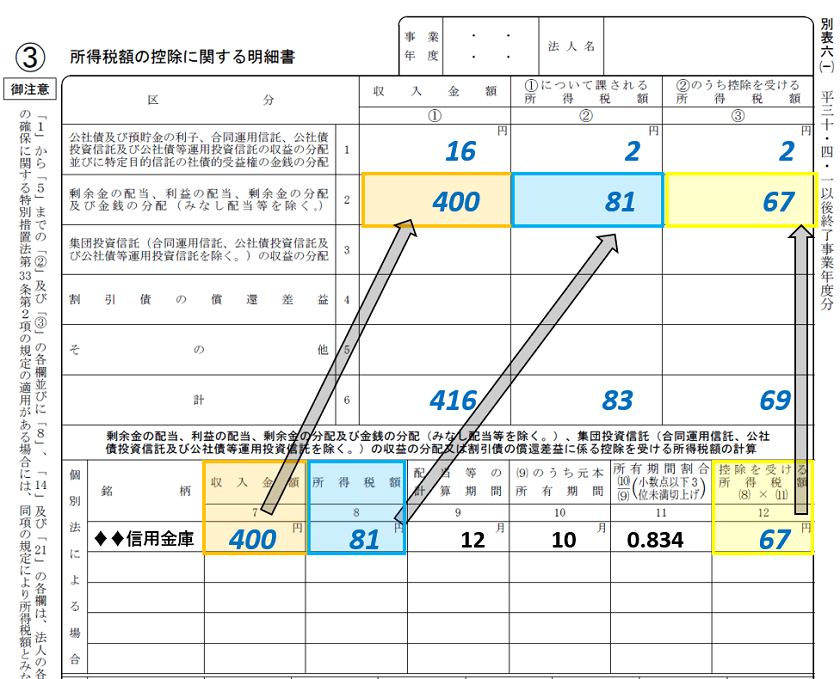

② ①に対する源泉所得税 81円

③ 配当等の計算期間 ○○年4月1日~翌年3月31日(12か月)

④ 元本を所有していた期間 ○○年6月15日~翌年3月31日(10か月。1月未満の端数、切り上げ。)

⑤ 翌年3月31日に所有していた口数 2口

⑥ ○○年12月26日に取得した口数 2口

この例で個別法を適用して、所得税額の控除額を計算すると次のようになります。

□ 8欄 上記の配当等に課される所得税額「81」円を記載します。

□ 9欄 配当等の計算期間「12」か月を記載します。

□ 10欄 (9)のうち元本所有期間「10」か月を記載します。

□ 11欄 所有期間割合【(10)÷(9)】(小数点以下3位未満切上げ)「0.834」を記載します。

⇒ 10÷12=0.833333……⇒0.834

□ 12欄 控除を受ける所得税額【(8)×(11)】「67」円を記載します。

⇒ 81×0.834=67.554⇒67円

個別法で計算した結果を2欄に転記して、1欄との合計額を6欄に記載します。

6欄の③の数値69円は別表四29欄に転記します。

銘柄別簡便法

銘柄別簡便法は「(個別法による場合の各欄を)元本の増加分について所得税額の2分の1を控除する簡便計算法」です。

(国税庁;平成30年版 法人税申告書・地方法人税申告書の記載の手引 Web>別表六(一) 所得税額の控除に関する明細書 PDFより)

ちょっと難しいので具体例で説明していきます。

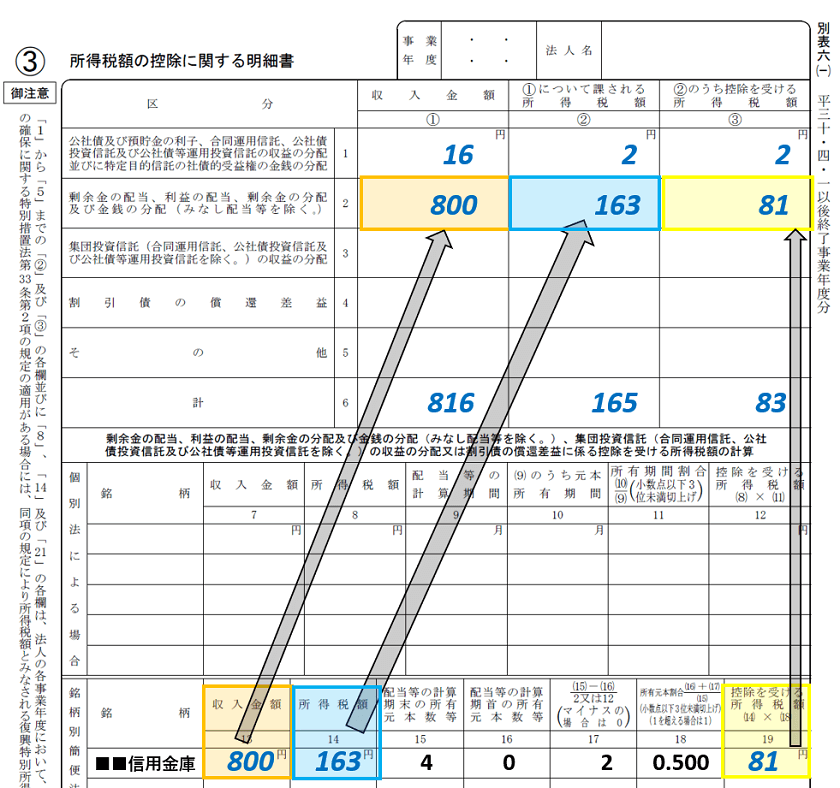

② ①に対する源泉所得税 163円

③ 配当等の計算期間 ○○年4月1日~翌年3月31日(12か月)

④ 元本を所有していた期間 ○○年12月26日~翌年3月31日(4か月。1月未満の端数、切り上げ。)

⑤ 翌年3月31日に所有していた口数 4口

⑥ ○○年12月26日に取得した口数 4口

⑦ ○○年4月1日に所有していた口数 0口

この例を別表六(一)の銘柄別簡便法で処理したとすると次のようになります。

□ 14欄 上記の配当等に課される所得税額「163」円を記載します。

□ 15欄 配当等の計算期末の所有元本数等「4」口を記載します。

□ 16欄 配当等の計算期首の所有元本数等「0」口を記載します。

□ 17欄 【(15)-(16)÷2又は12(マイナスの場合は0)】の計算結果 「2」口を記載します。

⇒ (4-2)÷2=2 (この例では、計算期間が1年未満なので「2」で割ります。)

□ 18欄 【所有元本割合(16)+(17)÷(15)】の計算結果「0.500」を記載します。

⇒ (0+2)÷4=0.500

□ 19欄 控除を受ける所得税額【(14)×(18)】「81」円を記載します。

⇒ 163×0.500=81.5⇒81円

銘柄別簡便法で計算した結果を2欄に転記して、1欄との合計額を6欄に記載します。

6欄の③の数値83円は別表四29欄に転記します。

個別法と銘柄別簡便法の選択

個別法と銘柄別簡便法は、納税者が有利な方を選択することができます。

計算の区分方法については、次のリンク先で確認してみてください。

LINK 国税庁;平成30年版 法人税申告書・地方法人税申告書の記載の手引 Web>別表六(一) 所得税額の控除に関する明細書 PDF

まとめ

別表六(一)は、つきつめると区分や計算方法の選択など難しい点もありますが、多くの小規模の法人は、預金の利子や信用金庫や上場株式の配当等から天引きされている所得税を計算しているだけかと思いますので、複雑な例は確認しておかなくても良いでしょう。

初心者でも所得税額の控除額がいくらなのか?という質問には回答できるようにしておきましょう。

■□◆◇ 編集後記 ◇◆□■

今日は関東でも雨が強いです。郵便を出してコンビニに寄っただけで靴が水浸しになってしまいました。