この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

この記事では、賞与に対する源泉徴収税額の算出率の表の見方について、初心者向けになるべくわかりやすく記載したいと思います。

【 この記事のポイント 】

賞与に対する源泉徴収税額の算出率の表の見方を、給与計算事務の初心者向けに解説

❓ 賞与に対する源泉徴収税額ってどう計算するの?(表の見方の基本)

❓ 賞与のうち給与所得の源泉徴収税額表(月額表)を使用するケースとは?

❓ 前月の社会保険料等控除後の給与等の金額がない場合は?

「賞与に対する源泉徴収税額の算出率の表」については、以下の国税庁の公式サイトの掲載ページからダウンロードしてください。

■ LINK 国税庁;賞与に対する源泉徴収税額の算出率の表(令和4年分) PDF

■ LINK 国税庁;令和4年分 源泉徴収税額表 web

この記事は令和4年6月6日現在の情報に基づき作成しています。法令の改正等があるかも知れませんので、実際に源泉徴収事務を行う場合は、その時点の法令等を良くご確認ください。

なお、この記事では居住者に対して支払う賞与を想定しています。

● 参考 e-Gov>法令検索;所得税法 web

● 参考 e-Gov>法令検索;所得税法施行令 web

● 参考 所得税法基本通達;法第183条《源泉徴収義務》関係 web

● 参考 国税庁;No.2502 源泉徴収義務者とは web

● 参考 国税庁;No.2523 賞与に対する源泉徴収 web

● 参考 国税庁;令和4年版 源泉徴収のしかた web

● 参考 国税庁;令和4年分 源泉徴収税額表 web

給与所得の源泉徴収税額表とは?

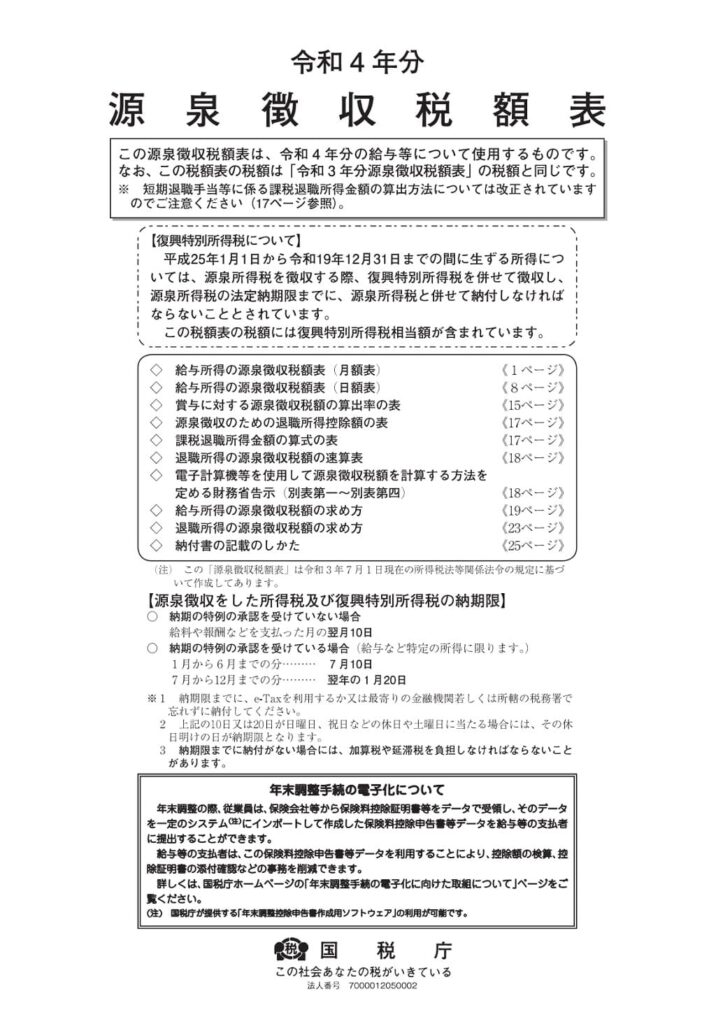

国税庁の公開している「源泉徴収税額表」には、給与所得の源泉徴収税額表、賞与に対する源泉徴収税額の算出率の表、退職所得に関する表などが含まれていますが、この記事では賞与に対する源泉徴収税額の算出率の表の見方について説明します。

賞与に対する源泉徴収税額の算出率の表の対象となる賞与等

この章では賞与に対する源泉徴収税額の算出率の表の対象となる賞与について確認しておきます。

賞与に対する源泉徴収税額の算出率の表の対象となる賞与は、「賞与、ボーナス等の名目で支給されるもの」と考えて問題ありませんが、国税庁のサイトに対象となる賞与が記載されていますので、迷った場合は参考にしてみてください。

「月額表」を使用して源泉徴収税額を算出する賞与等

次のような賞与等の場合には「給与所得に対する源泉徴収税額表(月額表) PDF」を使用して、その賞与に対する源泉徴収税額を算出します。

□ 前月中に支払うべき給与がない場合

□ 賞与、ボーナス等の金額が前月中の給与の金額の10倍を越える場合

具体的な算出方法は、この記事の下の方で解説します。

賞与でも「給与所得に対する源泉徴収税額表(月額表) PDF」を使用するケースがあるということを覚えておいてください。

賞与に対する源泉徴収税額の算出率の表の見方

それでは、賞与に対する源泉徴収税額の算出率の表(令和4年分) PDFの見方を確認していきます。

賞与に対する源泉徴収税額の算出率の表の基本

最初に基本的なことを確認します。

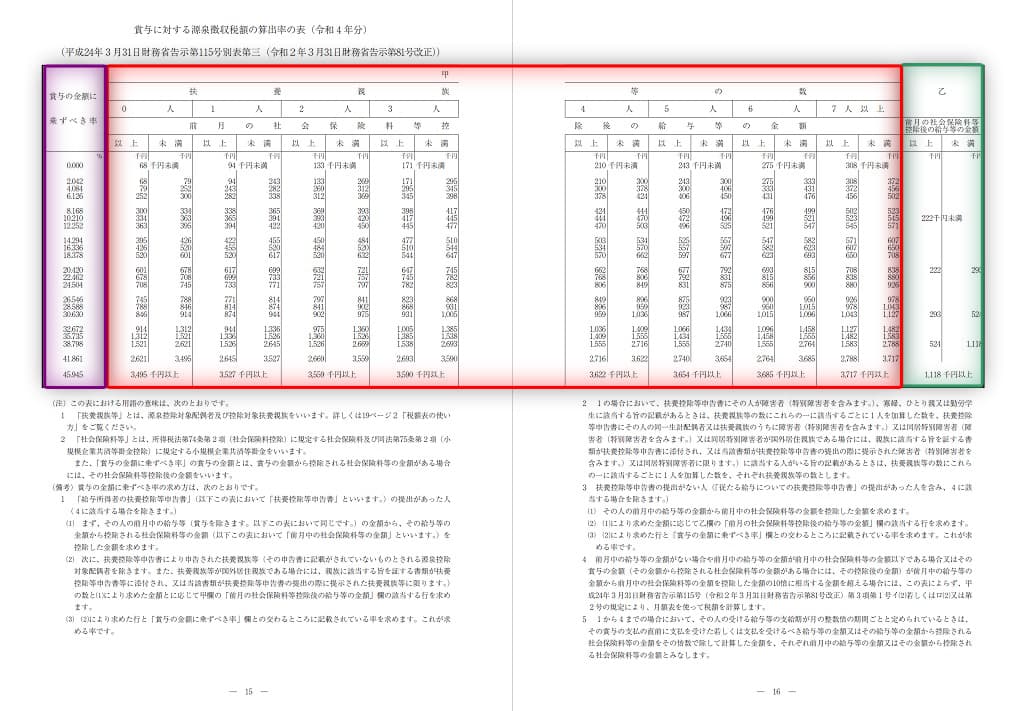

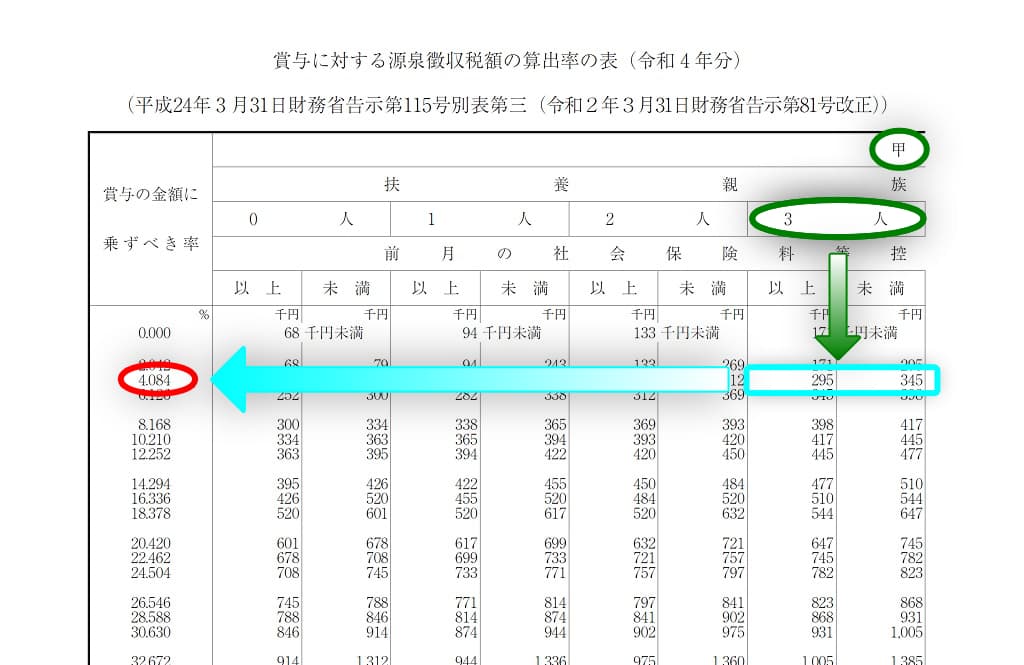

上の画像で色付けしたとおり、賞与に対する源泉徴収税額の算出率の表は、大きく3つに区分することができます。

● 「賞与の金額に乗ずべき率」(左端の列。上の画像の紫色の枠囲み部分。)

● 「甲」欄(扶養親族等の数により8つに区分。上の画像の赤色の枠囲み部分。)

● 「乙」欄(上の画像の緑色の枠囲み部分。)

『賞与に対する源泉徴収税額の算出率の表』は、その名称のとおり源泉徴収税額を計算する過程の算出率が記載された表となっています。

給与所得者の扶養親族等の状況、前月の社会保険料控除後の給与等の金額、賞与等の金額を、ルールに従って賞与に対する源泉徴収税額の算出率の表の3つの区分にあてはめ、税額を算出する仕組みになっています。

では、細かい説明をする前に簡単な例で税額を算出してみます。

税額を算出する流れ

表を見ただけで、使い方はある程度、予想できるかと思いますが、税額を算出するステップは次のとおりです。

税額を算出してみる

次のような条件を想定しました。

(条件)

□ 給与所得者の扶養控除等申告書の提出があり、扶養親族等の数は3人

□ 前月の社会保険料等控除後の給与等の金額 298,240円

□ 賞与の金額 572,813円(社会保険料等控除後の金額)

上記の条件で、賞与に対する源泉徴収税額の算出率の表(令和4年分)を参照しながら、税額を算出してみます。

給与所得者の扶養控除等申告書の提出があり(※1)、扶養親族等の数が3人ですので、「甲」欄の3人を参照します。(上の画像の緑色の丸囲み部分)

※1 給与所得者の扶養控除等申告書(以下、この記事では「扶養控除等申告書」と記載します。)の提出の有無によって参照する列が変わります。

● 扶養控除等申告書の提出がある場合 ⇒ 甲欄

● 扶養控除等申告書の提出がない場合 ⇒ 乙欄

前月の社会保険料等控除後の給与等の金額は298,240円ですので、ステップ1で確認した「甲3人」の列から298,240円の当てはまる行を探します。

→ 「295千円以上、345千円未満」の行(上の画像の水色の枠囲み部分)になります。

ステップ2で探した行の一番左端の「賞与の金額に乗ずべき率」欄を確認します。

この例では「4.084%」になります。(上の画像の赤色の枠囲み部分)

最後に社会保険料等控除後の賞与の金額にステップ3で求めた算出率をかけて源泉徴収税額を算出します。

この事例では、23,393円が求める源泉徴収税額となります。

賞与に対する源泉徴収税額の算出率を確定するためのポイント

上の具体例で賞与に対する源泉徴収税額の算出率を確定するためのイメージはつかめたかと思いますが、賞与に対する源泉徴収税額の算出率の表(令和4年分) PDFで算出率を確定するためには、賞与を支給する従業員について次の3つの事項を確認しておかなければいけません。

□ 前月の社会保険料控除後の給与等の金額はいくらか?

□ 甲欄、乙欄のいずれに該当するか?甲欄に該当する場合、扶養親族等の数は何人になるか?

□ 社会保険料控除後の賞与の金額はいくらか?

このうち「前月の社会保険料等控除後の給与等の金額」については、注意点が多いので次のパラグラフで解説します。

扶養親族等の数については、次の記事を参照してください。

前月の社会保険料等控除後の給与等の金額とは?

「前月の社会保険料等控除後の給与等の金額」とは、前月の給与の金額(非課税通勤手当を除く)から(前月の)健康保険、厚生年金、雇用保険等の社会保険料等を控除した金額ですが、前月に給与の支払がないというケースもありますので、注意が必要です。

前月の給与明細書で確認

最初に毎月給与の支給があるケース(前月の給与明細書があるケース)で確認します。

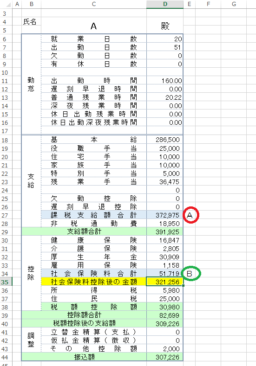

簡易的な給与明細書をExcelで再現してみました。

上の画像のA「課税支給額合計」(赤丸)からB「社会保険料合計」(緑丸)を差し引いた金額が「社会保険料等控除後の給与等の金額」になります。(黄色の背景色の金額)

残業手当や社会保険料の控除額によって毎月変わる可能性がありますので、「前月の社会保険料等控除後の給与等の金額」も毎月一定ではありません。7月に賞与を支給する場合は6月の給与明細書を、12月に賞与を支給する場合は11月の給与明細書を確認することになります。

非課税通勤費を「前月の社会保険料等控除後の給与等の金額」に含めないこと。

支給期が月の整数倍になっている場合

次に、毎月給与を支給していないケースを確認してみます。

例えば、非常勤役員等の半年俸など、支給期が月の整数倍になっているようなケースでは、前月の給与明細書がないことがあるため、賞与に対する源泉徴収税額を計算する場合の「前月の社会保険料等控除後の給与等の金額」については、どうすればよいでしょうか?

このような「給与の支給期が月の整数倍」になっているケースの「前月の社会保険料等控除後の給与等の金額」の確認方法については、賞与に対する源泉徴収税額の算出率の表(令和4年分) PDFの下部分の注意書きに記載されているので、その注意書きで確認しておきます。

その人の受ける給与等の支給期が月の整数倍の期間ごとと定められているときは、その賞与の支払の直前に支払を受けた若しくは支払を受けるべき給与等の金額又はその給与等の金額から控除される社会保険料等の金額をその倍数で除して計算した金額を、それぞれ前月中の給与等の金額又はその金額から控除される社会保険料等の金額とみなします。

つまり、6か月ごとに給与等を支給していれば、賞与を支給する直前に支払った給与等と控除した社会保険料等をそれぞれ6で除して計算した金額で賞与に対する源泉徴収税額の算出率の表の「前月の社会保険料等控除後の給与等の金額」とみなすことなります。(具体的な計算については、別の記事で解説する予定です。)

賞与に対する源泉徴収税額の算出率の表の見方がなんとなくわかってきましたか?月額表や日額表とは異なる方法なので、最初はなかなか難しいですよね。(前月の給与を確認するところがひと手間です。)

でも心配いりません。

実務では給与計算用のソフトウェアを使って処理するのが一般的なので、表の見方がわからなくても、基本的な設定さえ間違えなければソフトウェアが自動で計算してくれます。(じゃあ、この記事を読まなくても・・・なんて思わないでくださいね。基本は大事です。)

ソフトウェアはそこそこ有名な会社のものであれば、機能はほぼ一緒なので、どこの会社のものを使っても問題ありません。

私のクライアントの中ではfreee人事労務の人気が高いです。

一般的な給与計算のソフトウェアでは当たり前の機能となっていますが、年末調整やマイナンバー管理の機能もあります。

このソフトウェアの特徴は、無料でお試しができるところです。(とりあえず使ってみるでも良いかも知れません。サポートもなかなか充実していますよ。)

クラウド会計ソフトではfreeeと人気を二分するMFクラウドシリーズも忘れてはいけません。MFクラウドシリーズにも「【公式サイト】MFクラウド」シリーズに「MFクラウド給与」という給与計算システムがあります。

(公式サイト ⇒ サービス一覧 ⇒ クラウド給与を選択してください。)

こちらも無料のお試しがあります。

よく「クラウドのシステムを使うならどっちがいいの?」と聞かれるのですが、ソフトは慣れなので、クラウドにこだわるなら上記2つのどちらでも良いかと。(どっちも良くできていると思います。それぞれ同系列のシステムとの連携もいいですよ。)

源泉徴収税額表の準備

源泉徴収税額表は、年末に年末調整資料と一緒に新しい税額表が送られてきますが、国税庁の次のページからダウンロードすることもできます。

■ LINK 国税庁;令和4年分 源泉徴収税額表 web

賞与に対する源泉徴収税額の算出率の表のみダウンロードする場合

■ LINK 国税庁;賞与に対する源泉徴収税額の算出率の表(令和4年分) PDF

■□◆◇ 編集後記 ◇◆□■

週末は知り合いの演奏会へ。3年ぶり。とても楽しめました。