この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

令和6年分の給与所得者の扶養控除等(異動)申告書(この記事では以下「扶養控除等申告書」と記載します。)の書き方についてまとめてみました。

記事が長くなるため、分割で執筆する予定です。

この記事では、B欄の「控除対象扶養親族」の情報の書き方について説明いたします。

● このページは令和5年10月10日現在の情報に基づき作成しています。最新の情報は国税庁の公式サイト等でご確認ください。掲載内容等の更新があった場合は、リンク切れとなる場合もございますので、ご了承ください。

● 2023/10/11 記載例の日付を再度、訂正いたしました。

● 参考 国税庁;令和6年分 給与所得者の扶養控除等(異動)申告書 PDF

● 参考 国税庁;《記載例》令和6年分 給与所得者の扶養控除等(異動)申告書の記載例 PDF

● 参考 国税庁;令和5年分 年末調整のしかた web

● 参考 国税庁;年末調整がよくわかるページ(令和5年分) web

目次 表示

扶養控除等申告書の書き方

それでは、扶養控除等申告書の書き方を簡単に説明していきます。

記載順

記載する順番については、特に気にする必要はありませんが、このページでは、申告書の上部から順に説明していきます。

「給与所得者本人」の情報

A欄 「源泉控除対象配偶者」の情報

B欄 「控除対象扶養親族」の情報

C欄 「障害者、寡婦、ひとり親、勤労学生」の情報

D欄 「他の所得者が控除を受ける扶養親族等」の情報

住民税に関する事項(「16歳未満の扶養親族」)の情報

この記事では、B欄の「控除対象扶養親族」の情報の書き方について説明していきます。

B欄 「控除対象扶養親族」の情報

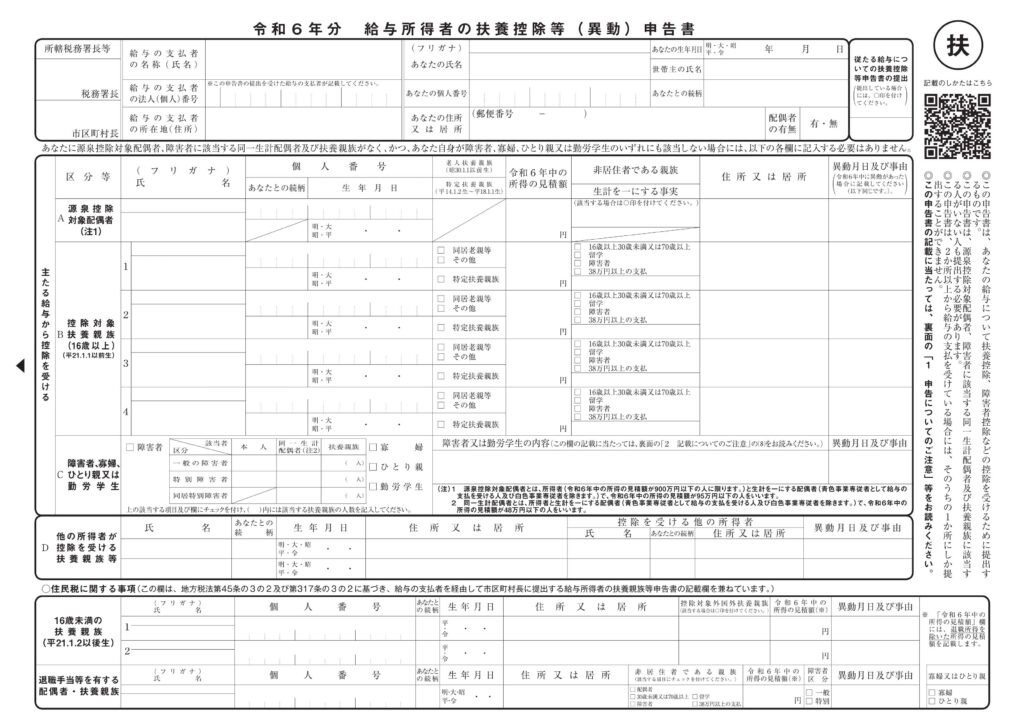

B欄「控除対象扶養親族(16歳以上)」

(平成21.1.1以前生)の情報の記載欄

(PC、タブレット端末のみ)

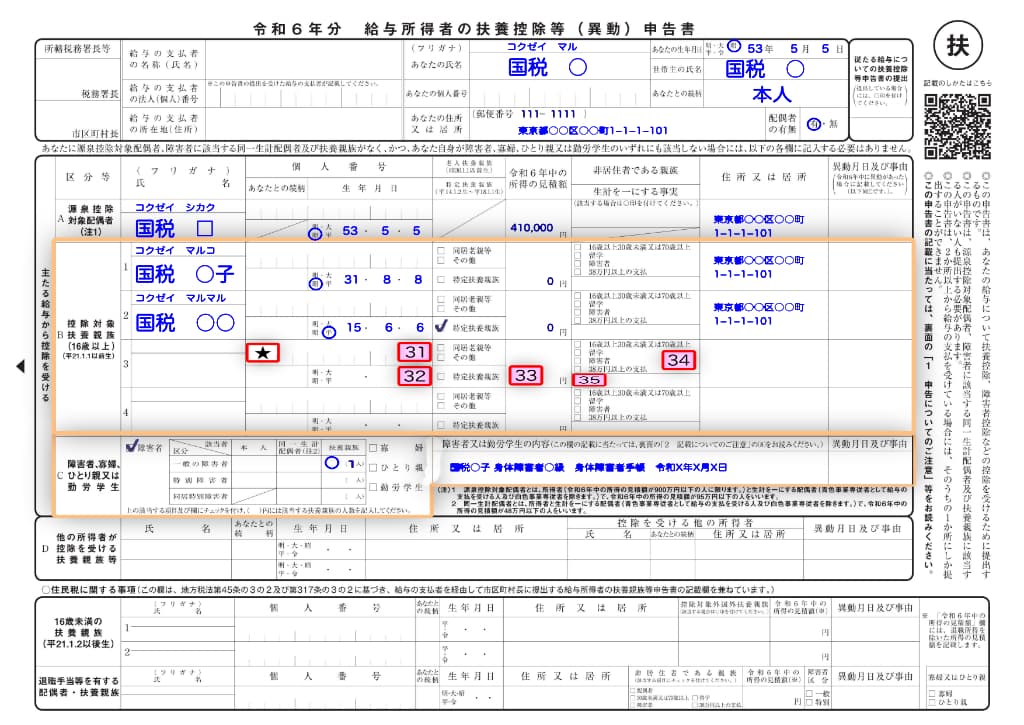

扶養親族が「控除対象扶養親族」に該当する場合については、B欄(画像のオレンジ色の枠囲み部分)にその親族の情報 (氏名、生年月日、令和6年中の所得の見積額など) 記載します。

扶養親族が16歳未満(平成21年1月2日以後生まれ)に該当するケースではB欄には記載する必要はありません。(16歳未満の扶養親族については、申告書の下部に「住民税に関する事項」として記載することになります。)

また、「扶養親族」が障害者に該当する場合は、「C欄 障害者、寡婦、ひとり親又は勤労学生」に記載が必要となります。

控除対象扶養親族とは?

「扶養親族」「控除対象扶養親族」

(PC、タブレット端末のみ)

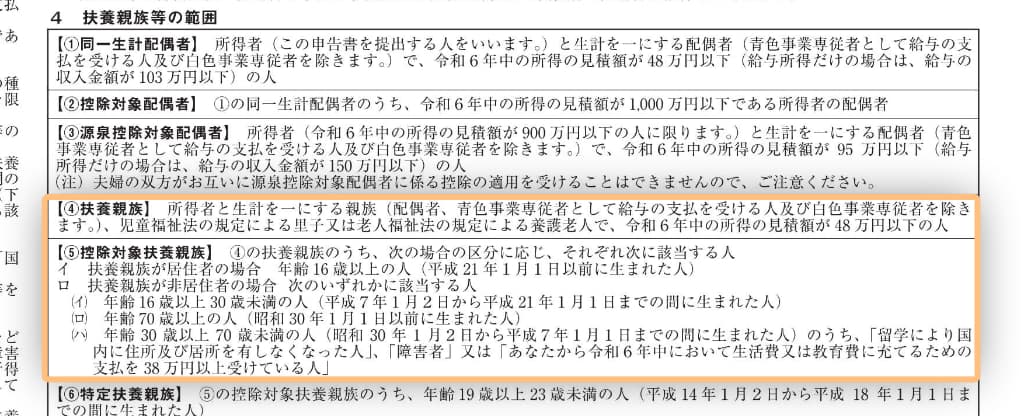

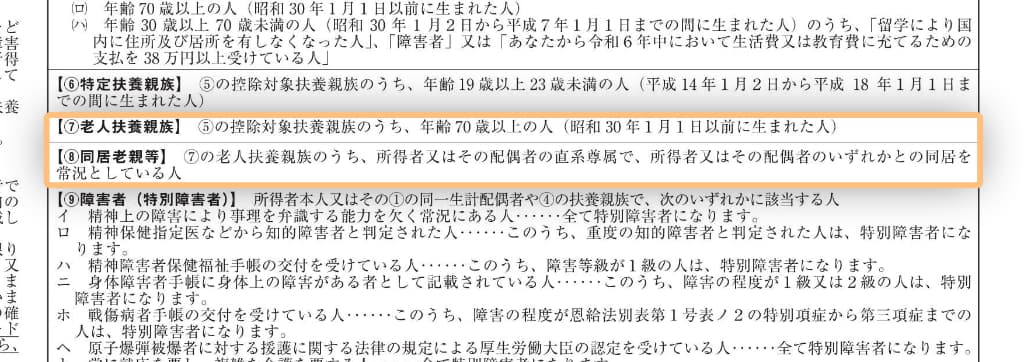

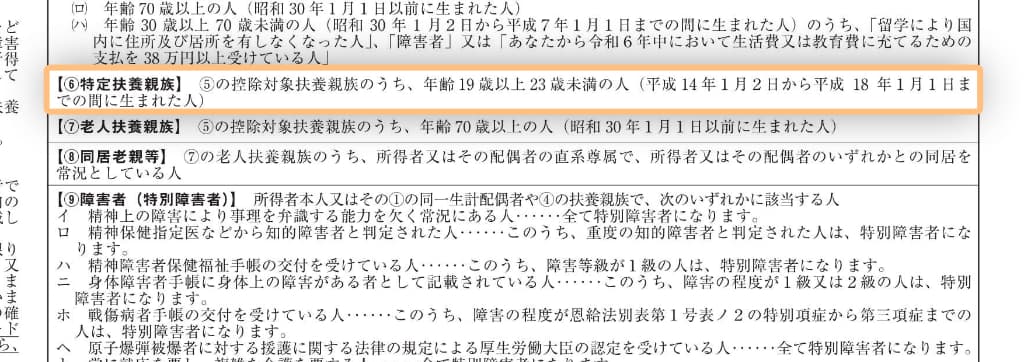

日常的に使用する扶養親族(「養っている家族や親族」という意味で使用されることが多い言葉。)とこの申告書に記載する「控除対象扶養親族」は同じとは限りませんので、扶養控除申告書の裏面の「4 扶養親族等の範囲」に、「【④扶養親族】」と「【⑤控除対象扶養親族】」 の定義(上の 画像のオレンジ色の枠囲み部分 )を確認してから記載してみてください。

ざっくりと要件をまとめると次のとおりです。

● 所得者(扶養控除等申告書を提出する人)と生計を一にする親族(配偶者、青色事業専従者として給与の支払いを受ける人、白色専従者を除く)、児童福祉法の規定による里子又は老人福祉法の規定による養護老人に該当する人

● 令和6年中の所得の見積額が48万円以下の人

● 上記の要件をすべて満たす人(扶養親族)のうち、年齢16歳以上の人(平成21年1月1日以前に生まれた人)

上の要件のうち、上部2つに該当する人が扶養親族に該当し、その扶養親族うち年齢16歳以上の人が控除対象扶養親族に該当することになります。

書き始める前に該当するかどうかをしっかりと確認しましょう 。

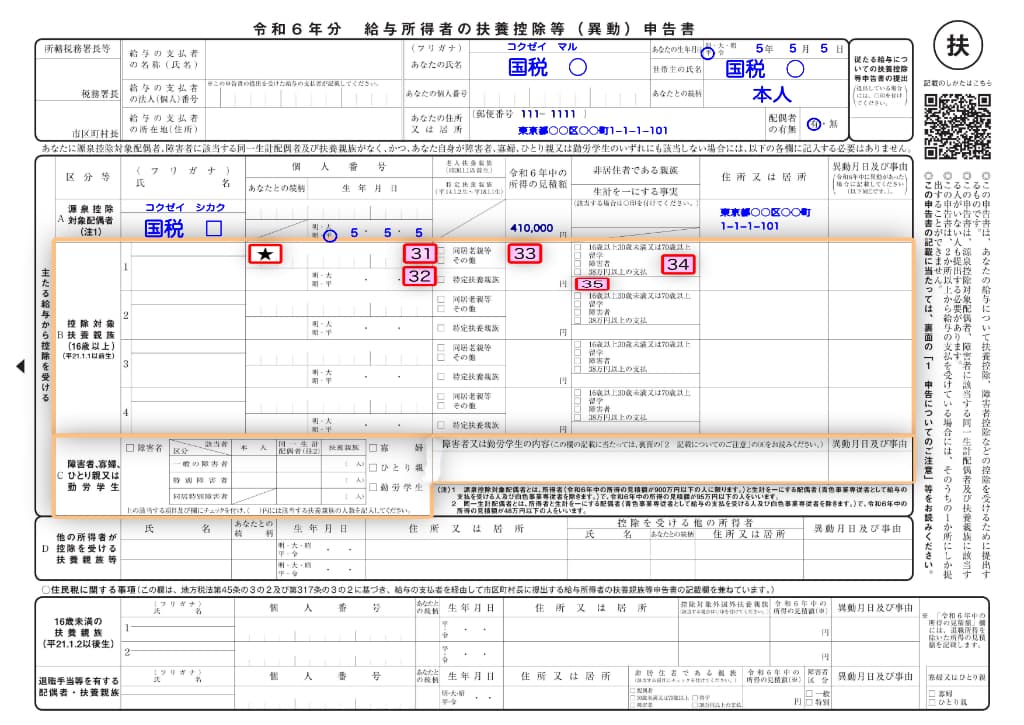

「控除対象扶養親族(16歳以上)」の記載例

B欄 「控除対象扶養親族(16歳以上)」欄の記載例

[★] 個人番号(マイナンバー)

個人番号(マイナンバー)の記載方法については、勤務先で確認してください。

[31] 「□ 同居老親等、□ その他」のチェック

老人扶養親族、同居老親等

控除対象扶養親族のうち年齢70歳以上の人( 昭和30年1月1日以前に生まれた人 。「老人扶養親族」といいます。)については、同居老親等に該当するかどうかを確認し、同居老親等に該当する人については「□ 同居老親等」に☑し、それ以外の人については「□ その他」に☑をします。

● 老人扶養親族に該当する人

● 所得者(扶養控除等申告書を提出する人)又はその配偶者の直系尊属に該当する人

● 所得者(扶養控除等申告書を提出する人)又はその配偶者のいずれかと同居を状況としている人

老人扶養親族、同居老親等については、扶養控除等申告書の裏面 「4 扶養親族等の範囲」の「【⑦老人扶養親族】」と「【⑧同居老親等】」に 定義が記載されているので、記載前に確認しておきましょう。

[32」 「□ 特定扶養親族」のチェック

特定扶養親族

控除対象扶養親族のうち年齢19歳以上23歳未満の人(平成14年1月2日から平成18年1月1日までの間に生まれの人)については、特定扶養親族に該当するため、「□ 特定扶養親族」に☑します。

特定扶養親族については、扶養控除等申告書の裏面の「4 扶養親族等の範囲」の「【⑥特定扶養親族】」に定義が記載されているので、記載前に確認しておきましょう。

[33] 「令和6年中の所得の見積額」の欄

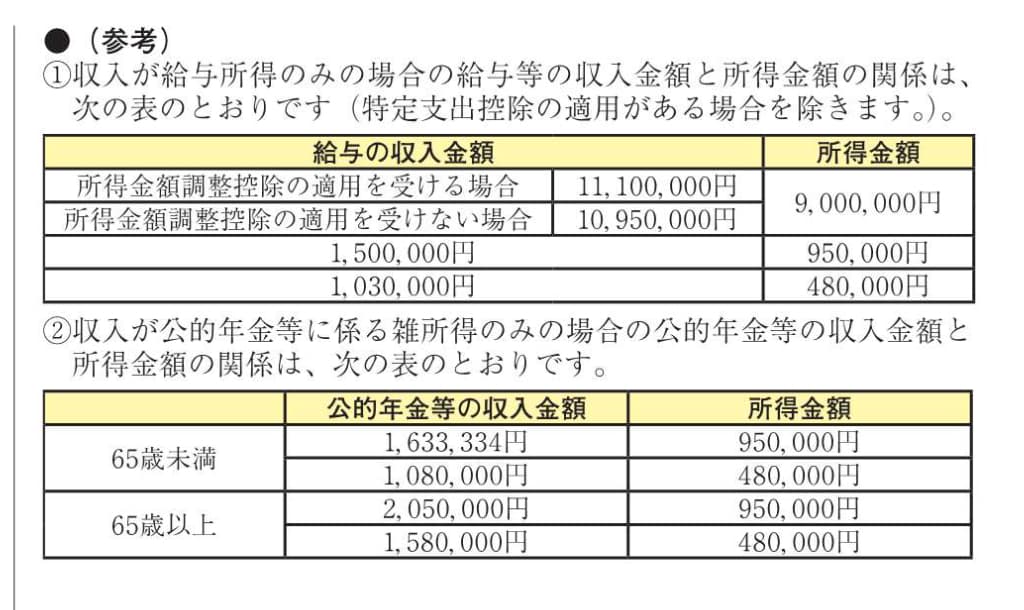

[33]の「令和6年中の所得の見積額」の欄には、令和6年中の所得の見積額を記載します。給与所得の人は令和6年中に支払を受ける予定の給与のおおよその収入金額から給与所得控除を差し引いた金額、年金所得の人は令和6年中に支払を受ける予定の年金のおおよその収入金額から年金控除を差し引いて算出します。

また、その他の所得の人は、令和6年中のおおよその収入金額から経費等を差し引いて算出してみてください。あくまでこの扶養控除等申告書を提出する時点での見積額となります。

給与収入と年金の収入がある人については、次の画像を参考に要件を確認してみてください。

令和6年中の所得の見積額(給与、年金のケース)

(PC、タブレット端末のみ)

[34]、[35] 非居住者に該当する場合

[34]の「非居住者である親族」の欄は、前年までと様式が変更されていますので注意が必要です。「非居住者である親族」欄は4つのチェック項目となり、控除対象扶養親族が一定の非居住者に該当する場合は、該当する項目をチェックして「親族関係書類」を扶養控除等申告書に添付して提出しなければなりません。

また、チェック項目のうち「留学」に該当する場合にには「親族関係書類」に加えて「留学ビザ等書類」も添付しなければなりません。(詳しくは、裏面の 「2 申告についてのご注意 (6)」 を確認してください。)

「2 申告についてのご注意 (6)」

(PC、タブレット端末のみ)

また、非居住者に該当する場合、[35]の「生計を一にする事実」の欄に送金額等を記載して、年末調整時に「送金関係書類」を提出することになります。(詳しくは、「3 添付書類 (2)」をご確認ください。)

「3 添付書類 (2)」

(PC、タブレット端末のみ)

まとめ

控除対象扶養親族については、その要件のみならず、その親族が同居老親等や特定扶養親族に該当するかどうかの確認も必要となるので、家族の情報を毎年精査することが、誤りの少ない申告書を作成する上で大切なことになります。

令和6年中の所得の見積額はおおよその数字で問題ありませんが、収入金額と所得金額を勘違いされていると思われる例が散見されるので、収入金額から各種控除額又は経費等を差し引いた金額が記載する金額となることに留意しながら、記入していってください。

※ (4)へつづく。