この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

ふるさと納税をした場合、いくら寄付金控除を受けられるのかが気になるとこだと思います。ふるさと納税制度では、寄付した金額、全額を控除することはできません。

[aside type=”pink”]この記事は平成26年分の所得税について記載しています。適用年にご注意ください。[/aside]

今日は、所得税の計算方法を記載いたします。

(住民税の計算方法と具体的な例に基づく計算は後日、記載いたします。)

ふるさと納税の仕組みを理解して、好きな町や村を応援しよう!

目次 表示

所得税の計算

ふるさと納税をした金額については、確定申告をしなければ控除を受けることができません。(※)

※ 今後、改正され給与所得のみの方は年末調整のみで控除額計算ができるようになるかも知れません。(年末調整の計算事務は、総務等の担当者が行っていると思いますので、実質、会社に書類を提出するだけで、計算の必要がなくなりそうです。⇒今後注目です!)

[aside type=”pink”]税制改正により、一定の要件を満たした場合には、確定申告をしなくても良い制度ができました。

関連記事 ふるさと納税の「ワンストップ特例制度」を受けるための手続き

関連記事 ふるさと納税のワンストップ特例を利用する場合の注意点[/aside]

所得税額の計算(概略)

所得税額は、所得(「課税所得」)に税率をかけて計算します。さらに平成49年までは、所得税額に2.1%をかけて復興特別所得税を計算して納付することとなります。

例) 所得(課税所得)200,000円の場合

・ 所得税 200,000×5%=10,000円

・ 復興特別所得税 10,000×2.1%=210円

・ 納税額 10,000円 + 210円 = 10,210円 ⇒ 10,200円(百円未満切り捨て)

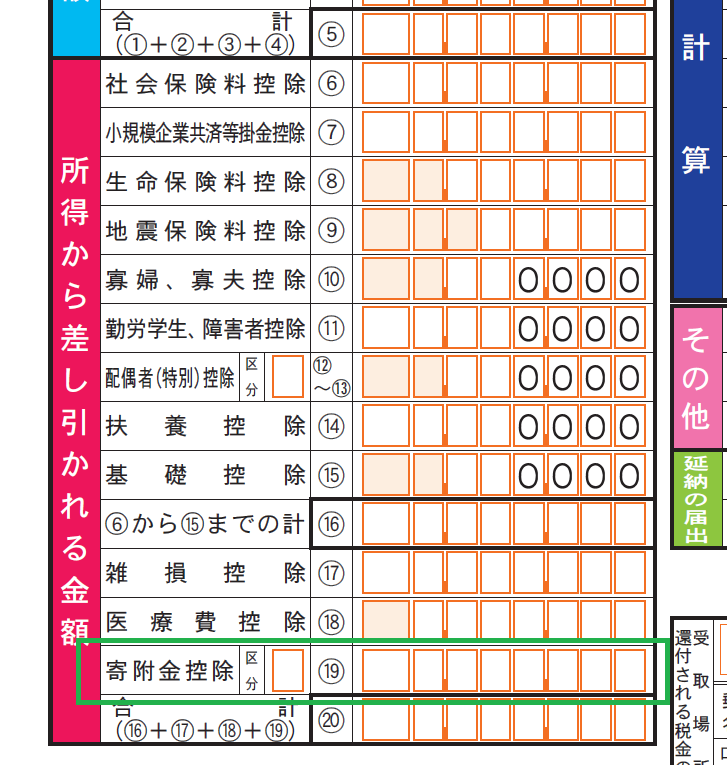

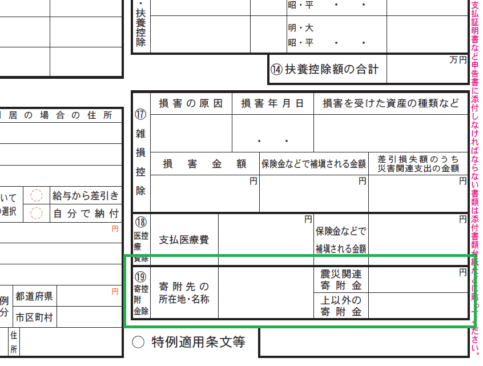

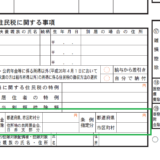

課税所得は収入金額から所得控除を差し引いて計算します。所得控除には、社会保険料控除、生命保険料控除、扶養控除などがありますが、ふるさと納税はこの所得控除のなかの寄付金控除に該当することになります。

寄付金控除

控除を受けることができる金額は、「ふるさと納税をした金額-2,000円」となります。

ふるさと納税を 10,000円した人は8,000円(10,000-2,000)、ふるさと納税を50,000円した人は、48,000円(50,000-2,000)の寄付金控除を受けることができます。

税額がいくら少なくなるかは、税率によって変わります。

例)

寄付金控除前の所得 200,000円 ふるさと納税額 10,000円(寄付金控除額 8,000円)

寄付金控除後の課税所得の金額 192,000円(200,000円-8,000円)

・ 所得税額 192,000円×5%=9,600円

・ 復興特別所得税 9,600円×2.1%=201円

・ 納付額 9,600円 + 201円 = 9,801円 ⇒ 9,800円(百円未満切り捨て)

(ふるさと納税前の納付額 10,200円と比較すると400円、納付額が少なくなています。)