この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

年末調整計算に必要な保険料控除証明書を紛失した場合に、計算時点までに証明書を提出できないこともあるかと思います。

このような場合、保険料控除証明書を提出するまで年末調整計算を受けることができるのでしょうか?

この記事は過去の記事を平成30年分用にリライトしたものです。

また、この記事は平成30年12月10日時点で確認することができる法令等の情報に基づき作成しています。法令の改正等があった場合は、記事の内容とは異なる取扱となることもありますので、適用時点での法令等を良くご確認ください。

参考

参考 国税庁;平成30年分 年末調整のしかた PDF

目次 表示

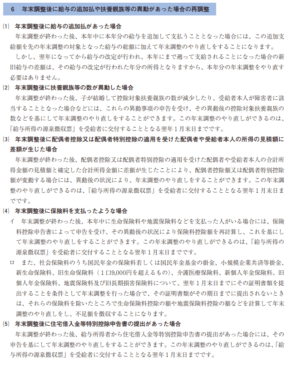

保険料控除証明書等が年末調整計算に間に合わない場合

保険料控除証明書を紛失してしまい、年末調整の計算に間に合わない場合は、次のとおり、保険料控除証明書がない場合でも、いくつかの事項を確認することで年末調整計算を受けることができます。

最初に、国税庁の「平成30年分 年末調整のしかた PDF」で内容を確認しておきます。

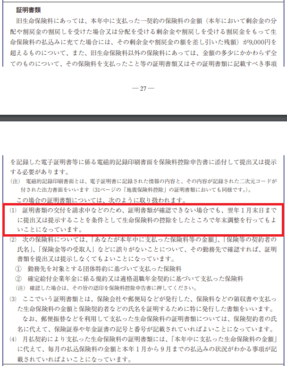

■ 生命保険料控除証明書について

(国税庁;平成30年分 年末調整のしかた PDF>27ページより)

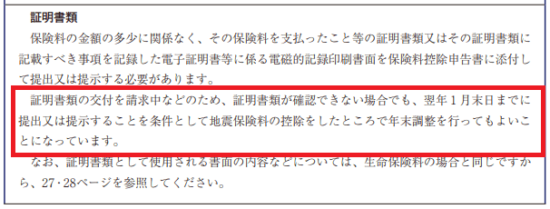

■ 地震保険料控除証明書について

(国税庁;平成30年分 年末調整のしかた PDF>31ページより)

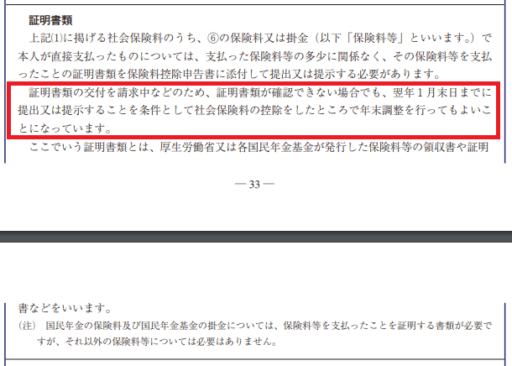

■ 社会保険料控除証明書について

(国税庁;平成30年分 年末調整のしかた PDF>33ページより)

保険料控除証明が間に合わない場合の確認事項

上の画像のとおり、年末調整時点で証明書がなくても控除を受けることができますが、控除額は支払った保険の区分や保険料の金額(※)によって異なるため、控除を受けるために保険会社等に次の事項を確認する必要があります。

※ 地震保険料などでは、実際に支払った保険料と控除の対象となる保険料が異なる場合もあるので注意が必要です。

生命保険料控除の場合

[aside type=”boader”] □ 一般、介護、年金の区分

□ 保険会社の名称等

□ 保険料の種類

□ 保険期間

□ 保険等の契約者の氏名

□ 保険金等の受取人の氏名及び続柄

□ 新・旧の区分

□ 保険料等の金額[/aside]

特に、一般、介護、年金の区分、新・旧の区分、保険料等の金額が重要となります。誤った情報を年末調整計算の担当者に伝えてしまうと、再調整となってしまう可能性もありますので、しっかりと確認しましょう。

地震保険料控除の場合

[aside type=”boader”] □ 保険会社の名称等

□ 保険料の種類(目的)

□ 保険期間

□ 保険等の契約者の氏名

□ 保険等の対象となった家屋等を利用している者等の氏名及び続柄

□ 地震保険料又は旧長期損害保険料の区分

□ 保険料等の金額のうち、上記の区分に係る金額[/aside]

地震保険料控除では、地震保険料又は旧長期損害保険料の区分と保険料等の金額のうち、上記区分に係る金額が重要になっています。

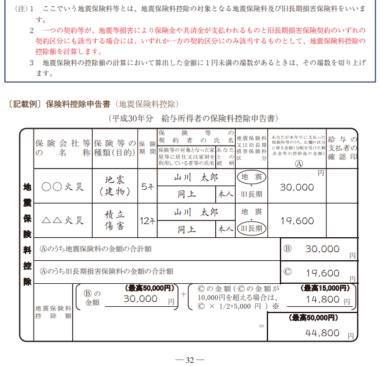

地震保険料控除証明書で1つの契約等が地震保険と旧長期損害保険のどちらにも該当する証明書を見かけることがあります。この場合、どちらか1つの区分で控除額を計算することになります。(下の画像の赤色の注書き)

契約内容や区分、保険料の金額をしっかりと確認しましょう。

(国税庁;平成30年分 年末調整のしかた PDF>32ページより)

社会保険料の場合(国民年金と国民年金基金)

[aside type=”boader”] □ 社会保険の種類

□ 保険料支払先の名称

□ 保険料を負担することになっている人の氏名および続柄

□ 本年中に支払った保険料の金額[/aside]

※ 国民年金と国民年金基金[emphasis]以外[/emphasis]の保険料等については、証明書は必要ありません。

まとめ

年末調整は給与所得者にとっては年税額が確定する大事な事務手続きです。控除証明書を紛失しないように保管場所等に注意しましょう。

※ 再調整計算について

平成30年分の年末調整後に扶養控除の異動、保険料の追加支払いなど様々な異動があった場合に、平成31年の1月末までは再調整ができることになっています。

(国税庁;平成30年分 年末調整のしかた PDF>72ページより)

■□◆◇ 編集後記 ◇◆□■

このブログは、Wordpressを利用して管理していますが、先週バージョンアップがあり、記事の作成画面の仕様が大幅に変更されました。

この記事はバージョンアップ前にほとんどの部分を書き終わっていたので、苦労は少なかったのですが、新しい作成画面に慣れるのには時間が必要ですね。