この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

今日は、個人事業主の開業時に提出することができる消費税に関する届出書について記載します。なお、提出期限がある書類もありますので、ご注意ください。

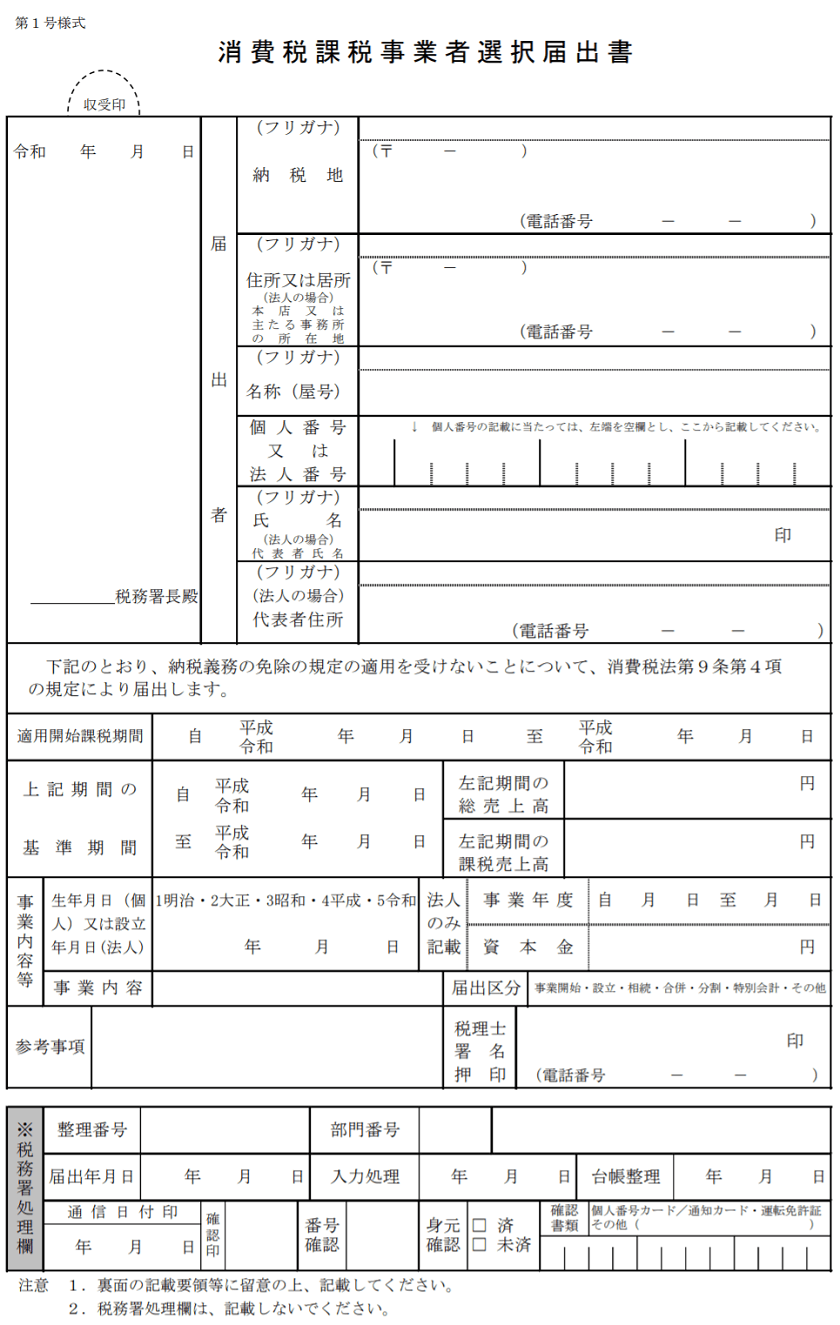

● 消費税の課税事業者選択届出書

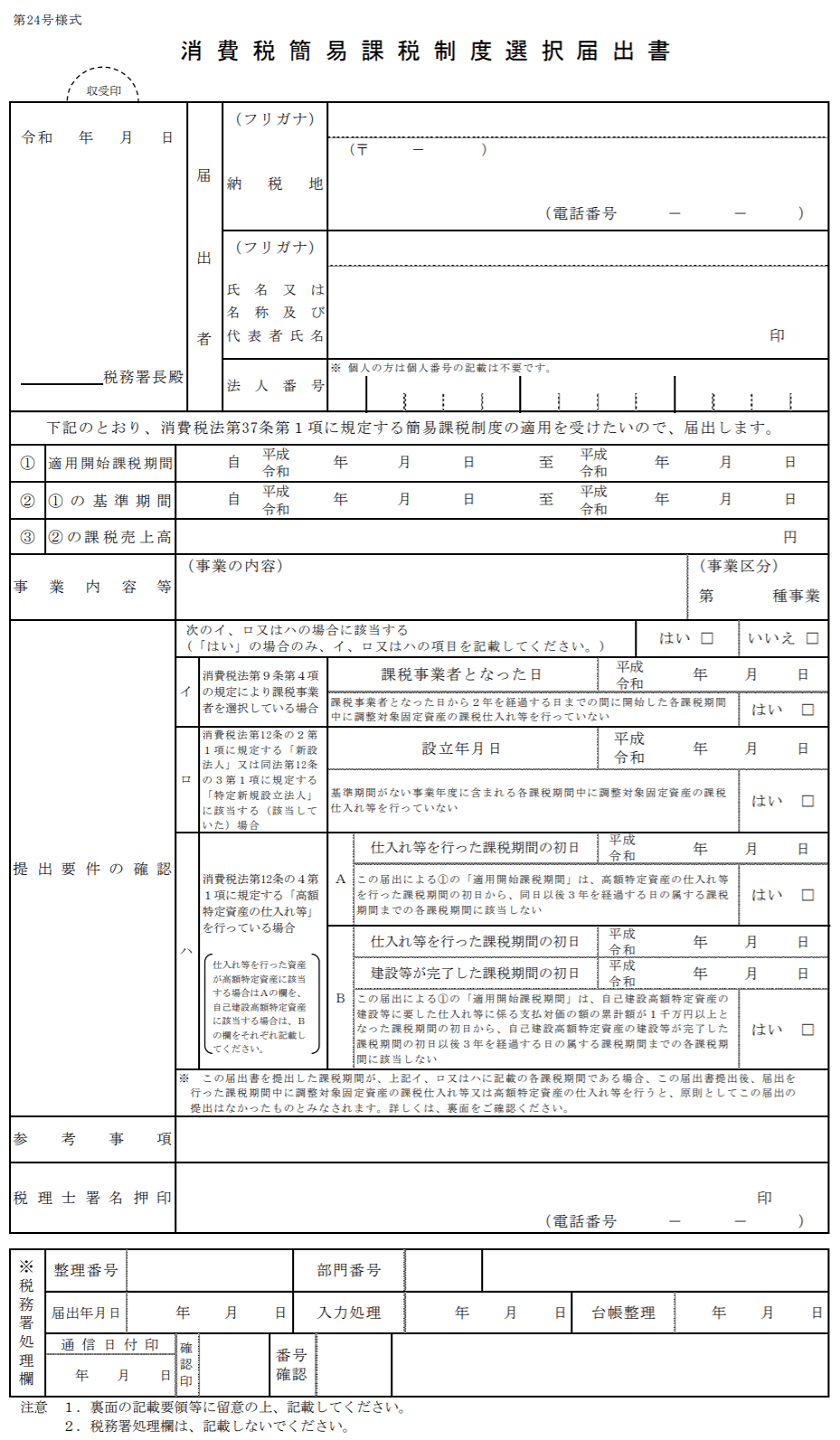

● 消費税の簡易課税制度選択届出書

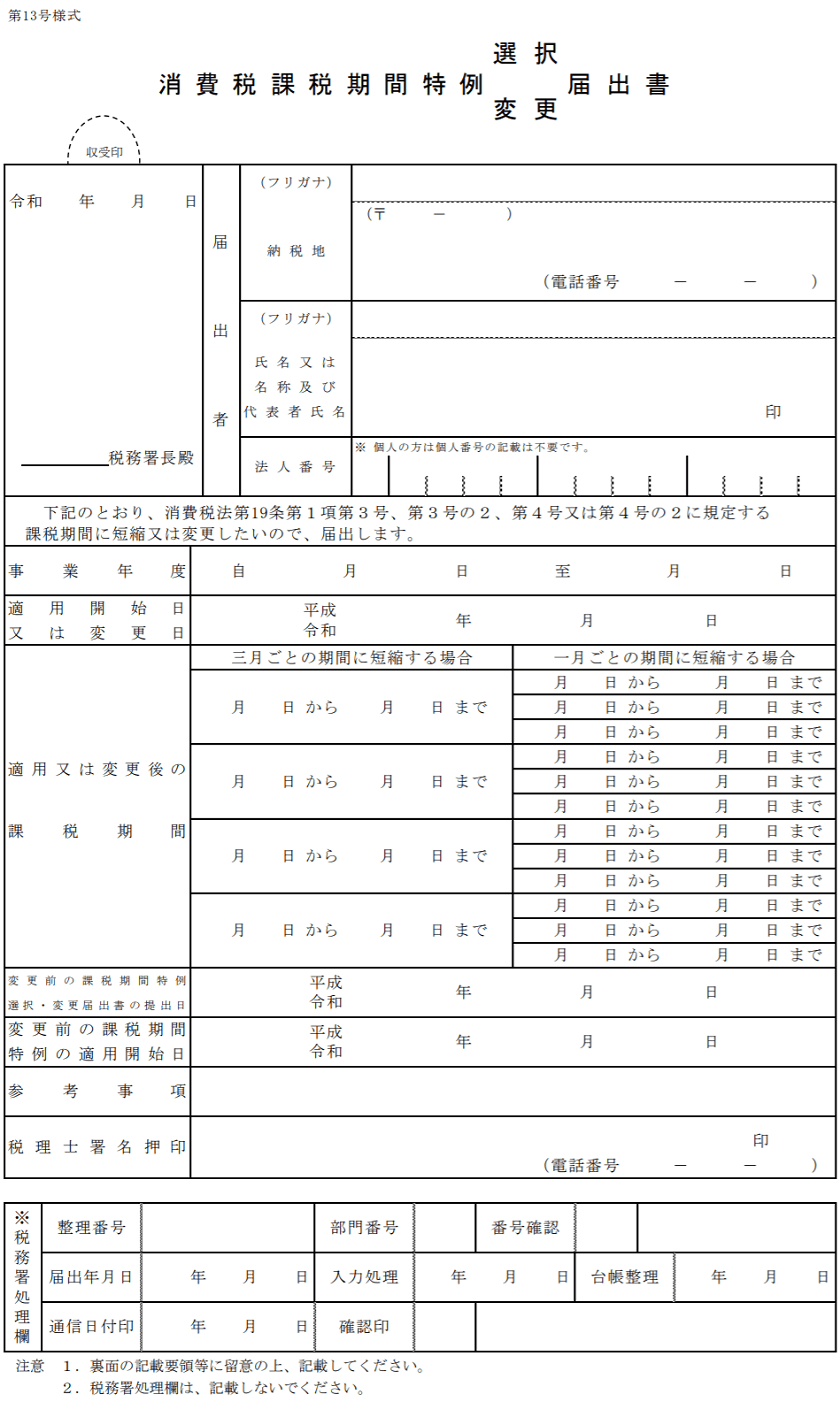

● 消費税の課税期間短縮届出書

この記事で取り扱う消費税の課税事業者の選択や簡易課税制度の選択に関しては判断がとても難しいので必ず専門家に相談してください。この記事では、提出の判断については触れていません。

以下のようなケースに該当する個人事業主は、専門家に相談することをお勧めします。

税務署へ届出書、申請書を紙で印刷して提出する際は、「控え」を作成しておくことをお勧めします。

参考 国税庁;No.6531 新規開業又は法人の新規設立のとき Web

参考 国税庁;[手続名]消費税課税事業者選択届出手続 Web

参考 国税庁;[手続名]消費税簡易課税制度選択届出手続 Web

参考 国税庁;[手続名]消費税課税期間特例選択・変更届出手続 Web

個人事業主が開業時に提出することができる消費税についての届出書

個人の方が事業を開始した場合、(多くの人が)その開業した年に消費税について申告、納付をする義務はありません。この消費税について申告、納付をする義務がない人を「免税事業者」、義務がある事業者を「課税事業者」と呼びます。

免税事業者に該当する個人事業主は、開業時に届出書等を提出する必要はありませんが、どうしても消費税について申告をしたい場合は、課税事業者を選択するために届出書を提出することになります。

また、課税事業者が簡易課税制度を選択したい場合、課税期間について特例の適用を受けたい場合(課税期間を短縮したい場合)にも届出書の提出が必要となります。

個人が、開業時に消費税について提出することができる届出書は次のとおりです。

● 消費税の課税事業者選択届出書

● 消費税の簡易課税制度選択届出書

● 消費税の課税期間短縮届出書

それぞれの届出書について解説していきます。

消費税課税事業者選択届出書

提出すべき場合

この「消費税課税事業者選択届出書」は、免税事業者が課税事業者を選択する場合に提出します。

[/yoko2 responsive]

提出期限

この届出書は、適用を受けようとする課税期間の初日の前日までに提出しなければなりませんが、事業を開業した年についてはその課税期間中(※1)に提出します。

※1 個人事業主については、1月1日が課税期間の開始の日となります。

3-1-1 個人が新たに事業を開始した場合における最初の課税期間の開始の日は、その事業を開始した日がいつであるかにかかわらず、その年の1月1日となることに留意する。(平9課消2-5、平13課消1-5により改正)

個人事業主が消費税については原則として「暦年」で申告、納付をします。(1月1日から12月31日までの1年分の消費税について、翌年の3/15までに申告、納付。非居住者となった場合や中間申告については考慮外。)事業を開始した年については、1月1日が事業期間の開始の日となります。

消費税課税事業者選択届出書の効果

この「消費税課税事業者選択届出書」を提出すると、消費税を申告・納付することができます。(「申告できる」ということは、還付になる可能性もあるのです。)

[lnvoicer icon=”https://ar-kawabe.com/blog/wp-content/uploads/2015/06/1527_Ako_NC_31.jpg” name=”管理人”]消費税課税事業者選択届出書については、消費税について還付を受けたい場合には有効であると言われています。

消費税について免税事業者であれば、納付も還付もあり得ませんが、還付されることが見込める場合は、課税事業者を選択するのも1手かと思います。

(リスク → 当然、予定通りに行かなければ納付する可能性も)[/lnvoicer]

消費税簡易課税選択届出書

提出すべき場合

この「消費税簡易課税制度選択届出書」は、消費税について簡易課税制度を選択する場合に提出します。

[/yoko2 responsive]

提出期限

この届出書は、適用を受けようとする課税期間の初日の前日までに提出しなければなりませんが、事業を開業した年についてはその課税期間中(※1)に提出します。

ただし、調整対象固定資産や高額特定資産の仕入れ等をした場合には、この届出書を提出できない場合があります。詳しくは、消費税簡易課税制度選択届出書の裏面の記載要領等を確認してください。また、簡易課税制度を選択した場合でも、基準期間の課税売上高が5,000万円を超える課税期間については、簡易課税制度を適用することはできません。[

消費税簡易課税選択届出書の効果

この「消費税簡易課税制度選択届出書」を提出すると簡易的な方法で消費税の納付税額を申告することができ、また、納付税額も原則的な方法よりも少なくなる場合があります。

[lnvoicer icon=”https://ar-kawabe.com/blog/wp-content/uploads/2015/06/1527_Ako_NC_31.jpg” name=”管理人”]消費税簡易課税制度選択届出書については、消費税の納付税額を少なくしたい場合には有効であると言われています。

また、一般課税方式よりも簡便的な処理方法になるため、事務手数を少なくしたい場合にも有効です。

(リスク → 大赤字になってしまった場合や高額な資産を購入した場合など、一般課税方式で申告した場合は還付になる可能性もあるのですが、簡易課税では還付を受けることはできません。)[/lnvoicer]

消費税課税期間特例選択・変更届出書

提出すべき場合

この「消費税課税期間特例選択・変更届出書」は、消費税について課税期間を3ヶ月ごと又は1ヶ月ごとに短縮する特例を選択する場合に提出します。

[/yoko2 responsive]

提出期限

この届出書は、適用を受けようとする課税期間の初日の前日までに提出しなければなりませんが、事業を開業した年についてはその課税期間中(※1)に提出します。

消費税課税期間特例選択・変更届出書効果

この「消費税課税期間特例選択・変更届出書」は、消費税について(届け出を出さないときと比較して)短い期間で申告・納付することができます。

[lnvoicer icon=”https://ar-kawabe.com/blog/wp-content/uploads/2015/06/1527_Ako_NC_31.jpg” name=”管理人”]消費税課税期間特例選択・変更届出書については、消費税について短い期間で申告・納付することができるため、還付になるようなケースでは、1年に1回の還付時期を年4回等にすることができ、還付金を早く受領したいような場合には有効であると言われています。

申告回数が増えるので、事務手数は増えます。[/lnvoicer]

まとめ

個人事業主が開業時に消費税の届出書を提出するケースは、多くの場合、消費税の還付を意図していいるかと思いますが、今期のみならず来期以降の予測を立てなければいけないので、消費税の届出書を提出すべきか否かの判断は、かなり難しいです。

また、消費税を申告することによる事務手数の増加や税理士の報酬の増加も考慮して検討する必要があります。

くれぐれも慎重に判断しましょう。

■□◆◇ 編集後記 ◇◆□■

週の初めに行ってきた新潟。在来線のホームが高架されたことにより、万代口と南口がホームの下でつながるようですが、便利になるといいですね。