この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

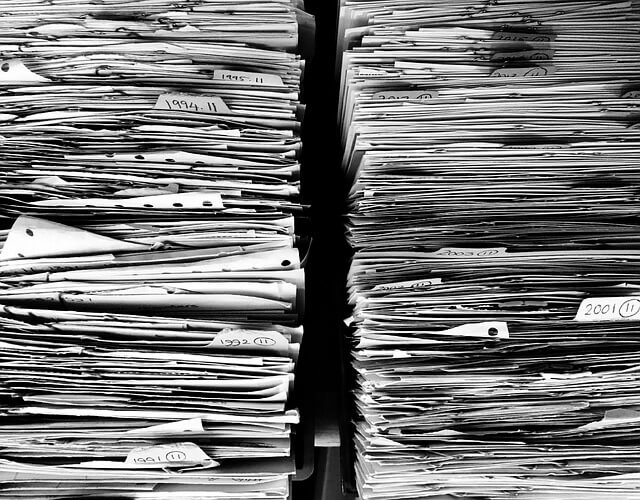

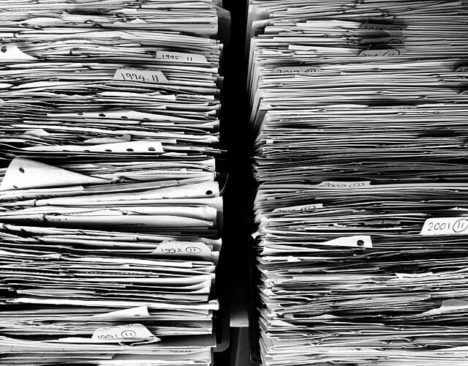

税法では、帳簿や領収書等を法人の場合は最低でも7年間、個人の場合は最低でも5年間の保存を義務付けています。

帳簿や領収書等を「紙」で保存する場合は、保管場所の確保や紙の劣化などが懸念されるため、近年では、一定の要件を満たせば、スキャン等を利用した電子データの保存などが認められるようになりました。

しかし、電子データでの保存は、事前に申請が必要で導入にはハードルが高いと感じてしまうことも事実です。

小規模企業の場合は、「紙」での保存が無難な選択になるかと思いますが、電子データでの保存方法を含め、税法における帳簿や領収書等の書類の保存方法について記載します。

※ 税法における帳簿や領収書等の保存期間については、次の記事を参考にしてください。

関連記事 税法における帳簿、領収書等の保存期間

[aside type=”pink”]この記事は平成28年12月28日現在で確認することができる情報に基づき作成されています。法令等の改正があった場合は、記載内容とは異なる取り扱いとなることもあります。

実務を執り行う時点での法令等を確認してください。[/aside]

参考

参考 国税庁;No.5930 帳簿書類等の保存期間及び保存方法

目次 表示

領収書等の保存方法

原則は『紙』による保存

領収書等の保存方法は原則として「紙」で保存することになります。中小企業の場合は、「紙」で保存する企業が多いと思います。

(国税庁;No.5930 帳簿書類等の保存期間及び保存方法より)

(1) 原則的な保存方法

帳簿書類の保存方法は、紙による保存が原則となります。

したがって、電子計算機で作成した帳簿書類についても、原則として電子計算機からアウトプットした紙により保存する必要があります。

一部の帳簿を手書きしている場合でも会計ソフトで経理処理している企業が多いかと思いますが、会計ソフトで処理している場合は、税務署長の承認を受けている場合を除き、決算処理を完了後に1事業年度分の総勘定元帳、補助元帳、仕訳帳等を印刷して保存しなければいけません。

「電磁的記録等」により保存する場合は、事前に税務署長に申請書を提出し承認を受ける必要があります。

LINK 国税庁>電子帳簿保存法Q&A

最後の2年間はマイクロフィルムによる保存もOK

税法で定められている保存期間の最後の2年間(7年間の保存義務であれば、6年目と7年目、9年間の保存義務であれば、8年目と9年目)については、マイクロフィルムにより保存することができます。

(国税庁;No.5930 帳簿書類等の保存期間及び保存方法より)

(2) 6年目及び7年目のマイクロフィルムによる保存方法(注)

帳簿書類の保存は、紙による保存が原則ですが、保存期間の最後の2年間に当たる6年目及び7年目の帳簿書類(一定の書類については最後の4年間)は、一定の要件を満たすマイクロフィルムにより保存することができます。

なお、マイクロフィルムによる保存を行う場合には、一定の基準を満たすマイクロフィルムリーダ又はマイクロフィルムリーダプリンタを設置する必要があります。

(注) 平成23年12月の税制改正により青色欠損金額の繰越控除制度の規定の適用を受ける場合の帳簿書類の保存期間が9年間に延長されたことに伴い、8年目と9年目においてもマイクロフィルムによる保存を行うことができます。

中小企業だと機器を揃えるのも大変なので、現実的な方法ではないと思います。

電磁的記録による保存方法

PC等を利用して一貫して電磁的な記録を作成している場合は、あらかじめ税務署長の承認を受けることによって、電磁的記録により保存することが可能です。

(国税庁;No.5930 帳簿書類等の保存期間及び保存方法より)

(3) 電磁的記録による保存方法

自己が電磁的記録により最初の記録段階から一貫して電子計算機を使用して作成する帳簿書類で一定の要件を満たすものは、紙による保存によらず、サーバ・DVD・CD等に記録した電磁的記録(電子データ)のままで保存することができます。

なお、電磁的記録による保存を行う場合には、あらかじめ所轄税務署長に対して申請書を提出し、承認を受けることが必要です。また、この申請書は、備付けを開始する日の3か月前の日までに提出する必要があります。

この電磁的記録による保存方法は、申請書を提出するのですが、「3か月前の日まで」の提出というのがなかなか困難なようです。小規模の企業が導入するのはなかなか難しいかも知れません。

LINK [手続名]国税関係帳簿の電磁的記録等による保存等の承認申請

スキャナで読取り保存する方法

一定の書類については、あらかじめ税務署長の承認を受けることによりスキャナで読取り電磁的に保存することもできます。

(国税庁;No.5930 帳簿書類等の保存期間及び保存方法より)

(4) 一定の書類のスキャナ読取りの電磁的記録の保存方法

保存すべき書類のうち、次の書類以外の一定の書類については、紙による保存によらず、スキャナ読取りの電磁的記録による保存を行うことができます。

イ 棚卸表、貸借対照表及び損益計算書並びに計算、整理又は決算に関して作成されたその他の書類

ロ 取引の相手方から受け取った契約書、領収書等及び自己の作成したこれらの写し(記載された金額が3万円未満のものを除きます。ただし、平成27年9月30日以後に行う承認申請については、金額基準が廃止されています。)

なお、スキャナ読取りの電磁的記録による保存を行う場合には、あらかじめ所轄税務署長に対して申請書を提出し、承認を受けることが必要です。

また、この申請書は、スキャナ読取りの電磁的記録による保存を行おうとする日の3月前の日までに提出する必要があります。

(注) 帳簿については、スキャナ読取りの電磁的記録による保存を行うことはできません。

スキャナ読取りの保存方法は、一見、便利そうなのですが、小規模な企業が導入するにはちょっとハードルが高いと感じています。

税理士の井ノ上先生が記事を書かれていますので、参考にしてみてください。

LINK レシートのスキャナ保存をやらない理由。執筆『経理ウーマン 証票書類のスキャナ保存Q&A』

電子計算機出力マイクロフィルム(COM)による保存

ほとんどの中小企業によってあまり現実的な方法ではありませんが、最初の記録段階から一環してPC等を利用して記録している場合は、「電子計算機出力マイクロフィルム(COM)」によって保存することもできます。

(国税庁;No.5930 帳簿書類等の保存期間及び保存方法より)

(5) 電子計算機出力マイクロフィルム(COM)による保存

自己が最初の記録段階から一貫して電子計算機を使用して作成する帳簿書類については、一定の要件の下で、紙による保存によらず、その電磁的記録の電子計算機出力マイクロフィルム(COM)により保存することができます。

なお、電子計算機出力マイクロフィルム(COM)による保存を行う場合には、あらかじめ所轄税務署長に対して申請書を提出して承認を受けることが必要です。また、この申請書は、電子計算機出力マイクロフィルム(COM)による保存を行おうとする日の3か月前の日までに提出する必要があります。

[aside type=”yellow”]これ見たことないです[/aside]

まとめ(小規模事業者の保存方法)

小規模事業者は「紙」で保存する方法が現実的です。

領収書が膨大になる場合は、スキャナ保存や電磁的な記録による保存方法を検討する必要もありますが、コストや事務手数を考慮して導入しましょう。

関連記事 税法における帳簿、領収書等の保存期間

■□◆◇ 編集後記 ◇◆□■

小規模企業は、結局、「紙」による保存方法になってしまうよね。まぁ、徐々に改正されていき、そのうち「紙」以外が主流になるんだろうな~。