この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

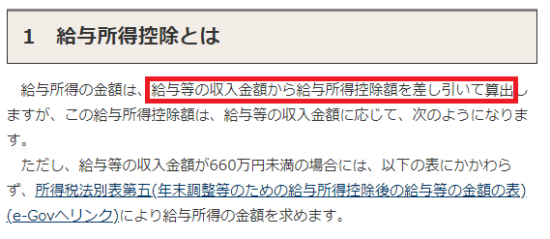

給与所得の金額は、『給与等の収入金額から給与所得控除額を差し引いて算出』することになります。(給与等の収入金額が660万円未満の場合は、所得税法別表第五を利用して算出することになります。)

しかし、給与所得は、国税庁の公式サイトやExcelファイルを利用して計算することもできます。

[aside type=”boader”]LINK 国税庁;No.1410 給与所得控除 webDL※ 国税庁;平成30年分 給与所得者の配偶者控除等申告書(入力ファイル)(Excel/84KB) Excelファイル

※ Excelファイルは、上のリンクをクリックすると国税庁のサイトからダウンロードできます。(ご使用のブラウザによっては、クリック後、確認ダイアログの表示なしでダウンロードがはじまります。)[/aside]

この記事では、平成30年分の給与所得の計算方法について触れます。

[aside type=”yellow”]この記事は平成30年11月19日時点で確認することができる法令等に基づき作成しています。法令の改正、Webサイトの更新等があった場合は、この記事内容とは取り扱いが異なることもありますので、ご了承ください。[/aside]

参考 国税庁;No.1410 給与所得控除 web

参考 国税庁;平成30年分 年末調整のしかた(PDF) PDF

参考 国税庁;平成30年分 年末調整のしかた web

DL 国税庁;平成30年分 給与所得者の配偶者控除等申告書(入力ファイル)(Excel/84KB) Excelファイル

参考 e-Gov法令検索;所得税法(昭和四十年法律第三十三号)、施行日: 平成三十年四月一日、最終更新: 平成三十年三月三十一日公布(平成三十年法律第七号)改正 web

給与所得の金額

給与所得の金額は、『給与等の収入金額から給与所得控除額を差し引いて算出』します。ただし、給与等の収入金額が年660万円未満の場合は、『所得税法別表第五』により給与所得を算出します。

(国税庁;No.1410 給与所得控除より)

『給与所得』と『給与等の収入金額([emphasis]非課税の通勤手当を除いた[/emphasis]課税対象の基本給、残業手当など、その年の給与等の収入金額)』は違うものとなります。

給与所得を計算するには、給与所得控除額を計算しなければなりませんので、次に給与所得控除額について触れておきます。

(『所得税法別表第五』については、のちほど触れますが、「(660万円未満の)給与等の収入金額」に対する「給与所得」を一覧表にしたものなので、給与所得控除額は掲載されていません。)

給与所得控除額

給与所得控除額は、年によって異なりますので、該当する年の表や計算式を使いましょう。

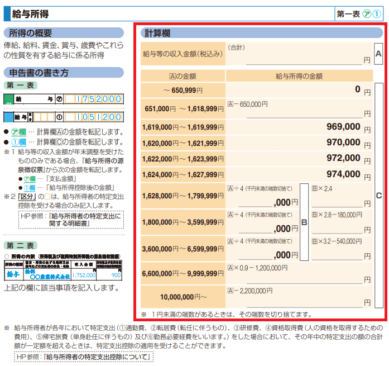

平成30年は次のような表になっています。

(国税庁;No.1410 給与所得控除より)

しかし、実際には、660万円未満の給与等の収入金額では『所得税法別表第五』により、660万円以上の給与等の収入金額では『速算表』により給与所得を求めますので、給与所得控除額だけを計算することはほとんどありません。

次に給与所得の求め方を説明します。

給与所得の求め方

具体例で解説していきます。

給与所得の求め方(660万円未満の場合)

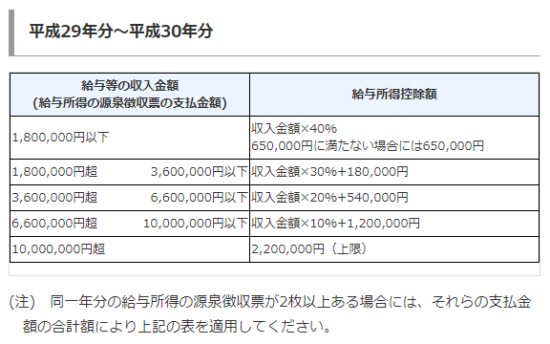

給与の収入金額が660万円未満の場合は、『所得税法別表第五』により給与所得の金額を求めます。

この『所得税法別表第五』には、給与所得控除額が掲載されておらず、[emphasis]給与所得から給与所得控除を差し引いた金額[/emphasis]を「

[keikou]給与所得控除後の給与等の金額[/keikou]」と記載しています。(つまり、給与所等控除額を求める表ではなく、給与所得を直接、求める表です。)

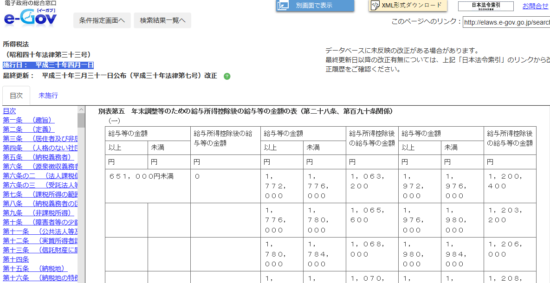

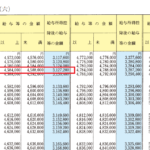

『所得税法別表第五』の一部は次のとおりです。

(e-Gov法令検索;所得税法(昭和四十年法律第三十三号)、施行日: 平成三十年四月一日、最終更新: 平成三十年三月三十一日公布(平成三十年法律第七号)改正より)>別表第五 年末調整等のための給与所得控除後の給与等の金額の表(第二十八条、第百九十条関係)の一部

e-Gov法令検索の画面で見ると、とても読みにくいので、「平成30年分 年末調整のしかた(PDF)」で確認してみます。

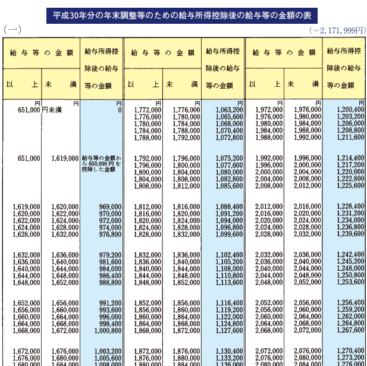

(国税庁;平成30年分 年末調整のしかた(PDF)>平成30年分の年末調整等のための給与所得控除後の給与等の金額の表(81~89ページ)より一部抜粋。

算出例

例えば、給与等の収入金額が4,586,200円のケースで確認してみます。

「平成30年分 年末調整のしかた(PDF)」の「平成30年分の年末調整等のための給与所得控除後の給与等の金額の表(81~89ページ)」で4,586,200円が当てはまる行を探します。

(国税庁;平成30年分 年末調整のしかた(PDF)>平成30年分の年末調整等のための給与所得控除後の給与等の金額の表(81~89ページ)より一部抜粋。

上の画像のとおり、4,586,200円は、『4,584,000円以上、4,588,000円未満』の行に該当するため、給与所得控除後お給与等の金額(給与所得)は3,127,200円となります。

給与所得の求め方(660万円以上の場合)

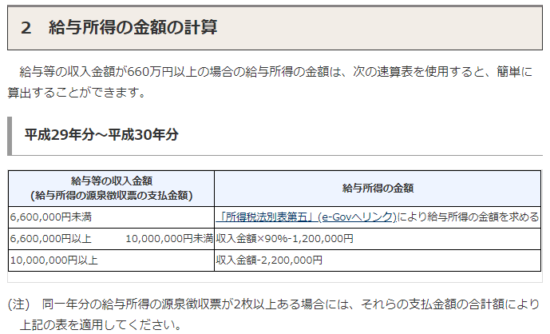

給与の収入金額が660万円以上の場合は、次の速算表にを使って給与所得を求めます。

(国税庁;No.1410 給与所得控除より)

算出例

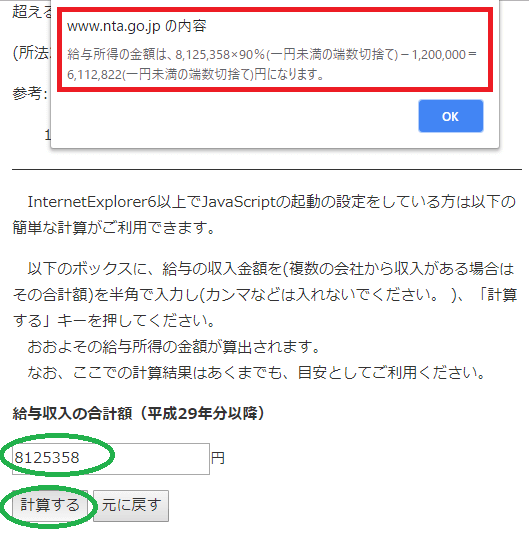

例えば、給与等の収入金額が8,125,358円のケースで確認してみます。

[aside type=”boader”]8,125,358円は、上の画像の『6,600,000円以上 10,000,000円未満』の行に該当するため、給与所得は次のとおりとなります。【給与所得】8,125,358円×90%-1,200,000円=6,112,822.2……6,112,822円(円未満端数処理切捨て)

[/aside]給与所得の金額(国税庁の公式サイトで確認する方法)

給与所得の金額は、国税庁の公式サイトで確認することができます。給与の収入金額が660万円未満のケースでも確認できるようです。

LINK 国税庁;No.1410 給与所得控除

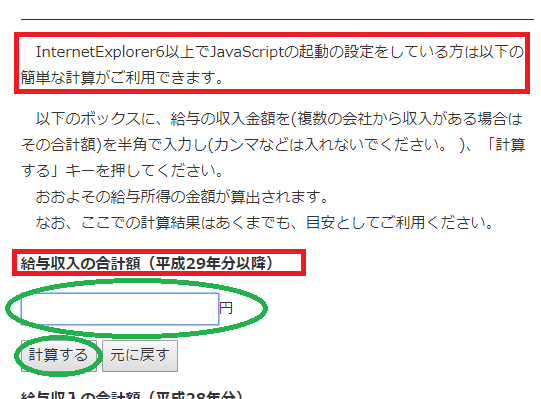

確認方法

国税庁のNo.1410 給与所得控除にアクセスして、下の方の次の画像の部分あたりまで移動しててください。(下の画像は一部、筆者が加工しています。)

(国税庁;No.1410 給与所得控除より。画像を一部、加工しています。)

上の画像のとおり、JavaScriptを利用して算出するものなので、ブラウザの設定によっては、求めることができないかもしれません。

JavaScriptを利用することができれば、年を確認し、給与の収入金額を入力して「計算する」をクリックするだけで、給与所得を求めることができます。

具体的な数値で確認してみます。

660万円未満の数値で確認

給与等の収入金額が660万円未満のケースで確認してみます。

算出例

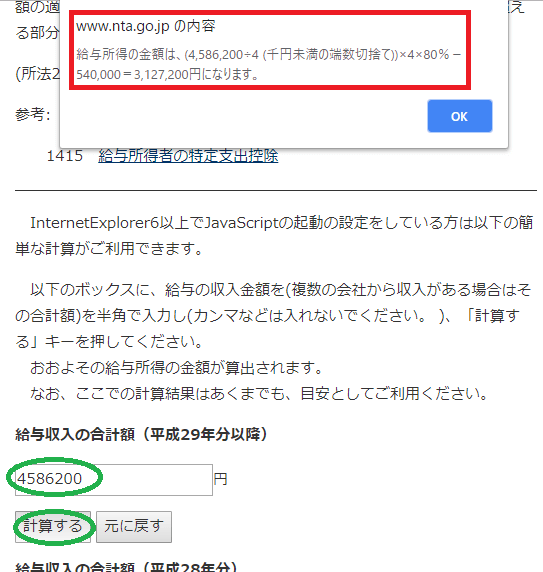

給与等の収入金額が4,586,200円のケース

(国税庁;No.1410 給与所得控除より。画像の一部、加工しています。)

上の画像のとおり、所得税法別表第五で確認した数字と同じ3,127,200円が、表示されました。(赤い枠囲み部分)

660万円以上の数値で確認

給与等の収入金額が660万円以上のケースで確認してみます。

算出例

給与等の収入金額が8,125,358円のケース

(国税庁;No.1410 給与所得控除より。画像の一部、加工しています。)

上の画像のとおり、速算表で確認した数字と同じ6,112,822円が、表示されました。(赤い枠囲み部分)

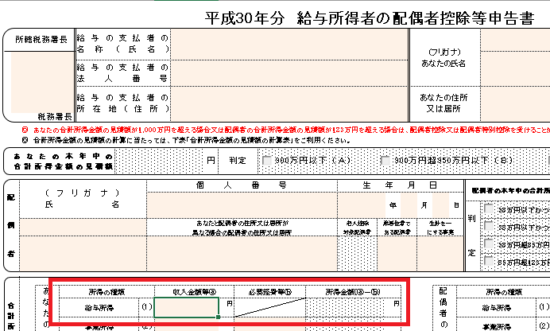

給与所得の金額(Excelファイルで確認する方法)

給与所得の金額は、年末調整で使用する「給与所得の配偶者控除等申告書」のExcelファイルでも確認することができます。

ただし、このファイルは年末調整用のため、給与等の収入金額が2,000万円までとなります。(2,000万円以上の場合は、220万円を差し引くので暗算で問題ありませんが……)

確認方法

Excelファイルをダウンロードしていただき、『収入金額等ⓐ』に数値を入力するだけで確認することができます。

[aside type=”boader”]DL※ 国税庁;平成30年分 給与所得者の配偶者控除等申告書(入力ファイル)(Excel/84KB) Excelファイル※ Excelファイルは、上のリンクをクリックすると国税庁のサイトからダウンロードできます。(ご使用のブラウザによっては、クリック後、確認ダイアログの表示なしでダウンロードがはじまります。)[/aside]

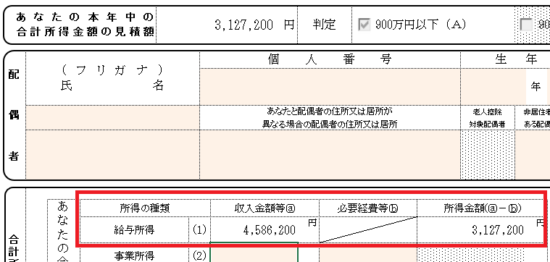

660万円未満の数値で確認

給与等の収入金額が660万円未満のケースで確認してみます。

算出例

給与等の収入金額が4,586,200円のケース

上の画像のとおり、所得税法別表第五で確認した数字と同じ3,127,200円が、表示されました。(赤い枠囲みの『所得金額(ⓐ-ⓑ)』部分。)

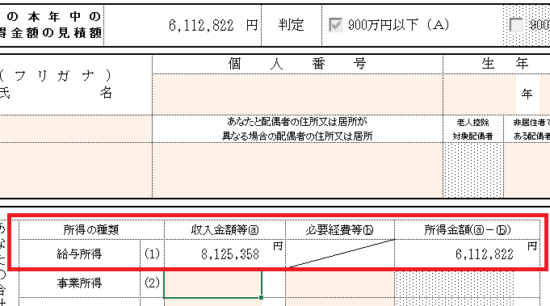

660万円以上の数値で確認

給与等の収入金額が660万円以上のケースで確認してみます。

算出例

給与等の収入金額が8,125,358円のケース

上の画像のとおり、速算表で確認した数字と同じ6,112,822円が、表示されました。(赤い枠囲みの『所得金額(ⓐ-ⓑ)』部分。)

おまけ 660万円未満の給与所得の例外的な2つの計算方法

給与等の収入金額が660万円未満の場合は、原則として所得税法別表第五を使って給与所得を算出しますが、国税庁の作成する資料では、例外的な2つの計算方法が紹介されています。

1つは、『確定申告の手引き』や上記の国税庁のNo.1410 給与所得控除のページの計算に使われている方法です。

もう1つは、『年末調整のしかた』に掲載されている方法です。(この方法で計算する人はあまりいないのでろうな~)

蛇足ですが、両方の計算方法の違いを確認しておきます。

確定申告の手引きで紹介される計算方法

『確定申告の手引き』は下記のページに掲載されています。(この記事の公開時点では「平成29年分」になりますが、給与所得控除の計算方法は同じです。)

LINK 国税庁;確定申告に関する手引き等 web

『確定申告の手引き』で紹介されている方法は次のとおりです。

(国税庁;確定申告に関する手引き等>所得税及び復興特別所得税の確定申告の手引き(確定申告書A用)の8ページより。画像を加工しています。)

具体例で確認

給与等の収入金額が4,586,200円のケースで確認してみます。(上の画像の赤い枠囲み部分の方法)

[aside type=”boader”]4,586,200円は、上の画像の『3,600,000円~6,599,999円』の行に該当するため、給与所得は次のとおりとなります。【給与所得】

[A]給与等の収入金額……4,586,200円 [A]÷4=1,146,550円⇒1,146,000円(千円未満端数切捨て) [B]給与所得……1,146,000×3.2-540,000円=3,127,200円 [/aside]『年末調整のしかた』で紹介される計算方法

『平成30年分 年末調整のしかた』は下記のページに掲載されています。

LINK 国税庁;平成30年分 年末調整のしかた web

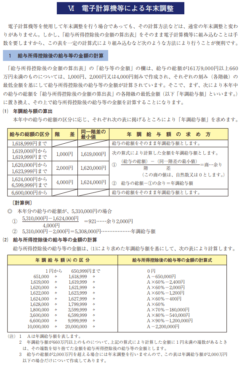

『年末調整のしかた』の「Ⅵ 電子計算機等による年末調整」で紹介されている方法は次のとおりです。

具体例で確認

給与等の収入金額が4,586,200円のケースで確認してみます。

【年調給与額の算出】

4,586,200円は、上の画像の「(1) 年調給与額の算出」の表の『1,624,000円から6,599,999円まで』の行に該当するため、年調給与額は次のとおりとなります。

(4,586,200円-1,624,000円)÷4,000円=740……余り2,200円

4,586,200円-2,200円=4,584,000円……(A)

【給与所得控除後の給与等の金額の計算】

年調給与額(A)4,584,000円は、上の画像の「(2) 給与所得控除後の給与等の金額の計算」の表の『3,600,000円から6,599,999円まで』の行に該当するため、給与所得控除後の給与等の金額は次のとおりとなります。

A×80%-540,000円=3,127,200円

■□◆◇ 編集後記 ◇◆□■

週末は、所用で普段めったに使わない東京スカイツリーラインに乗りました。空いている車両でしたが、良い天気だったので、立ったまま、窓の外の景色を楽しみました。