この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

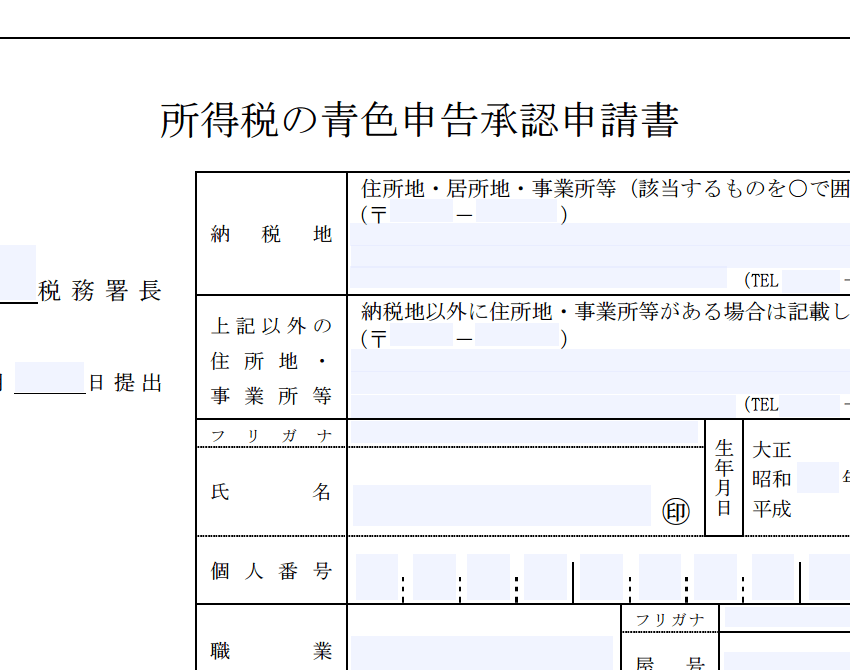

平成28年分以降の所得税について青色申告制度を適用したい場合、平成27年以前に事業をしていた人(※)は、平成28年3月15日までに「所得税の青色申告承認申請書」を最寄りの税務署に提出する必要があります。

※ 平成28年1月1日から平成28年1月15日までに開業した人を含みます。

(国税庁;所得税の青色申告承認申請書(PDF/216KB)より)

参考

参考 国税庁;No.2070 青色申告制度

参考 国税庁;[手続名]所得税の青色申告承認申請手続

参考 国税庁;所得税の青色申告承認申請書(PDF/216KB)

参考 国税庁;発信主義の適用範囲を定める告示の制定

青色申告制度とは

青色申告制度とは、一定の要件を満たした帳簿の作成等を行う人については、申請書の提出により青色申告の適用を認め、所得税等の計算において有利な取り扱いを受けることができる制度です。

(以前は、この制度を適用した場合、青色の紙に印刷して申告していました。青色以外の申告は白色申告と呼ばれます。赤字だから赤色申告なんて冗談も聞きますが・・・それはないです。)

(国税庁;No.2070 青色申告制度より)

一定水準の記帳をし、その記帳に基づいて正しい申告をする人については、所得金額の計算などについて有利な取扱いが受けられる青色申告の制度があります。

青色申告をすることができる人は、 不動産所得、事業所得、山林所得のある人です。

平成28年分以降の所得税について青色申告をしたい場合

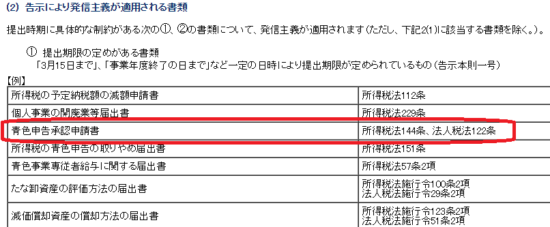

平成28年分以降の所得税について青色申告をしたい場合には、「所得税の青色申告承認申請書」を一定の期日までに提出する必要があります。提出期限については、開業日によって異なりますので、期限を過ぎないように注意する必要があります。

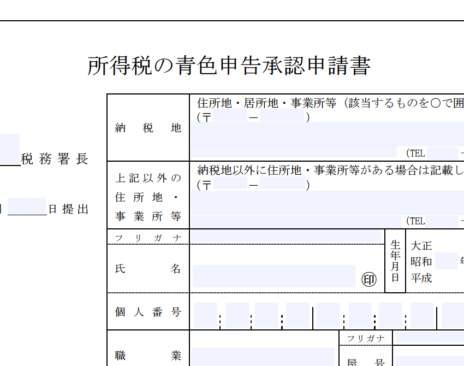

なお、この「所得税の青色申告承認申請書」は発信主義が適用されるようですが、油断せずに提出期限以前の税務署の収受印をもらいましょう。

(国税庁;発信主義の適用範囲を定める告示の制定より)

国税通則法22条は、郵便又は信書便により提出された納税申告書(添付書類及び関連して提出される書類を含む。)については発信主義が適用され、通信日付印により表示された日が提出日とみなされます。

平成27年以前にも事業をおこなっていた人

平成27年以前にも事業をおこなったいた人と平成28年1月1日から1月15日までに開業した人が、平成28年分以降の所得税について青色申告をしたい場合は、平成28年3月15日までに「所得税の青色申告承認申請書」を提出しましょう。

(国税庁;No.2070 青色申告制度より)

新たに青色申告の申請をする人は、その年の3月15日までに「青色申告承認申請書」を納税地の所轄税務署長に提出してください。

平成28年1月16日以降に開業した場合

平成28年1月16日以降に新たに事業を開始したり、不動産の貸し付けをした場合は、開業した日(非居住者の場合には事業を国内において開始した日)から2か月以内に「所得税の青色申告承認申請書」を提出しましょう。

(国税庁;[手続名]所得税の青色申告承認申請手続より)

その年の1月16日以後、新たに事業を開始したり不動産の貸付けをした場合には、その事業開始等の日(非居住者の場合には事業を国内において開始した日)から2月以内。

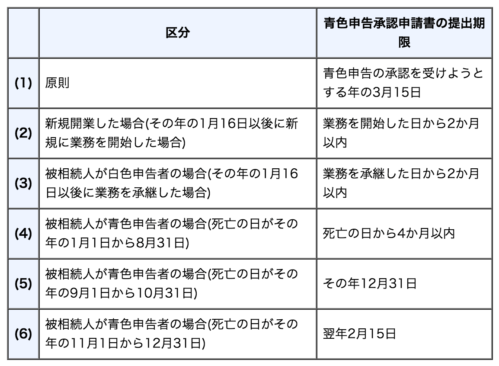

相続により事業を引き継いだ場合

相続により事業を引き継いだ場合でお亡くなりになった人が青色申告をしていたケースでも、事業を引き継いだ人が青色申告をしていない場合は、新たに事業を引き継いだ人の名前で「所得税の青色申告承認申請書」を提出しなければ、青色申告をすることができません。(青色申告制度は承継されないのです。)

提出期限は次の表を参考にしてください。

(国税庁;No.2070 青色申告制度より)

青色申告の特典

青色申告の適用を受けた場合、次のような特典を受けることができます。

(詳しくは、国税庁の「No.2070 青色申告制度」のページを参照してください。)

[aside type=”boader”]□ 青色申告特別控除

□ 青色事業専従者給与

□ 貸倒引当金

□ 純損失の繰越しと繰戻し[/aside]

■□◆◇ 編集後記 ◇◆□■

関東では、明日、雪の予報です。交通機関への影響はないという予報を見ましたが・・・どうなんでしょう。