この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

こんにちは。税理士のかわべです。

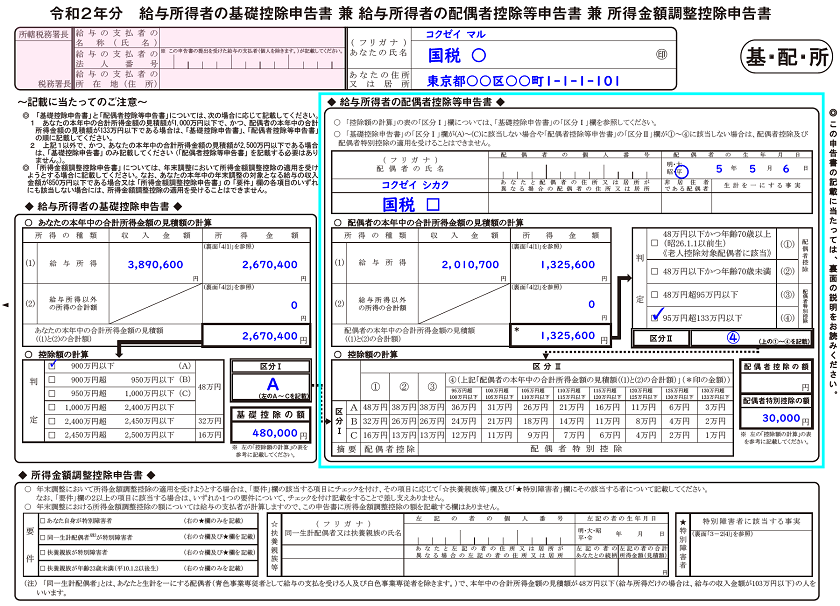

令和2年の年末調整では、「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」(以下、「基礎・配偶者・所得調整申告書」と記載します。)を作成して提出しなければなりません。

今日は、この給与所得者の基礎・配偶者・所得調整申告書うち、配偶者控除等申告書の書き方について解説します。

● 参考 国税庁;No.1199 基礎控除 web

● 参考 国税庁;No.1410 給与所得控除 web

● 参考 国税庁;No.1415 給与所得者の特定支出控除 web

● LINK 国税庁;No.1191 配偶者控除 web

● LINK 国税庁;No.1195 配偶者特別控除 web

● LINK 国税庁;No.2672 年末調整で配偶者控除又は配偶者特別控除の適用を受けるとき web

● 参考 国税庁;令和2年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書 PDF

● 参考 国税庁;《記載例》令和2年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書 PDF

● 参考 国税庁;令和2年分 年末調整のしかた web

● 参考 国税庁;令和2年分 年末調整のしかた PDF

● 参考 国税庁;源泉所得税関係 web

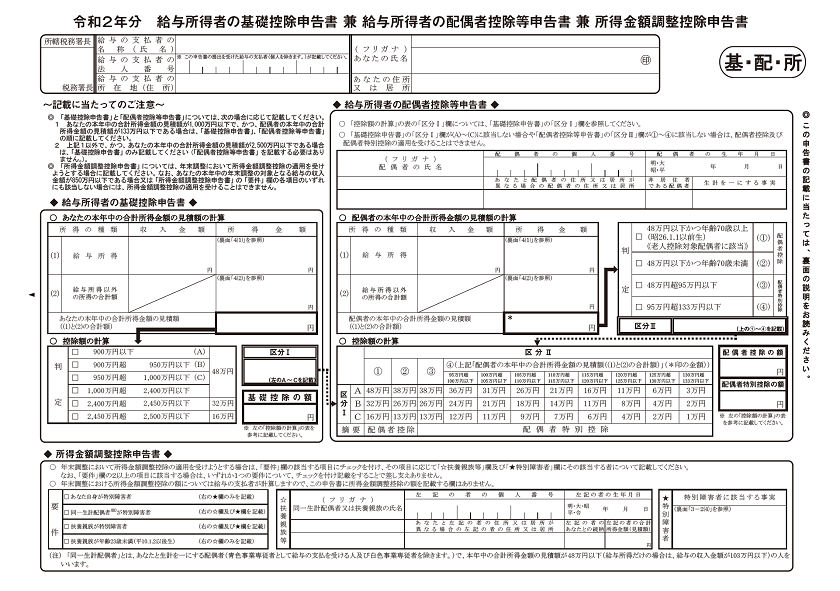

令和2年分の給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

給与所得者の基礎控除申告書 兼

給与所得者の配偶者控除等申告書 兼

所得金額調整控除申告書

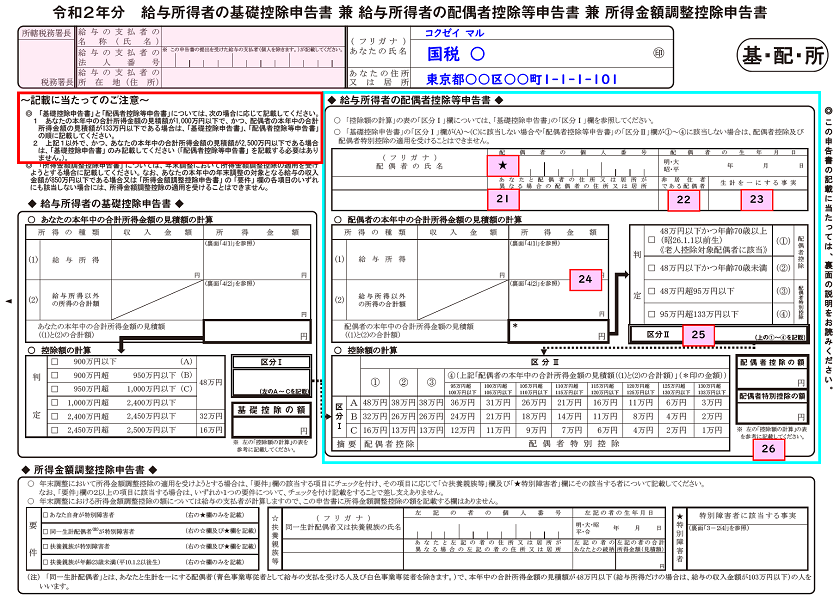

令和2年分の年末調整では、基礎控除、配偶者控除、所得金額調整の申告を1枚の紙に記載して勤務先に提出することになります。

上の画像のとおり、1枚の用紙に3つの申告書が含まれていますが、この記事では、「配偶者控除等申告書」の書き方を中心に確認していきます。(配偶者控除等申告書の作成には、基礎控除申告書の作成も欠かせないため一部触れます。)

配偶者控除等申告書の記載が不要のケース

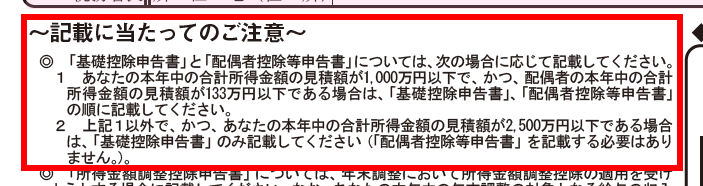

基礎控除申告書の記載に当たっての注意

配偶者控除等申告書は、配偶者がいる方でも記載が不要となるケースがあります。 「基礎・配偶者・所得調整申告書」の左上の「~記載に当たってのご注意~」の最初の◎印に記載が不要のケースが記載されています。

配偶者控除等申告書とは?

給与所得者本人に配偶者がいる場合、給与所得者本人と配偶者がそれぞれ一定の所得金額以下であるなどの要件に該当すると、配偶者控除又は配偶者特別控除のいずれかの控除をを受けることができます。

配偶者控除と配偶者特別控除は、給与所得者本人の所得と配偶者の生年月日及び所得の組み合わせにより控除額が決まる仕組みとなっています。

控除額が所得や配偶者の生年月日によって変わるため、配偶者控除等申告書に生年月日や所得等の情報を記載する必要があります。

配偶者控除と配偶者特別控除については、次の国税庁のページを参考にしてください。

■ LINK 国税庁;No.1191 配偶者控除 web

■ LINK 国税庁;No.1195 配偶者特別控除 web

■ LINK 国税庁;No.2672 年末調整で配偶者控除又は配偶者特別控除の適用を受けるとき web

配偶者控除等申告書の書き方

記載手順

【 基礎控除申告書の作成 】

配偶者控除等申告書を記載する前に、基礎控除申告書を記載します。基礎控除申告書については、次のページを参考にしてください。 では、具体的な記載例を見ながら書き方を確認していきます。

記載例と書き方

給与所得者の基礎控除申告書 兼

給与所得者の配偶者控除等申告書 兼

所得金額調整控除申告書

基礎控除申告書の作成

「基礎・配偶者・所得調整申告書」の右側の上部に本人の氏名等を記載したあと、「基礎控除申告書」を記載します。

記載例では、所得金額が900万円以下となるため、区分Ⅰに「A」と記載してます。

配偶者の氏名、所得金額等の記載

配偶者控除等の書き方

基礎控除申告書の記載が完了したら、配偶者の氏名、生年月日、所得金額等を記載します。 「配偶者の個人番号」欄(画像の★)の記載については、勤務先に確認しましょう。 配偶者が給与所得者本人と別の住所に住んでいる場合は、「あなたと配偶者の住所又は居所が異なる場合の配偶者の住所又は居所」欄(画像の21番)に配偶者の住所等を記載しましょう。また、配偶者が非居住者である場合は画像の22番に○印等を記入し、23番を記載しましょう。(記載方法等は裏面を参照してください。) 配偶者の本年中の合計所得金額の見積額の計算(画像の24番)の書き方は、本人の本年中の合計所得金額の見積額の計算と同じです。 配偶者の令和2年中の給与等の収入金額を確認して記載しましょう。 判定(画像の25番)と控除額(画像の26番)は次で確認します。

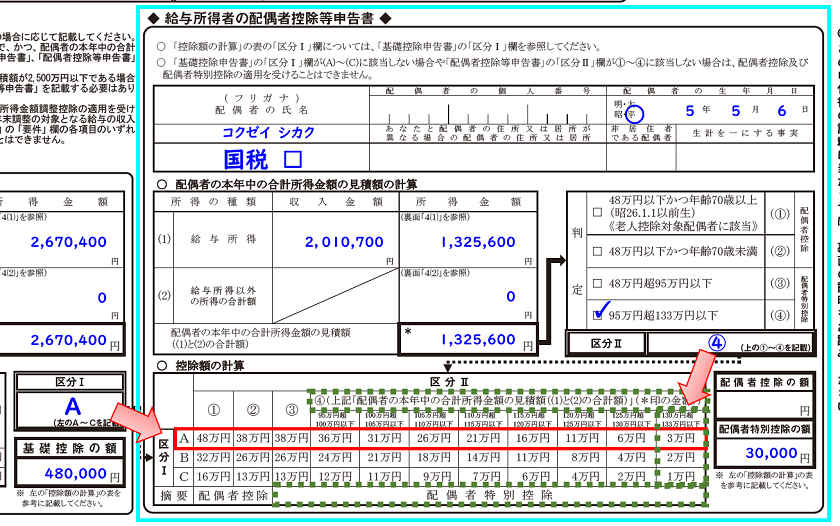

判定及び控除額の算出

判定及び控除額の算出

配偶者の令和2年中の合計所得金額の見積額を計算したら、判定欄を参照して、区分Ⅱに①~④のいずれかを記載します。 最後に区分Ⅰと区分Ⅱを参照し、控除額を算出します。 記載例では、区分Ⅰが「A」区分Ⅱが「④」になります。区分Ⅱが④の場合は、表の所得金額の区分を確認します。記載例では「130万円超、133万円以下」となります。 「A」と「④の130万円超、133万円以下」の交点にある数値「3万円」が、この記載例で算出される控除額です。 表の摘要(表の最下部)を確認すると、④の区分は配偶者特別控除が適用される控除だということがわかりますので、「配偶者特別控除の額欄に「30,000」を記載して完成です。 (その後、所得金額調整控除の要件に該当する場合は、所得金額調整控除申告書を作成します。)

まとめ

昨年と比較すると配偶者控除等申告書については、用紙の変更はありましたが、基本的な書き方に変更はありません(給与以外の収入をまとめて記載するなどの変更はあります。)ので、昨年も記載している人は、迷わずに記載できるかと思います。

昨年まではExcelのファイルが公開されていましたが、令和2年から電子化に向けた手続きにより、フリーのアプリケーションが公開されていることからExcelファイルの公開はないようです。(記事作成日現在、見つけられません。)

■□◆◇ 編集後記 ◇◆□■

基礎控除申告書や配偶者控除等申告書の記載は、日ごろ税務に携わっていない人にとってはなかなか難しいかと思いますが、そのうち電子化されると、比較的「楽」になるんだろうと思います。(「楽」に感じるかどうかは人それぞれですが……)

今のような「紙」で提出する方式の年末調整は、あと数年かも知れませんね。