この記事には広告を含む場合があります。

記事内で紹介する商品を購入することで、当サイトに売り上げの一部が還元されることがあります。

年末調整では同じような事務処理が続くために思わぬミスがおこるものです。

担当者と管理者が協力してダブルチェックをするか、1人で処理しなければならない場合は、従業員ごとのチェックリストを作成してミスを減らしましょう。

今日は、私が経験した年末調整のミスのうち、比較的多いミスについて記載します。

[aside type=”yellow”]H28.11.29更新平成28年分用に記事を更新しました。[/aside]

[lnvoicer icon=”https://ar-kawabe.com/blog/wp-content/uploads/2015/06/1527_Ako_NC_31.jpg” name=”管理人”]年末調整については、この記事で取り上げる事項以外にチェック項目が多くあります。記載しているチェック項目は「一部」ですので、実際に年末調整計算をする場合は法令等を遵守し慎重に処理をしてください。[/lnvoicer]

年末調整では、従業員ごとのチェックリストが便利

年末調整は、資料の収集、確認、計算等な細かな作業が連続します。

従業員が長く勤務している会社では、「前年と変更がない」という思い込みから書類を確認するときにチェックを怠ってしまうようなケースがあるようですが、その油断がミスを誘発します。

同じ従業員しかいないような会社でも従業員ごとのチェックリストを作成し、しっかりとチェックすることをお勧めします。

私は、「従業員ごとのチェックリスト」をExcelで作成しています。次の記事を参考にしてみてください。

関連記事 平成26年分の年末調整のチェック表

年末調整ではこのミスに注意

次に記載する項目は、税理士事務所で散見するミスですので参考にしてください。

寡婦(特別の寡婦、寡夫)控除を忘れた。配偶者の有無をチェック!

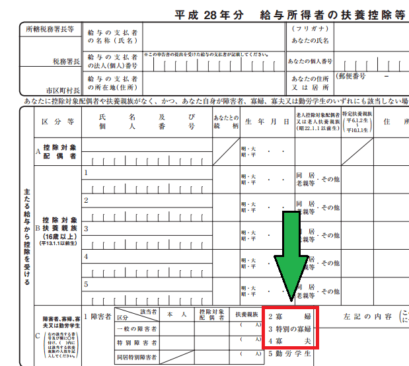

寡婦(特別の寡婦、寡夫を含む)控除については、本人が申告を忘れているケースがあります。自分が控除の対象になったということを知らない場合や、扶養控除等申告書の記載漏れ(○印のつけ忘れ)も多いようです。

(国税庁;平成28年分 給与所得者の扶養控除等(異動)申告書(PDF)より。矢印等は筆者追記。)

寡婦控除についてのチェックポイント

□ 配偶者に異動があったか?

□ 本人の所得、扶養親族など要件を満たしているか?

関連記事 寡婦、特別の寡婦、寡夫、判定条件の違いを整理してみる

[lnvoicer icon=”https://ar-kawabe.com/blog/wp-content/uploads/2015/06/1527_Ako_NC_31.jpg” name=”管理人”]実際には、確認し難いという状況もありますよね。[/lnvoicer]扶養親族等の氏名、生年月日は前年と比較チェック!

扶養親族等の生年月日が前年の申告書と異なっているケースがあります。「親族の名前、生年月日なので間違っていないだろう!」と油断するのは禁物です。

生年月日のチェックポイント

以下の項目を前年の扶養控除等申告書と比較チェックしてみましょう。

[aside type=”boader”]□ 氏名□ 生年月日(日付)

□ 昭和と大正の「○」印[/aside] [lnvoicer icon=”https://ar-kawabe.com/blog/wp-content/uploads/2015/06/1527_Ako_NC_31.jpg” name=”管理人”]昭和40年の親に昭和5年生まれの息子が・・・という昭和と平成の誤りもありますが、昭和と平成の違いは年齢の差が大きくなるので、給与所得者本人の年齢等からおおよその判断ができるかと思います。[/lnvoicer]

子供の就職?学生の卒業年をチェック!

生年月日だけでは判断できない項目を見落としてしまうケースがあります。高校生、大学生ぐらいの扶養親族がいる場合は、卒業年に注意し、卒業、就職の有無を確認しましょう。

子供の就職?学生の生年月日のチェックポイント

[aside type=”boader”]□ 学生の卒業年□ 就業の有無[/aside]

配偶者の収入が増えた。配偶者特別控除の適用をチェック!

配偶者の収入が増えた場合、控除対象配偶者でなくなったとしても、配偶者特別控除の適用を受けられる場合もあります。

「103万円」という基準だけを気にしてしまい、配偶者特別控除の計算をしていないケースがありますので、注意が必要です。

配偶者の収入のチェックポイント

[aside type=”boader”]□ 控除対象配偶者を前年と比較チェック□ 平成28年の所得の見積額(空欄の場合は要注意!)

□ 配偶者特別控除を受ける場合は、本人の年収もチェック[/aside]

関連記事 年末調整で配偶者の所得金額を計算する

[lnvoicer icon=”https://ar-kawabe.com/blog/wp-content/uploads/2015/06/1527_Ako_NC_31.jpg” name=”管理人”]配偶者の所得が103万円を越えているのにもかかわらず控除を受けてしまっているケースが多いようです。税務署からはがきが来て気づくパターンもあるようです。[/lnvoicer]生命保険料控除の区分をチェック!

生命保険料控除制度は、平成24年に「一般、介護、年金」の3区分に変更されています。改正後の区分にも慣れてきたので、ミスは少なくなったかと思いますが、保険契約の変更によって前年と同じ保険会社でも区分が異なるケースがあるようなので、良く確認する必要があります。

[lnvoicer icon=”https://ar-kawabe.com/blog/wp-content/uploads/2015/06/1527_Ako_NC_31.jpg” name=”管理人”]私も平成26年に契約変更をしたところ、区分が一般から介護へ変更されていました。[/lnvoicer]生命険料控除のチェックポイント

[aside type=”boader”]□ 保険会社名、区分、金額を前年と比較チェック[/aside]社会保険料の納付年をチェック!

社会保険料控除は、原則としてその年中に納付したものが控除対象(※)となりますが、その年度(4月~翌年3月)の保険料額を納付していない月分があるのにもかかわらず全額、集計してしまっている方や、前年度分は含まれないと勘違いしている方もいるので、納付書のコピーを提示してもらってしっかりと集計しましょう。

社会険料控除のチェックポイント

[aside type=”boader”]□ 納付書等の納付年をチェック□ 預金引き落としの場合は、引き落としの日付をチェック

※ 国民年金を2年分前納した場合は、次のページを参考にしてください。[/aside]

LINK 国税庁;2年分の国民年金保険料を前納した場合

扶養控除等申告書とともにチェック表を配布!

親族の所得や就業状況は、デリケートな個人情報のため、面と向かって確認しにくい場合もあるかと思います。

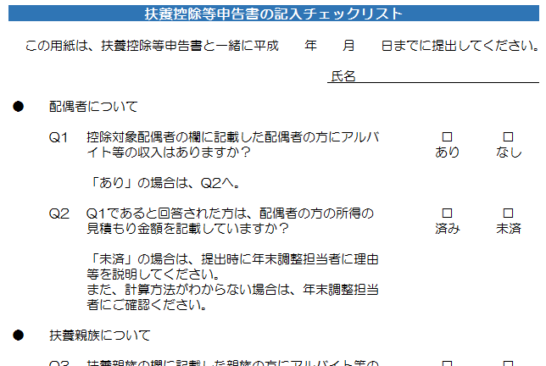

そのような場合、扶養控除等申告書を渡す場合に、別紙で前年との相違点を確認する書類を作成すると良いと思います。

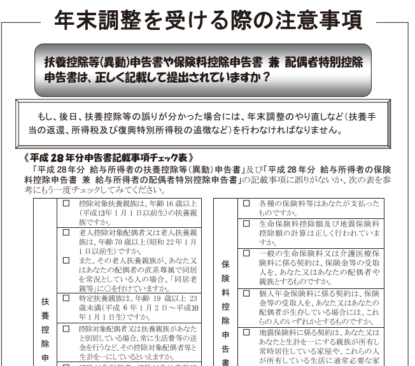

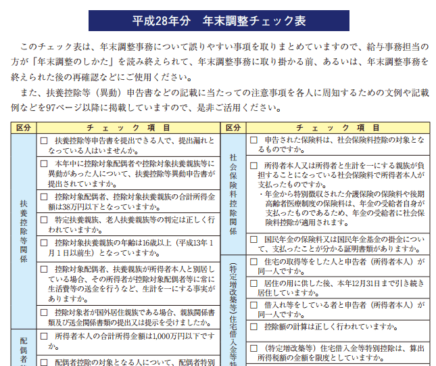

(国税庁;平成28年分 年末調整のしかた(PDF)> 97ページより。クリックするとPDFファイルが開きます。)

国税庁の平成28年分版 給与所得者と年末調整(PDF)を配布するのも良いかも知れませんが、簡単なオリジナルの確認書を作成するのも良いと思います。

例えば次の画像のようなチェック表を作成してみてください。

まとめ

年末調整は、面倒でも、従業員ごとのチェックリストを作成してチェックするとミスを見つけやすいです。最終的には、年末調整の仕方などに記載されているチェックリストを印刷して会社全体の事務処理の確認をすることをおすすめします。

(国税庁;平成28年分 年末調整のしかた(PDF)> 94ページより)

■□◆◇ 編集後記 ◇◆□■

知り合いが映画を制作しました。

映画のサイトはこちら ⇒ 上海情報ステーション「温時泉光」(リンク切れ)

今、那須で行われいる映画祭に出品されています。那須ショーとフィルムフェスティバル2015